¿Qué conocemos y qué no conocemos sobre macroeconomía? Mi coautor y un servidor estamos actualizando nuestro libro de texto de economía, uno de cuyos objetivos es hacer más hincapié en la Gran Recesión y la pandemia frente a la Gran Depresión, por lo que cabría suponer que tengo una respuesta a esta interrogante. En vez de ello, quisiera aportar un sencillo manual para orientarnos en las futuras crisis y recesiones.

Comencemos por lo que no se sabe.

Generalmente, los economistas no suelen saber cuando se producirá una recesión económica. Si existiesen indicios confiables de que se aproxima una recesión, esta se produciría de forma inmediata, porque los agentes del mercado modificarían sus planes de acuerdo con ella, previendo los malos momentos que se acercan. Desde este punto de vista, la experiencia no ofrece grandes posibilidades de predicción.

No se trata de un fallo de ninguna teoría de la economía en concreto. Por el contrario, la economía en su totalidad ha comprendido que las perspectivas son tan importantes que es muy difícil pronosticar los ciclos de la economía.

Otra cosa que los economistas no siempre sabemos: qué teoría se aplicará y cuándo. Consideremos la experiencia reciente con lo que se ha llamado la " desinflación inmaculada “.

Algunos economistas, utilizando modelos de demanda agregada, esperaban que reducir las tasas de inflación del 9% a entre el 2% y el 4% provocaría una recesión. Si bien aún es posible que se produzca una recesión de este tipo, hasta el momento no hay mucha evidencia de que se produzca.

Otro grupo (y más pequeño) de economistas argumentó que un esfuerzo de desinflación sólo puede tener éxito si es verdaderamente creíble. Si los participantes del mercado creen que el banco central “mantendrá el rumbo”, subirán los precios a un ritmo más bajo y no despedirán a muchos trabajadores. Las tasas de inflación disminuirán y la economía disfrutará del proverbial “aterrizaje suave”. Esta visión de las “expectativas racionales” había caído en desgracia, pero nunca había sido refutada. Consigue un punto a su favor.

Es una crítica perfectamente legítima a la macroeconomía señalar que los economistas no pueden ponerse de acuerdo (y posiblemente no saben) qué modelo será válido. Aún así, tenemos un marco para analizar este problema: si la desinflación resultará creíble o no. Quizás sólo la historia real, tal como se desarrolla, pueda responder a esa pregunta.

En términos más generales, la macroeconomía nos ayuda a hacer mejores preguntas y a comprender mejor los resultados cuando llegan. No resuelve la imprevisibilidad fundamental de la historia humana.

Ésa es una perspectiva mejor y más profunda que la de aquellos que descartan por completo la economía o la macroeconomía. A veces digo que la mejor manera de apreciar la macroeconomía es charlar con alguien que no sabe nada sobre ella.

Otro episodio frecuentemente citado como evidencia contra los economistas es la Gran Recesión de 2007-2009 . Los economistas cometieron algunos errores al respecto, pero no son los que normalmente se oyen mencionar.

Cuando los precios inmobiliarios comenzaron a desacelerarse y luego a caer, muchos economistas declararon que había una burbuja inmobiliaria. Rápidamente se desarrolló la teoría de que la caída del mercado se debió al estallido de una burbuja inmobiliaria, seguida de una fuerte caída de la demanda agregada, seguida de una disminución del empleo y la producción.

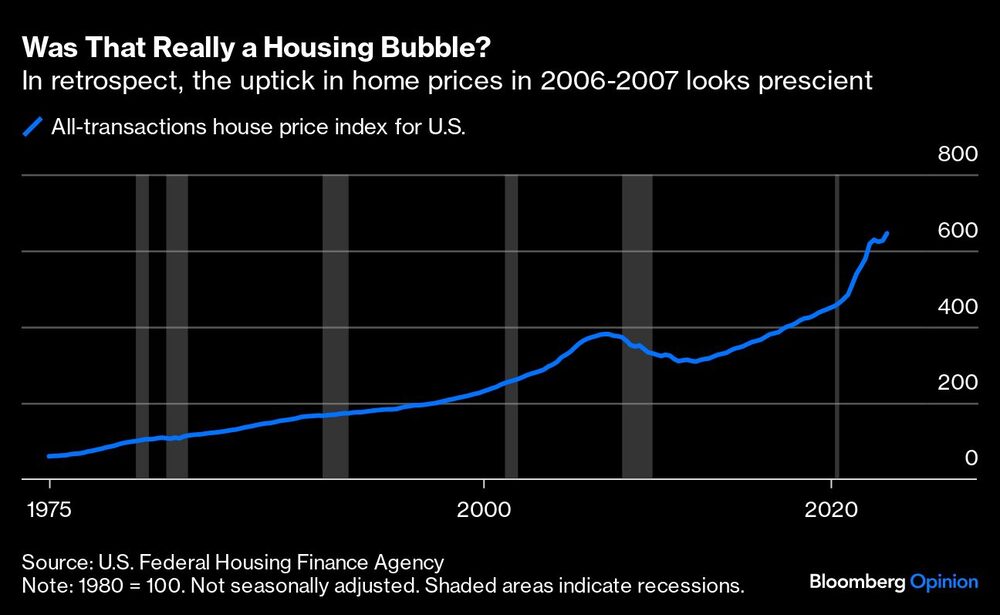

La última parte de esa explicación es correcta. Sin embargo, en retrospectiva, no está claro que los precios de la vivienda de 2006-2007 representaran una burbuja. Según las métricas actuales, esos precios parecen proféticos, aunque ligeramente prematuros. De repente, el mercado se dio cuenta de que muchos activos inmobiliarios iban a valer mucho más, y la reciente evolución de las valoraciones inmobiliarias parece haber confirmado ese juicio.

Sin embargo, en 2009 (y tras muchas ejecuciones hipotecarias y la aparición de bancos en problemas) el mercado estaba lejos de estar dispuesto a aceptar que los altos precios inmobiliarios habían estado justificados. El mercado se mostró demasiado escéptico cuando debería haber sentido menos pánico. Muchos economistas también se equivocaron en esto, al igual que muchos expertos. Todo esto empeoró el pánico resultante porque las conversaciones eran muy pesimistas sobre las valoraciones inmobiliarias. En cambio, el verdadero problema fue que el mercado había perdido la fe en un conjunto de altos precios inmobiliarios que desde entonces ha sido validado en gran medida. Quizás no en Las Vegas y Orlando, pero sí para toda la nación, sobre todo en las costas.

Los economistas deberían haber sido menos rápidos a la hora de juzgar qué es o no una burbuja. La explicación de la burbuja inmobiliaria parecía correcta en el corto plazo, pero los economistas deberían haber sido más modestos en cuanto a su capacidad para cuestionar el mercado. La buena noticia es que, en retrospectiva, podemos reconstruir lo que pasó. Las autoridades y los participantes del mercado cometieron una serie de errores superpuestos relacionados con la política monetaria, el sistema bancario en la sombra y el pánico sobre el sector inmobiliario.

Así que siéntete libre de dudar de los macroeconomistas, porque, como la mayoría de los seres humanos, a menudo nos equivocamos. Pero también debes reconocer que todavía podemos hacer contribuciones útiles a tu comprensión del mundo.

Esta nota no refleja necesariamente la opinión del consejo editorial o de Bloomberg LP y sus propietarios.

Lea más en Bloomberg.com