Barcelona, España — Los inversores se centran en los balances, con la publicación de las cifras de Meta (META), mientras que las noticias geopolíticas en Oriente Medio son más discretas. Los mercados también contemplan la decisión de China de ampliar extraordinariamente su presupuesto con un plan billonario de emisión de deuda para garantizar el crecimiento del país. El discurso del presidente de la Reserva Federal, Jerome Powell, será seguido de cerca por los inversores, atentos a cualquier pista sobre el rumbo de las tasas de interés en EE.UU.

🏦 Beneficios bancarios. La mayor tasa de interés en Europa y México garantizó a Santander (SAN) un beneficio neto de €2.900 millones (US$3.100 millones) en el tercer trimestre, por encima de la media prevista por el mercado (€2.790 millones). Lloyds (LYG) también batió las previsiones, con un beneficio neto de 1.860 millones de libras (US$2.300 millones) en el periodo, tras reducir las provisiones para préstamos problemáticos. En Deutsche Bank (DB), el aumento del +7% del beneficio trimestral, hasta los €1.720 millones, y del +3% de los ingresos, hasta los €7.130 millones, deben situar al banco alemán en la senda de alcanzar el techo del objetivo de facturar €29.000 millones y garantizar más dividendos a los accionistas.

🇨🇳 Tolerancia cero a la ralentización. En un raro ajuste presupuestario fuera de temporada, China aprobó un plan para elevar la deuda fiscal este año del 3% al 3,8%, con una emisión adicional de deuda soberana de US$137.000 millones en el cuarto trimestre. El objetivo es apoyar el crecimiento económico previsto de +5% este año. Los mercados locales reaccionaron positivamente, a pesar del predecible impago del promotor inmobiliario chino Country Garden.

🌬️ Resultados con la nube. El aumento del +13% de los ingresos de Microsoft (MSFT) en el último trimestre, hasta US$56.500 millones, fue el mayor registrado en seis trimestres, con ganancias asociadas a la mejora de la división de computación en nube generada por la demanda de productos vinculados a la inteligencia artificial. Las acciones subían esta mañana. El beneficio neto fue de US$2,99 dólares en el periodo, y las acciones subían alrededor de un 3% antes de la apertura de la negociación en Nueva York. Por otro lado, las acciones de Alphabet (GOOGL) bajaban cerca de un 7% después de que la matriz de Google informara de que los ingresos de su unidad de computación en la nube cayeron a US$266 millones en el tercer trimestre, muy por debajo de la media estimada (US$434 millones). El beneficio neto fue de US$1,55 por acción, frente a una previsión de US$1,45 por acción.

🏯 Subsidios a los semiconductores. Japón pretende conceder una subvención adicional de 1,49 billones de yenes (US$10.000 millones) a dos proyectos relacionados con semiconductores: una segunda planta de Taiwan Semiconductor Manufacturing (TSM), que consumirá 900.000 millones de yenes, y la empresa japonesa de chips Rapidus, que recibirá el resto. Hoy, las acciones de la empresa japonesa de equipos de chips Kokusai Electric se dispararon un 28% en Tokio tras la mayor oferta pública inicial en el país desde 2018.

🤼♀️ Socio en China. Decathlon busca un socio estratégico y negocia la venta de una participación minoritaria en su negocio en China, según Bloomberg, lo que podría dar a la unidad una valoración de al menos US$1.000 millones.

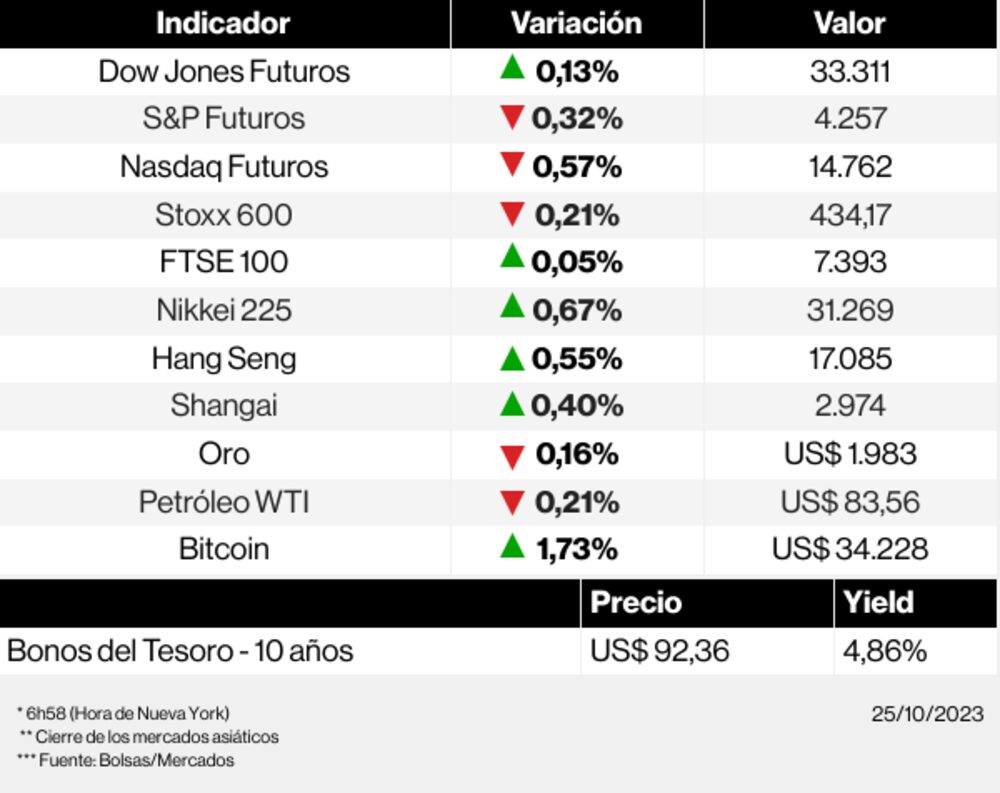

📈 El vaivén de los activos. Los contratos de futuros sobre índices estadounidenses cotizaron con signos mixtos, al igual que las bolsas europeas. En Asia, el cierre fue mayoritariamente positivo. En otros mercados, la prima de riesgo del bono estadounidense a 10 años subía al 4,86%. En el mercado de divisas, el euro y la libra esterlina se depreciaban frente al dólar, mientras que el yen subía ligeramente. El oro retrocedía y los contratos de crudo WTI también, cotizando en torno a los US$83 por barril.

(Con informaciones de Bloomberg News)

🟢 Las bolsas ayer (24/10): Dow Jones Industrials (+0,62%), S&P 500 (+0,73%), Nasdaq Composite (+0,93%), Stoxx 600 (+0,44%)

Tras una larga serie de pérdidas, los inversores volvieron a apostar por las compras en bolsa, confiando en el impulso de los resultados de las grandes tecnológicas. Tras el cierre, Microsoft registró unos ingresos por encima de las previsiones, aunque algunas cifras de Alphabet (Google) no alcanzaron las estimaciones.

La agenda de los inversores

• EE.UU.: Ventas de Viviendas Nuevas/Sept, Permisos de Construcción, Índice de Compras-MBA, Tipos Hipotecarios a 30 Años-MBA, Inventarios de Petróleo en Cushing.

• Europa: Zona Euro (Oferta Monetaria/Sept, Préstamos a Sociedades no Financieras/Sept, Préstamos al Sector Privado); Alemania (Expectativas Empresariales/Oct, Evaluación de la Situación Actual/Oct, Índice Ifo de Clima Empresarial/Oct); España (IPP)

• Asia: Japón (Índice de Indicadores Adelantados, Inversiones Extranjeras en Acciones Japonesas, Compras de Bonos Extranjeros)

• América Latina: Brasil (Confianza del Consumidor-FGV/Oct, Ingresos Fiscales Federales, Flujo de Divisas); Argentina (Ventas Minoristas/Ago)

• Bancos centrales: Discurso de Jerome Powell (Fed)

• Los balances del día: Meta, T-Mobile, IBM, Boeing, Porsche, Heineken

🗓️ Los eventos destacados de la semana →

Lee también:

Ventas de Gucci caen y Kering se queda rezagada ante la desaceleración del lujo

Las criptomonedas se están retirando de las bolsas a un ritmo récord este año