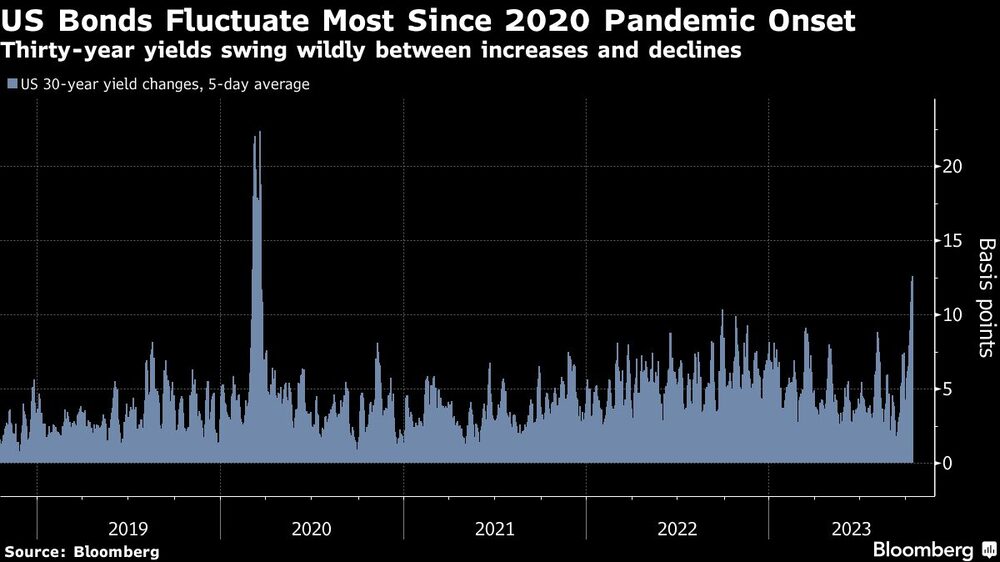

Bloomberg — El mercado del Tesoro está registrando niveles de volatilidad nunca vistos durante las turbulencias de la época de la pandemia de marzo de 2020.

El rendimiento de la deuda estadounidense a 30 años se ha movido casi 13 puntos básicos al día durante los últimos cinco días de negociación, el nivel más alto en más de tres años y más de tres veces superior a la media diaria de la última década. El rendimiento subió cinco puntos básicos el martes en Asia, mientras los operadores se preparan para una nueva volatilidad.

Las grandes oscilaciones suponen un reto para los inversores que se enfrentan a los niveles de rendimiento más altos en más de una década. También ponen de relieve los peligros que corren los inversores atraídos por las expectativas de que el ciclo de subidas de tipos de la Reserva Federal pueda provocar una recesión, incluso cuando el aumento de las escalas de los bonos estadounidenses despierta la preocupación por los riesgos de mantener deuda a más largo plazo. El ataque de Hamás a Israel y la esperada ofensiva terrestre en la Franja de Gaza también añaden incertidumbre.

“Cuando hay curvas muy invertidas, y luego vuelven a curvas más normalizadas, ése es históricamente el mejor momento para comprar bonos”, dijo Scott Solomon, gestor de carteras de T. Rowe Price Associates, Inc. “Sin embargo, seguimos preocupados por el aumento de los rendimientos. Todavía hay una tonelada de oferta procedente de EE.UU.”.

La rentabilidad del bono a 30 años superó el 5% este mes por primera vez desde 2007, lo que refleja la ansiedad por un endurecimiento sostenido de la política de la Reserva Federal. La mala acogida de la subasta de bonos del 12 de octubre también puso de manifiesto el recelo ante la creciente oferta de deuda del Tesoro. Sin embargo, los rendimientos registraron tres fuertes caídas la semana pasada, ya que la amenaza de una guerra en Oriente Medio alimentó la demanda de activos refugio.

El precio del bono estadounidense a 30 años subió y bajó al menos un 2% en las últimas cinco jornadas bursátiles, la primera vez que esto ocurre desde noviembre de 2020. Un índice de bonos del Tesoro a más largo plazo ha registrado una pérdida del 11% este año hasta el lunes, después de haber subido un 8,6% a principios de abril.

La subasta de deuda pública japonesa a 20 años se enfrentó el martes a una débil demanda, lo que pone de manifiesto la desconfianza de los inversores hacia la deuda a más largo plazo. En Australia, cuyo gobierno federal acaba de volver al superávit presupuestario, la venta de nuevos bonos con vencimiento en 2054 se desarrolló sin problemas.

Demanda de refugio

El estratega jefe de mercados globales de JPMorgan Chase & Co. Marko Kolanovic, estratega jefe de mercados globales, señaló que esta demanda fue uno de los motivos por los que recomendó a los inversores aumentar su asignación a la renta fija.

“Aunque sigue siendo incierto si los bonos han tocado fondo, volvemos a añadir un 1% a nuestra asignación de deuda pública dado el riesgo geopolítico, las valoraciones baratas y el posicionamiento menos pronunciado”, escribió en una nota fechada el lunes.

El rendimiento del Tesoro a 30 años superó el 4,9% el martes, mientras que el rendimiento a dos años apenas varió al 5,1%.

Blake Gwinn, responsable de estrategia de tipos estadounidenses de RBC Capital Markets, afirma que “si la Fed no se mueve, estos movimientos afectarán a los rendimientos a más largo plazo”. Al mismo tiempo, “la atención sobre la oferta y los déficits ha aumentado masivamente”.

Las fluctuaciones diarias de los rendimientos que se produjeron en marzo de 2020 se debieron a una huida mundial hacia el efectivo al inicio de la pandemia. A principios de este año, los bonos del Tesoro con vencimientos más cortos experimentaron cambios de rendimiento diarios que rivalizaron con aquellos o incluso los superaron, ya que varias quiebras de bancos regionales estadounidenses pusieron en duda las subidas de los tipos de interés de la Reserva Federal.

Desde entonces, la cuestión principal sobre la política ha pasado de cuál será el nivel máximo a cuánto tiempo permanecerá ahí.

En muchos casos, las opiniones sobre el aumento de los rendimientos a largo plazo se expresan a través de apuestas de inclinación de la curva en lugar de ventas directas, dijo Gwinn, calificándolo como “una de las operaciones más concurridas”. Cualquier movimiento de aplanamiento de la tendencia alcista en el que los rendimientos a largo plazo caigan más rápidamente tiende a convertirse en una bola de nieve, ya que los inversores tratan de limitar sus pérdidas, lo que contribuye a las oscilaciones de los rendimientos a 30 años, dijo.

Lee más en Bloomberg.com