Bloomberg — JPMorgan Chase & Co (JPM), el mayor prestamista del país, registró otro trimestre de ingresos netos por intereses récord. Se unió a su rival Wells Fargo & Co. al elevar su previsión para todo el año de dichos ingresos en un contexto de subida de los tipos de interés, mientras que los operadores de tasas y divisas de Citigroup Inc. (C) tuvieron su mejor tercer trimestre en al menos ocho años, impulsando los ingresos de toda la empresa por encima de las expectativas de los analistas.

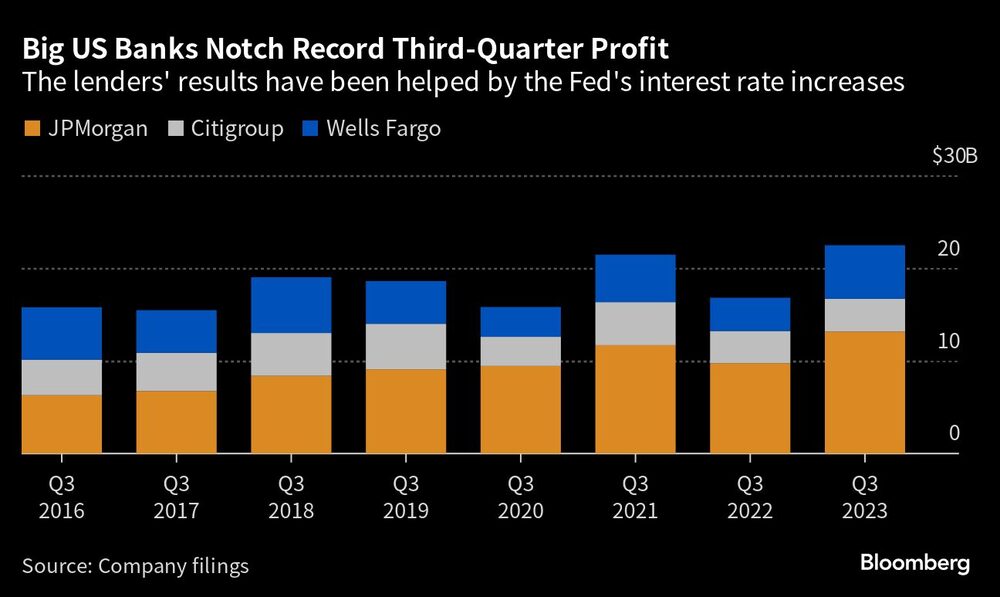

En conjunto, los beneficios de los tres bancos se dispararon un 34%, hasta US$22.500 millones, su mejor tercer trimestre de la historia. A pesar de la ganancia inesperada, los directivos siguieron advirtiendo de un entorno incierto, ya que cancelaron casi US$4.000 millones en préstamos dudosos, aproximadamente el doble que hace un año.

“Nos enfrentamos a tantas incertidumbres que tenemos que ser muy cautos”, declaró Jamie Dimon, CEO de JPMorgan, en una conferencia telefónica. “Tenemos que hacer frente a cuestiones extraordinarias. ¿Cómo preparas a la empresa para ello?”

Dimon dijo que su empresa ha pasado los últimos meses estudiando una propuesta de 1.087 páginas de los reguladores que aumentaría los requisitos de capital de su empresa en un 25%. Para Citigroup, los ejecutivos prevén un aumento de entre el 16% y el 20%.

Los ejecutivos se pasaron la mañana del viernes echando humo por las nuevas normas, advirtiendo de que los cambios probablemente les obligarían a reconsiderar la oferta de determinados productos o a subir los precios de otros. En el caso de las tarjetas de crédito, los planes obligarán a los bancos a reservar más capital si sus clientes tienen grandes líneas de crédito sin utilizar. Eso podría significar que Citigroup tenga que reconsiderar el tamaño de las líneas de tarjetas de crédito de los clientes o aumentar las comisiones que cobra a los clientes por utilizar sus tarjetas, dijo el director financiero Mark Mason.

Parte de la propuesta exigirá que los bancos dispongan de más capital para determinados tipos de operaciones, y el negocio de mercados de JPMorgan deberá reservar un 60% más de capital, dijo Dimon. Eso podría obligar a los operadores más pequeños a abandonar el negocio y dar lugar a una menor liquidez, dijo.

“Actualmente estamos centrados en abogar lo más agresivamente posible por los cambios necesarios” en las normas de capital propuestas, dijo el director financiero de JPMorgan, Jeremy Barnum, a los analistas en una conferencia telefónica. “Algunas de ellas son de naturaleza muy técnica, incluidas cosas que creemos que podrían ser realmente errores”.

Aumentan los costes

A pesar del repunte de las cancelaciones, las tres empresas registraron provisiones para pérdidas crediticias inferiores a las esperadas por los analistas. Aun así, los directivos advirtieron de que los costos crediticios seguirán superando los niveles anteriores a la pandemia en los próximos trimestres.

En Citigroup, la empresa prevé que las tasas de cancelación de sus dos carteras de tarjetas de crédito aumentarán a finales de año. Los consumidores con puntuaciones crediticias bajas han empezado a mostrar signos de debilidad a medida que los precios inflacionistas siguen consumiendo sus ahorros, dijo Mason.

La empresa prevé ahora que las pérdidas netas por créditos en su cartera de tarjetas de marca, que incluye productos propios como la tarjeta Double Cash de Citigroup, aumenten hasta el 3,25%, mientras que las tasas de pérdidas de la cartera de servicios minoristas podrían llegar hasta el 5,5%. La cartera de servicios minoristas incluye tarjetas de tiendas como las de Macy’s Inc. y Wayfair Inc.

“Estamos viendo que las tasas de pago empiezan a bajar un poco”, dijo Mason en una conferencia telefónica. “También estamos viendo que el gasto, por así decirlo, el gasto por volumen de tarjetas está bajando en los servicios minoristas en particular”.

No es sólo el crédito al consumo lo que preocupa a los ejecutivos.

La pandemia de coronavirus marcó el comienzo de una nueva era de trabajo a distancia, reduciendo la ocupación de oficinas y alimentando la preocupación de que los propietarios de inmuebles comerciales puedan retrasarse en el pago de sus deudas. Wells Fargo, el mayor prestamista inmobiliario comercial del país, declaró que cada vez le preocupan más los préstamos vinculados a oficinas, tras añadir 333 millones de dólares a su provisión para pérdidas crediticias en el tercer trimestre.

“La cartera de oficinas, en particular la cartera inmobiliaria comercial, es donde observamos debilidad”, declaró el director financiero Mike Santomassimo en una llamada con periodistas. “Creo que con el tiempo veremos cierta recuperación de las pérdidas en esa cartera”.

Lea más en Bloomberg.com