Bloomberg — Las acciones cayeron, mientras que los rendimientos del Tesoro alcanzaron nuevos máximos de varios años después de que los datos de empleo reforzaran la idea de que la Reserva Federal debe mantener los tipos de interés elevados.

El S&P 500 cayó un 1,6% y el índice Nasdaq 100 bajó un 2,0% tras una lectura demasiado caliente de las ofertas de empleo de agosto. El índice de volatilidad CBOE o VIX, indicador del miedo en Wall Street, superó los 20 puntos, su nivel más alto en 16 meses. El índice ICE BofA MOVE, que mide la volatilidad prevista de los bonos, comenzó la semana en su nivel más alto desde el 21 de agosto. Entre los mayores perdedores del martes se encontraban empresas de viajes como Airbnb Inc. y el operador de cruceros Carnival Corp., mientras que McCormick & Co. cayó después de que las ventas no alcanzaran las estimaciones, afectadas por una lenta recuperación económica en China.

Los mercados sufrieron caídas generalizadas después de que el número de puestos de trabajo disponibles aumentara a 9,61 millones desde los menos de 9 millones de julio, según la Encuesta de Ofertas de Empleo y Rotación Laboral de la Oficina de Estadísticas Laborales (JOLTS, por sus siglas en inglés). El informe llevó a los operadores de swaps a aumentar las apuestas sobre la subida de tipos de la Reserva Federal en diciembre hasta superar el 50% de probabilidades.

Según Luke Templeman, analista de Deutsche Bank, los inversores aún no han adoptado el discurso de la Reserva Federal de subir los tipos durante más tiempo y, en su lugar, siguen el “voluble impulso del mercado”. “Pequeños catalizadores están provocando que un número desmesurado intente adelantarse a los movimientos del mercado”.

“El tema dominante del mercado, por lo tanto, es uno con el que muchos inversores de mercados desarrollados no han tenido que lidiar desde la crisis de 08-09: la volatilidad”, añadió.

El próximo dato del mercado laboral será el informe mensual de nóminas del viernes, en el que los operadores buscarán señales de enfriamiento.

“A menos que el informe de nóminas no agrícolas sea inferior a lo esperado, es probable que Wall Street empiece a dar por segura al menos otra subida de tipos de la Reserva Federal antes de finales de año”, dijo Ed Moya, analista de mercado senior para las Américas de Oanda.

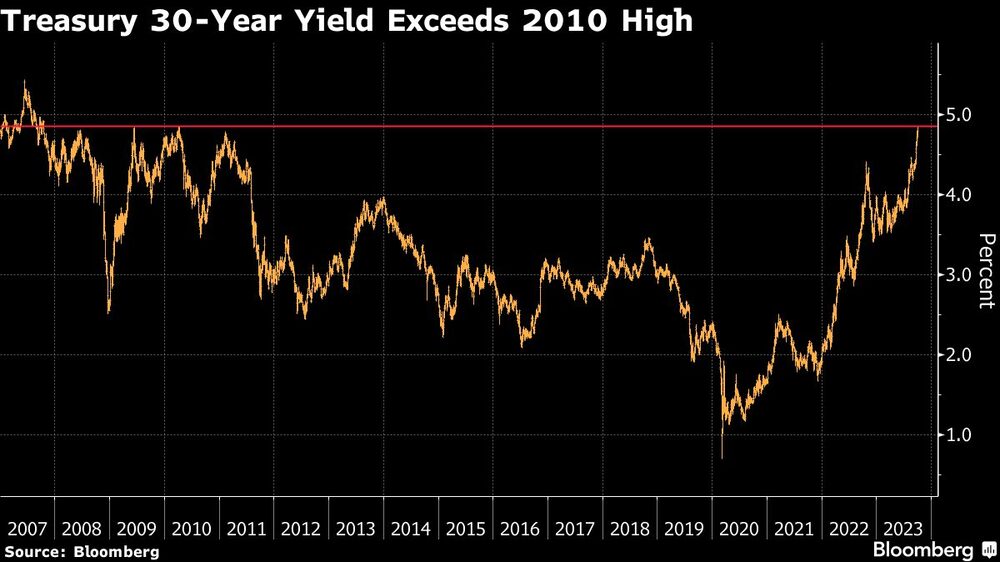

Los rendimientos de los bonos estadounidenses a 10 y 30 años alcanzaron su nivel más alto desde 2007, con el bono a más largo plazo por encima del 4,9%. Wall Street ha especulado con la posibilidad de que los tipos de los bonos a más largo plazo alcancen el 5%. La subida de los rendimientos también avivó la ansiedad en el mercado de crédito, donde al menos dos emisores cancelaron sus ventas el martes.

Ian Lyngen, jefe de estrategia de tipos de interés en EE.UU. de BMO Capital Markets, escribió: “La fortaleza de los datos es impresionante y sin duda es un buen augurio para la fortaleza actual del mercado laboral estadounidense”. Aunque las cifras de los JOLT son de agosto, “los inversores lo interpretan, no obstante, como una confirmación más de que la economía estadounidense puede soportar unos costes de endeudamiento reales más elevados”.

Los estrategas de Wall Street están advirtiendo sobre el impacto que los elevados tipos de interés tienen en la renta variable, y Goldman Sachs Group Inc, Morgan Stanley y JPMorgan Chase & Co. afirman que existe el riesgo de que se produzcan nuevas caídas bursátiles.

La venta de bonos del Tesoro de esta semana se produjo después de que los legisladores estadounidenses lograran evitar un cierre del gobierno, lo que llevó a los operadores a aumentar las apuestas de que la Fed subirá los tipos este año. El presidente de la Fed de Atlanta, Raphael Bostic, insistió el martes en la necesidad de que el banco central mantenga los tipos elevados “durante mucho tiempo”. Pronosticó un único recorte de tipos para 2024, hacia finales de año.

Loretta Mester, presidenta de la Fed de Cleveland, afirmó el lunes que probablemente sea necesaria una subida más de los tipos, mientras que la gobernadora Michelle Bowman instó a realizar varias subidas.

El crudo West Texas Intermediate se recuperó de una caída inicial y volvió a acercarse a los 90 dólares por barril, mientras que el índice del dólar alcanzó máximos de 10 meses. El repunte del billete verde llevó al yen a su nivel más débil en un año, ya que la moneda japonesa tocó los 150 por dólar antes de dar marcha atrás.

Algunos de los principales movimientos de los mercados:

Acciones

El S&P 500 caía un 1,6% a las 14:11, hora de Nueva York.

El Nasdaq 100 cayó un 2%.

El índice Dow Jones cayó un 1,5%.

El índice MSCI World cayó un 1,6%.

Divisas

El Bloomberg Dollar Spot Index subió un 0,3%.

El euro cayó un 0,1%, hasta 1,0464 $.

La libra esterlina cayó un 0,1%, hasta 1,2072.

El yen japonés subió un 0,5% a 149,07 por dólar

Criptomonedas

El bitcoin cayó un 1,6% a 27.402,2 $.

El ether cayó un 0,7%, hasta 1.653,81 dólares

Bonos

El rendimiento de los bonos del Tesoro a 10 años avanzó 12 puntos básicos hasta el 4,80%.

El rendimiento de los bonos alemanes a 10 años avanzó 5 puntos básicos, hasta el 2,97%.

El rendimiento de los bonos británicos a 10 años avanzó tres puntos básicos, hasta el 4,60%.

Materias primas

El crudo West Texas Intermediate subió un 0,4%, hasta 89,17 dólares el barril.

Los futuros del oro cayeron un 0,4%, hasta 1.839 dólares la onza.

Este artículo ha sido elaborado con la colaboración de Bloomberg Automation.

--Con la colaboración de Edward Bolingbroke, Sujata Rao, Julien Ponthus, Jason Scott y Tassia Sipahutar.