Bloomberg — A medida que se acerca el final de su ciclo de subidas de tipos, aumentan las especulaciones de que el Banco Central Europeo (BCE) reducirá su cartera de bonos a un mayor ritmo para asegurarse de mantener estrictas las condiciones de crédito.

Los comerciantes apuestan a que el Banco Central Europeo prácticamente ha finalizado de elevar los costes de los préstamos conforme se acumulan las pruebas del daño a la economía infligido por una política monetaria endurecida. Sin embargo, dado que los tipos reales a largo plazo no han respondido al alza este año, según los analistas de ING Group NV, Mizuho International Plc y AFS Group, el BCE podría intentar recortar sus tenencias de bonos a mayor velocidad.

Las observaciones de Isabel Schnabel, miembro del Comité Ejecutivo, avivaron el debate la última semana. Schnabel citó un análisis del Banco Central Europeo que revelaba que, al 29 de agosto, los tipos reales libres de riesgo (swaps ligados al tipo de interés a corto plazo del euro ajustado a la inflación) disminuyeron en toda la escala de vencimientos y volvieron al nivel observado durante la decisión de orientación de la política monetaria del mes de febrero.

Existe el riesgo de que esa trayectoria debilite los esfuerzos realizados hasta ahora por el Banco Central Europeo para contener la inflación y las perspectivas inflacionistas. De hecho, el BCE ha elevado el tipo de depósito en cuatro ocasiones más desde entonces, hasta alcanzar el 3,75%. Sin embargo, esto no ha servido de mucho para atenuar las previsiones de precios, ya que el indicador del mercado a largo plazo se sitúa en más del 2,5%, medio punto por arriba del objetivo del Banco Central Europeo.

Evelyne Gomez-Liechti, estratega de tipos de Mizuho, dijo que el BCE comenzará a considerar cambios en el ajuste cuantitativo, o el proceso mediante el cual reduce su balance, incluso si, como ella espera, las autoridades deciden subir los tipos nuevamente la próxima semana.

“Acelerar el QT (por sus siglas en inglés, endurecimiento cuantitativo) seguramente ayudaría a normalizar aún más la política y ver que las tasas a largo plazo aumenten aún más”, dijo. “Creo que utilizarán una combinación de ajustes y mantendrán las tasas más altas por más tiempo”.

Para Arne Petimezas, analista del grupo AFS en los Países Bajos, es el momento adecuado para pasar de las subidas de tipos a un QT más rápido.

Una inflación aún elevada “requiere una postura política estricta, especialmente cuando la política aún es laxa: el extremo largo de la curva”, dijo.

Es un cambio radical para una región que ha estado plagada de muy poca inflación durante décadas. Las expectativas de inflación a largo plazo han convergido constantemente con la métrica equivalente para Estados Unidos por primera vez desde 2008. Sin embargo, el problema es que la economía estadounidense ha demostrado ser mucho más resistente.

Los consumidores también están tomando nota, según una encuesta del BCE publicada el martes. Las expectativas de inflación para los próximos 12 meses no lograron desacelerarse y aumentaron del 2,3% al 2,4% para los próximos tres años.

Ampliación de la brecha

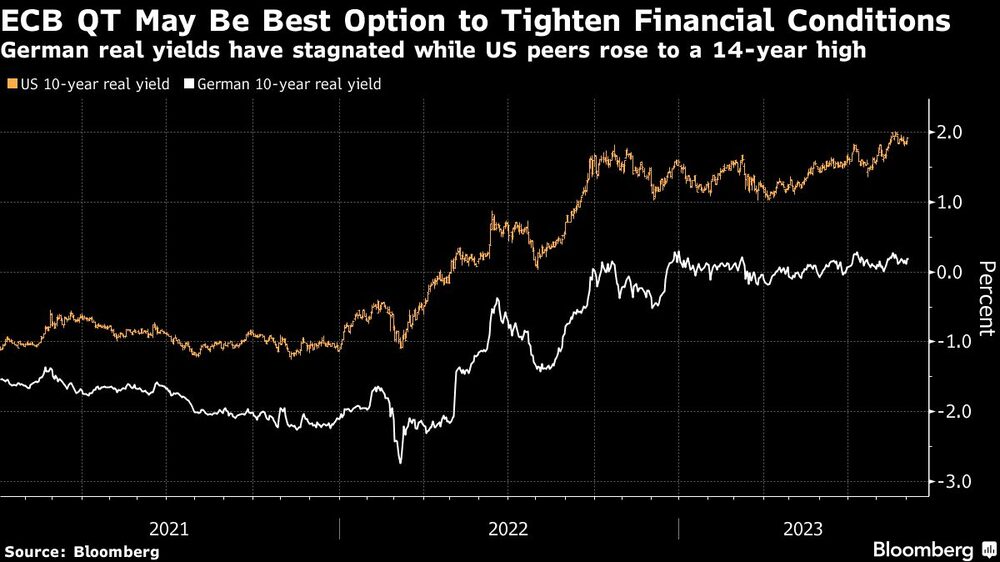

La brecha entre los rendimientos reales a 10 años de Estados Unidos y Alemania ha crecido hasta alcanzar su nivel más amplio desde finales de 2022, a medida que los bonos del Tesoro protegidos contra la inflación se vendieron y sus equivalentes alemanes se estancaron.

Las expectativas de tipos reales a largo plazo, medidas por el tipo swap real a cinco años del euro a cinco años, se sitúan en torno al 0,50%, alrededor de 2 puntos porcentuales por debajo de donde estaban antes de la crisis financiera mundial de 2007.

En teoría, QT afecta el extremo más largo de la curva de rendimiento debido a la composición de las tenencias de bonos del BCE. El vencimiento promedio ponderado del programa de compras del sector público rondaba los siete años en julio.

Por ahora, se espera que las reinversiones en el marco de su programa pandémico de compra de deuda (PEPP, por sus siglas en inglés) se prolonguen al menos hasta finales de 2024, incluso cuando se permita la liquidación de los bonos comprados en el marco de un programa anterior.

Cambiar los términos del PEPP es complicado por el hecho de que también es la primera línea de defensa contra el fenómeno conocido como fragmentación, cuando los costos de endeudamiento aumentan más para los países más débiles de la eurozona en comparación con los más fuertes.

Aún así, algunos funcionarios del BCE ya han pedido explícitamente que se intensifique el QT. El miembro del Consejo de Gobierno, Robert Holzmann, afirmó la semana pasada que las reinversiones en PEPP deberían comenzar antes de lo previsto actualmente.

“Las próximas decisiones podrían ser menos sencillas de lo que piensan los mercados”, dijo Benjamin Schroeder, estratega senior de tipos de ING Group NV. “Si no es un aumento, los halcones podrían querer obtener algo más que una vaga promesa de un efecto elevado por más tiempo, lo que significa un renovado debate sobre el QT”.

Lee más en Bloomberg.com