Bloomberg — El presidente Xi Jinping se ha resistido a apretar el gatillo de un importante estímulo para reactivar la segunda mayor economía del mundo. La sombría reacción de los mercados a una sorpresiva bajada de tipos muestra que los inversores quieren verle tomar medidas mucho más audaces.

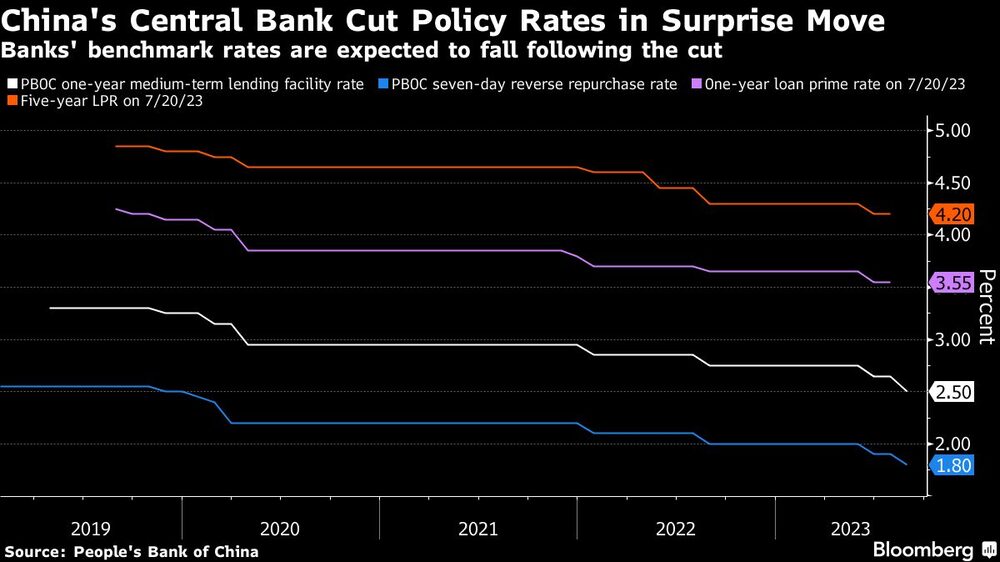

El Banco Popular de China redujo el martes el tipo de interés de sus préstamos a un año -o facilidad de préstamo a medio plazo- en 15 puntos básicos, hasta el 2,5%, el recorte más pronunciado en tres años. La medida se produjo poco antes de la publicación de los datos de julio, que mostraron un débil crecimiento del gasto de los consumidores, una caída de la inversión y un aumento del desempleo.

Si ampliamos la perspectiva, el panorama económico es aún peor. Los préstamos bancarios cayeron el mes pasado a su nivel más bajo en 14 años, la deflación se está instalando y las exportaciones se contraen. Uno de los mayores promotores inmobiliarios de China se encuentra en riesgo de impago y un conglomerado financiero con 1 billón de yuanes (138.000 millones de dólares) bajo gestión ha dejado de pagar productos de inversión, lo que aviva el temor a un posible contagio.

Varios bancos rebajaron sus estimaciones de crecimiento anual para China a raíz de los decepcionantes datos. El equipo de JPMorgan Chase & Co. rebajó su previsión para todo el año 2023 a un 4,8%, mientras que Barclays Plc. recortó su estimación de crecimiento al 4,5%, ambas por debajo del objetivo oficial de China de una expansión en torno al 5%.

Todo ello aumenta la presión sobre Xi para que haga más en dos áreas que ha tratado de evitar: Ayudar al sector inmobiliario, fuertemente endeudado, y dar a los consumidores más efectivo para gastar, algo que un asesor del banco central de China calificó esta semana como “el objetivo más urgente”.

El fracaso a la hora de reavivar la confianza de forma más amplia entraña el riesgo de provocar un dolor económico que podría repercutir en los líderes del Partido Comunista. El año pasado se produjo una oleada de boicots hipotecarios y protestas sin precedentes contra el propio Xi, ya que los residentes se hartaron de las restricciones de Covid-19 más estrictas del mundo.

Las autoridades chinas siguen siendo sensibles a la narrativa sobre la economía, dando instrucciones a los analistas para que eviten hablar de deflación y restringiendo el acceso a datos clave. China suspendió el martes la publicación de datos sobre su disparada tasa de desempleo juvenil para limar las complejidades de las cifras, avivando los temores sobre la transparencia.

“El declive de la economía aumenta drásticamente el riesgo de disturbios”, dijo Drew Thompson, un exfuncionario del Pentágono y hombre de negocios en China que ahora es miembro senior de la Escuela Lee Kuan Yew de Políticas Públicas en Singapur. “El Partido Comunista debería estar rodeando los vagones”.

Las dificultades a las que se enfrenta China son también malas noticias para el mundo. Las acciones y los bonos bajaron a medida que aumentaba la preocupación de que la economía mundial se resienta sin una recuperación sostenida en China, que según las previsiones anteriores del Fondo Monetario Internacional sería el principal contribuyente al crecimiento mundial hasta 2028.

La Secretaria del Tesoro de EE.UU., Janet Yellen, afirmó esta semana que la desaceleración de China era un “factor de riesgo” para la economía estadounidense. El debilitamiento de las importaciones de las principales materias primas también amenaza a los productores, desde Australia hasta Brasil, mientras que la menor demanda de productos electrónicos afectará a economías dependientes del comercio como Corea del Sur y Taiwán.

El índice CSI 300, una referencia de las acciones chinas en tierra firme, terminó un 0,2% a la baja, incluso después de que Bloomberg informara de que las autoridades chinas podrían recortar el impuesto de timbre en las operaciones bursátiles por primera vez desde 2008, una noticia que ayudó a impulsar el sentimiento después de que el recorte de tipos y los débiles datos chinos no lograran impresionar a los inversores.

Aunque algunos economistas se mostraron más animados por las medidas del banco central que otros, todos parecían estar de acuerdo en una cosa: las autoridades tienen más trabajo que hacer tanto en el aspecto monetario como en el fiscal.

Los recortes de tipos del PBOC de hoy sientan las bases para unas condiciones de liquidez más laxas que podrían apoyar un impulso fiscal aún mayor”, afirmó Louise Loo, economista jefe de Oxford Economics Ltd. “Así que eso es alentador”. “Así que eso es alentador”.

Los economistas de Australia & New Zealand Banking Group Ltd., entre ellos Xing Zhaopeng y Raymond Yeung, dijeron que el tipo de los préstamos a un año del PBOC podría tener que reducirse al 1,2%, un tipo terminal que implica recortes adicionales de 130 puntos básicos. Los recortes de tipos, dijeron, “suavizarán los choques y ganarán tiempo para las reformas estructurales”, como la modernización de la industria, una mayor urbanización y un mayor desapalancamiento.

“La desaceleración de China es más estructural que cíclica”, afirmaron.

Trampa del bienestar

Aun así, algunos economistas han afirmado que la estrategia del gobierno hasta ahora está haciendo poco por mover la aguja, especialmente a medida que se agrava la crisis inmobiliaria.

“El PBOC quiere que los bancos concedan préstamos, pero parece que no ha tenido éxito, ya que tanto la demanda de préstamos de los hogares como la de las empresas solventes han sido débiles”, afirmó Redmond Wong, estratega de mercado de Saxo Capital Markets. Según él, esto se debe a que los bancos se han mostrado reacios a conceder préstamos a empresas inmobiliarias y otras compañías privadas, dada la incertidumbre que rodea a la capacidad de estas empresas para devolver sus deudas.

Country Garden Holdings Co., que en su día fue la mayor promotora inmobiliaria de China por ventas, se enfrenta ahora a un posible impago a pesar de haber recibido ayudas públicas para el sector. El temor a que los problemas de Country Garden y otras promotoras se extiendan a otros lugares se ha visto exacerbado por los informes de problemas de pago relacionados con Zhongzhi Enterprise Group Co, una empresa multimillonaria de banca en la sombra.

Lo que dice Bloomberg Economics ...

“Los datos de actividad de China muestran que la economía está patinando en la segunda mitad del año, una razón clara para el rápido e inusualmente grande recorte de tipos del martes. Los datos de producción, inversión y consumo se situaron por debajo de las expectativas, lo que demuestra que la bajada de tipos de junio no sirvió para mover el dial”.

- David Qu y Chang Shu, economistas

Los últimos problemas financieros de uno de los mayores promotores inmobiliarios del país echan por tierra las recientes medidas políticas encaminadas a reactivar un sector en dificultades”, declaró David Chao, estratega de mercados globales para Asia-Pacífico sin Japón de Invesco Ltd. “La incapacidad del Gobierno para frenar la caída de los tipos de interés ha hecho que la economía se recupere”.

La incapacidad del Gobierno para frenar la caída del sector inmobiliario o estimular la confianza de empresas y hogares ha llevado a algunos a abogar por medidas más drásticas. Cai Fang, asesor del banco central, dijo esta semana que es “necesario utilizar todos los canales razonables, legalmente conformes y económicos para poner dinero en los bolsillos de los residentes”.

Recortar los cheques a los consumidores, sin embargo, hace tiempo que se considera un no-arranque dentro de un gobierno que ha advertido repetidamente contra la trampa del “asistencialismo”.

Andrew Batson, director de investigación de China para Gavekal Dragonomics, escribió en una nota a principios de este mes que los responsables políticos chinos eran probablemente reacios a utilizar las transferencias directas a los hogares como un estímulo a corto plazo debido al temor de “sentar un precedente fiscal desestabilizador.

“La próxima vez que China no alcance el crecimiento potencial y el pleno empleo, la presión política para desplegar de nuevo las transferencias a los hogares sería abrumadora”, escribió Batson. “Lo que comenzó como una respuesta política puntual podría afianzarse como la respuesta esperada a cualquier desaceleración del crecimiento, y se sumaría a los déficits y la deuda del gobierno durante muchos años en lugar de sólo uno.”

Sin elecciones de las que preocuparse y con más poder que ningún otro líder desde el fundador del Partido Comunista, Mao Zedong, Xi está apostando a que puede superar la recesión.

--Con la colaboración de Rebecca Choong Wilkins, Ishika Mookerjee, Yujing Liu, James Mayger y Philip Glamann.

Lee más en Bloomberg.com