Bloomberg — Para el mercado del Tesoro, de US$25 billones, fue un ataque a tres bandas. La oferta de bonos se disparó justo cuando Fitch Ratings despojó a Estados Unidos de su aureola AAA. Días antes, el Banco de Japón avivó la especulación sobre la inminencia de una nueva era de repatriación de capitales.

Ahora, Wall Street está de acuerdo en una cosa: la consiguiente venta de bonos del Tesoro, que llevó los rendimientos a 10 y 30 años a máximos de varios años la semana pasada, fue exagerada.

Entre las nuevas recomendaciones de los bancos de inversión, Goldman Sachs Group Inc. y Morgan Stanley recomiendan a sus clientes comprar bonos a 30 años ligados a la inflación, mientras que JPMorgan Chase & Co. se inclina por los bonos del Tesoro a cinco años.

En opinión de este último, la liquidación de las abarrotadas posiciones largas -a medida que las apuestas por la duración se acercaban a los máximos de la década- probablemente alimentó la carnicería del mercado. Además, los recientes avances de Fitch o de otras agencias aportan poca información nueva sobre las dificultades económicas, como la sostenibilidad de la deuda estadounidense.

El tono optimista de los estrategas se produce después de que la venta masiva de la semana pasada redujera la rentabilidad de la deuda pública estadounidense de este año a un mero 0,7%, tras una asombrosa pérdida del 12% en 2022. Los rendimientos a 30 años ajustados a la inflación alcanzaron casi el 2%, el nivel más alto desde 2011.

Factores observados detrás del salto de los tipos a largo plazo: un aumento de las subastas del Tesoro, el efecto indirecto de los retoques del Banco de Japón a su política de control de la curva de tipos y la rebaja de la calificación de la deuda estadounidense por parte de Fitch.

Goldman Sachs, por ejemplo, no se lo cree.

“Hay algunas razones comúnmente citadas para la venta, ninguna de las cuales nos parece particularmente persuasiva”, escribieron los estrategas dirigidos por Praveen Korapaty en una nota a última hora del viernes. “Nos inclinamos por desvanecer los recientes movimientos sobre una base táctica”.

Korapaty y sus colegas desmontaron estos argumentos uno por uno:

- ¿Están vendiendo ya los inversores japoneses bonos del Tesoro en masa, ahora que los rendimientos nacionales se ven subir tras el ajuste de la política? Difícilmente. El aumento de los rendimientos en EE.UU. la semana pasada se produjo sobre todo durante las horas de negociación en EE.UU., y no durante la zona horaria asiática, cuando los inversores japoneses son más activos.

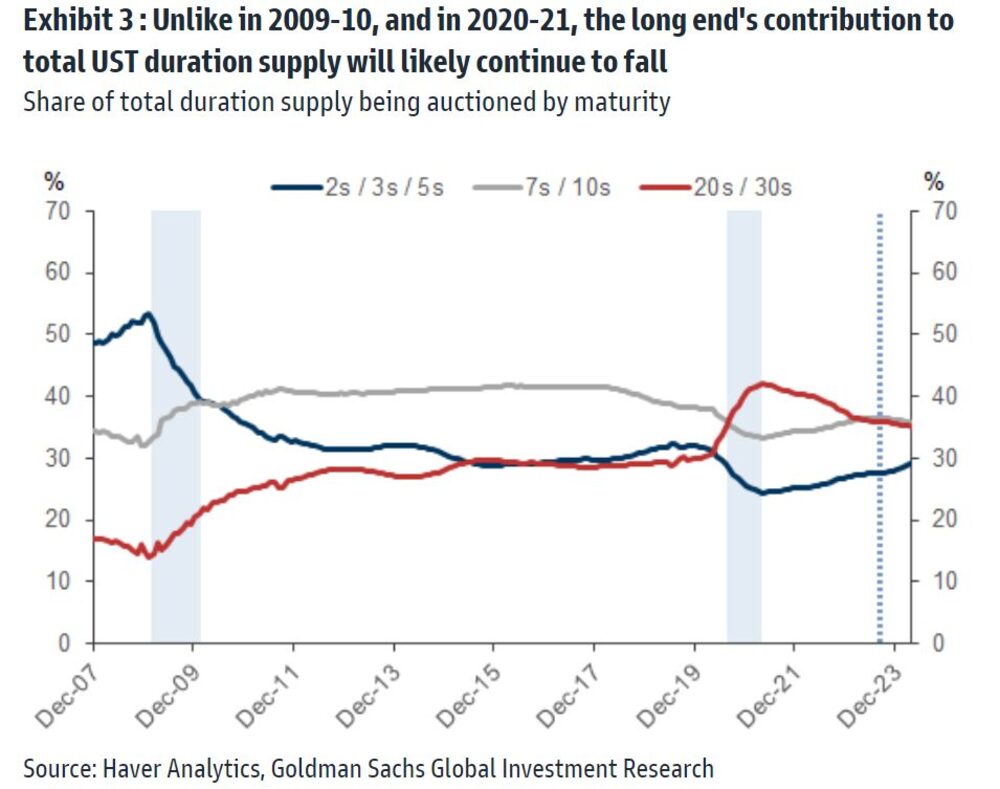

- ¿Podrían los inversores estar exigiendo una mayor prima de riesgo para los bonos largos, dada la presión de la oferta en las próximas subastas? De momento, no. En opinión de Goldman, el llamado reembolso del Tesoro fue sólo ligeramente mayor de lo esperado, y la emisión se inclinó menos hacia los vencimientos más largos.

¿Realmente importa la rebaja de la calificación crediticia? La verdad es que no. La dinámica de la deuda y la disfunción política en Washington citadas por Fitch son bien conocidas. Por tanto, los estrategas de Goldman concluyen que la rebaja de la calificación no contiene “ninguna información nueva”.

Ahora, las posiciones de los inversores en deuda a largo plazo están menos concurridas, pero los rendimientos siguen cerca de sus niveles más altos del ciclo actual. Esto sugiere que “cada vez es más convincente añadir duración”, escriben en una nota los estrategas de JPMorgan, entre ellos Jay Barry.

Lea más en www.bloomberg.com