Bloomberg — A medida que la Reserva Federal se acerca a la conclusión de una de sus campañas de endurecimiento monetario más agresivas, se vislumbra en el horizonte una mayor debilidel dólar estadounidense, lo que podría repercutir positivamente en el crecimiento de los beneficios de casi la mitad de las empresas que cotizan en el índice S&P 500 durante el próximo año.

La especulación de que el banco central podría pausar pronto sus subidas de tasas de interés ha llevado a los operadores a apostar por un mayor debilitamiento del dólar, que ya ha experimentado una caída de más del 10% desde su máximo de septiembre.

Este posible retroceso del billete verde es una buena noticia para las empresas que operan en el extranjero y se han visto afectadas por las subidas de tasas y las consecuencias de la fortaleza del dólar. Estas empresas podrían ver ahora una mejora de sus beneficios. Michael Sheldon, Director de Inversiones de RDM Financial Group, señala que la percepción de que la Reserva Federal se acerca al final de su ciclo ha debilitado el sentimiento hacia el dólar, lo que supone un avance positivo para el mercado bursátil y ofrece un impulso a las empresas estadounidenses.

“Aunque los beneficios empresariales todavía tienen que mejorar, la perspectiva de un dólar más débil actúa como un viento de cola alcista para las empresas multinacionales que dependen en gran medida de los ingresos generados en los mercados internacionales”, dijo Sheldon. Este entorno monetario favorable podría ayudar a reforzar los resultados financieros de estas empresas y contribuir a unas perspectivas más optimistas para el mercado bursátil.

Además, la debilidad del dólar tiene margen de maniobra después de que la Reserva Federal dijera esta semana que las nuevas subidas de tasas dependerían de los datos, lo que refuerza las esperanzas de los operadores de que las subidas están llegando a su fin.

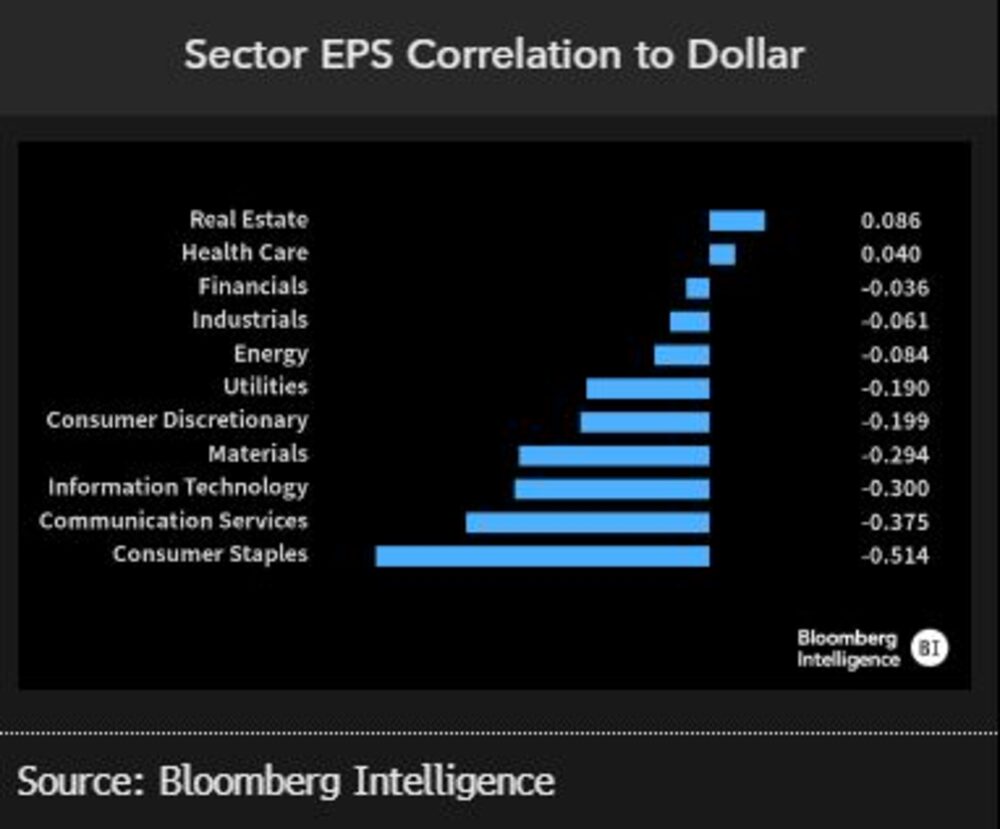

Ello prepara el terreno para apoyar los beneficios empresariales en los próximos trimestres, ya que aproximadamente el 44% de las empresas del S&P 500 tienen beneficios por acción que están correlacionados negativamente con la divisa estadounidense, según datos recopilados por Bloomberg Intelligence. Esto afecta a nueve de los 11 grupos industriales del índice, encabezados por sectores como la tecnología, las comunicaciones, los bienes de consumo básico y los materiales, según los datos.

RBC Capital Markets también señala que más de un tercio de las empresas del S&P 500 obtienen una parte de sus ingresos fuera de EE.UU., encabezadas por las empresas tecnológicas que generan más del 50% de sus ventas en el extranjero.

Históricamente, las caídas anuales del dólar de entre el 6% y el 8% se han traducido en un crecimiento de los beneficios por acción en los últimos 12 meses de casi el 19% al año siguiente, según datos recopilados por Bloomberg Intelligence. Esta cifra es más del doble de la media móvil de crecimiento de los beneficios a largo plazo del S&P 500, del 8,3%.

De hecho, los valores más correlacionados negativamente en el índice comprenden sólo el 22% de su valor de mercado, que está fuertemente ponderado hacia la tecnología y los servicios de comunicación como Microsoft Corp. y Meta Platforms Inc., grandes valores tecnológicos que han ayudado a impulsar el S&P 500 a un rally del 19% en 2023.

Por supuesto, los sectores inmobiliario y sanitario -dos grupos del S&P 500 que obtienen sólo el 20% de sus ingresos del extranjero- probablemente no se beneficiarán tanto de la relajación del dólar, al igual que el financiero.

Sin embargo, la caída de la divisa estadounidense encarece los costos de importación, lo que podría compensar en parte los beneficios de un dólar más débil. Otro problema a corto plazo es que la divisa podría mantenerse en torno a los niveles actuales hasta que la Reserva Federal indique que deja oficialmente de subir las tasas.

En parte se debe a que el índice del dólar rompió por debajo de los principales niveles de soporte en junio y cotizó cerca de su nivel más bajo en más de un año. Su índice de fuerza relativa de 14 días ha vuelto a un nivel cercano a 50 tras alcanzar 70 a mediados de junio, lo que algunos técnicos del mercado consideran una señal de sobreventa. Eso puede limitar su caída en las próximas semanas.

“El dólar está sobrevendido a corto plazo, pero tiene más margen para caer el año que viene”, afirma Adam Phillips, director de estrategia de carteras de EP Wealth Advisors. “Eso es un viento de cola para los beneficios empresariales”.

Los analistas de Wall Street prevén que las empresas del S&P 500 experimenten la mayor contracción del crecimiento de beneficios durante el segundo trimestre, en el que se espera que las ganancias caigan un 9% interanual. Cuando aproximadamente el 57% de las empresas del índice han presentado sus cuentas, el crecimiento de los beneficios del periodo va camino de contraerse un 9,2% hasta la fecha. Pero el crecimiento de los beneficios está mejorando si se excluye el sector energético.

Según Gina Martin Adams, estratega jefe de renta variable de Bloomberg Intelligence, “la ralentización del crecimiento mundial, compensada por la relajación de las perspectivas de inflación y el optimismo de la IA, son los grandes temas que probablemente dominen la temporada de resultados del S&P 500 en el segundo semestre de 2023″. “Pero la reciente caída del dólar estadounidense podría añadir también una pata de apoyo para casi la mitad del índice”.

Lea más en Bloomberg.com