Bloomberg Opinión — La guerra fue buena para la OPEP el año pasado. El botín del grupo fue el más alto desde 2013, según una medida, aunque no la más significativa. Una mirada más profunda a las ganancias de la OPEP revela debilidades estructurales y ayuda a explicar los recientes esfuerzos del club de exportadores de petróleo por sostener los precios, y por qué eso es tan importante para su líder de facto, Arabia Saudita.

La Administración de Información Energética publica una estimación anual de los ingresos por exportación de petróleo de la OPEP, y la última muestra US$888.000 millones para 2022, un 54% más que en 2021 y un poco más que el total de 2014, cuando los precios del petróleo iniciaron su caída de mediados de la década. Hasta aquí las cifras nominales. En términos reales, los ingresos de la OPEP aumentaron un 43% respecto a 2021, lo que no está nada mal, pero disminuyeron casi una quinta parte respecto a 2014. Ahora ajústalo a la población: Con 2.035 $ per cápita, la cifra del año pasado fue un 30% inferior a la de 2014.

La estimación de los ingresos de este año implica US$1.474 per cápita, un 28% menos en términos reales y, de hecho, menos que a principios de siglo.

La inflación, combinada con un crecimiento relativamente alto de la población (la de la OPEP ha aumentado más de la mitad en las dos últimas décadas), estiran las obligaciones de esos dólares. El otro factor que suprime los ingresos es la caída del número de barriles exportados; aunque la cantidad aumentó el año pasado, se mantuvo por debajo de los niveles anteriores a la pandemia y entre los más bajos de cualquier año en lo que va de siglo. De hecho, teniendo en cuenta todos los factores, los ingresos reales por exportación per cápita de 2022 son inferiores a los de 2009, cuando el PIB mundial se contrajo y los precios nominales del petróleo eran casi un 40% más bajos.

La producción rival, más recientemente el esquisto estadounidense, reduce el espacio de la OPEP, tanto en términos de cuota de mercado como de influencia sobre los precios. Aunque hace tiempo que se debate si la OPEP es un verdadero grupo, el mejor argumento de que no lo es es que el grupo busca periódicamente nuevos miembros para convertirse en un cártel propiamente dicho. Tal fue el impulso para crear la OPEP+ en 2016.

La OPEP Clásica, por así decirlo, está muerta. Si Rusia y algunos otros frenemigos dejaran de presentarse en Viena, y desapareciera el signo más, el grupo restante seguiría existiendo, pero su capacidad para controlar los precios, nunca sólida después de los años 70, se vería enormemente disminuida. ¿Por qué si no cruzar el Rubicón ruso en primer lugar? La OPEP, o más bien Arabia Saudita, aún puede infligir dolor inundando el mercado. Pero eso conlleva horribles efectos secundarios en un grupo que depende del petróleo para más de la mitad de sus ingresos globales por exportación (la cuota media entre los miembros el año pasado fue del 77%).

El fino arte de equilibrar los volúmenes de exportación con el precio para optimizar los ingresos se ha vuelto cada vez más difícil. Además, cada vez son más los miembros de la OPEP cuya capacidad productiva ya ha pasado su mejor momento, lastrados por la guerra, las sanciones y la mala gestión. Esto socava la cohesión, como pone de manifiesto la brecha entre los que tienen y los que no tienen en lo que respecta a los ingresos por exportación per cápita.

Al mismo tiempo, se han agolpado nuevos factores que dificultan aún más la tarea de “gestionar” el mercado del petróleo. El esquisto estadounidense y la generalización de las tecnologías limpias ofrecen respuestas relativamente rápidas a la subida de los precios del petróleo, lo que limita su utilidad. El uso juicioso de las reservas por parte de China despliega una especie de monopsonio contra los sueños de monopolio de la OPEP.

Además, está el cambio climático, que presagia un eventual pico de la demanda de petróleo y, por tanto, presiona a los países petroleros para que diversifiquen sus economías. Los miembros de la OPEP están, en general, en la rueda de molino de satisfacer las necesidades de su creciente población con unos ingresos del petróleo fluctuantes, al tiempo que, al menos en algunos casos, intentan dar forma a una transición económica. Esto último, personificado por programas tan ambiciosos como la Visión 2030 de Arabia Saudita, es especialmente importante para la estabilidad a largo plazo de estas naciones, ya que un descenso absoluto de la demanda de petróleo trastornaría todo el modelo de la OPEP.

Las acciones de Arabia Saudita este año reflejan todo esto. El ministro de Energía, el príncipe Abdulaziz bin Salman, se ha mostrado notablemente crítico con los vendedores a corto plazo este año, intentando hacerles “ouch” con anuncios sorpresa destinados a sacudir al alza los precios del petróleo. Aparte de socavar las pretensiones de la OPEP de ser una fuerza de estabilidad, el éxito de estos recortes de producción ha durado poco. A unos US$81 el barril, el crudo Brent está más o menos donde estaba antes del recorte sorpresa de la oferta a principios de abril, y sólo gracias a otro recorte sorpresa este verano. A pesar de la expectativa generalizada de unas condiciones más restrictivas en la segunda mitad del año, los indicios de que surjan tales condiciones siguen siendo provisionales, entre otras cosas porque cada recorte saudí amplía la capacidad sobrante en el sistema.

Para Arabia Saudita, una menor producción sin el beneficio de un aumento significativo de los precios amenaza con empujar a la economía del G20 que más creció el año pasado a una recesión este año, según Ziad Daoud, economista jefe de mercados emergentes de Bloomberg Economics. Aunque alrededor del 60% de la economía consiste en actividades no petroleras, como los servicios, éstas siguen financiándose con el patrocinio de los petrodólares por parte del Estado. En teoría, los vehículos eléctricos deben competir con un petróleo que puede producirse por tan sólo US$20 el barril en Arabia Saudita. En realidad, se benefician de competir con barriles de mayor costo, ya que Arabia Saudita restringe la oferta potencial para ganar lo suficiente para pagar los salarios de sus numerosos empleados estatales y ofrecer contratos gigantescos a los futbolistas argentinos.

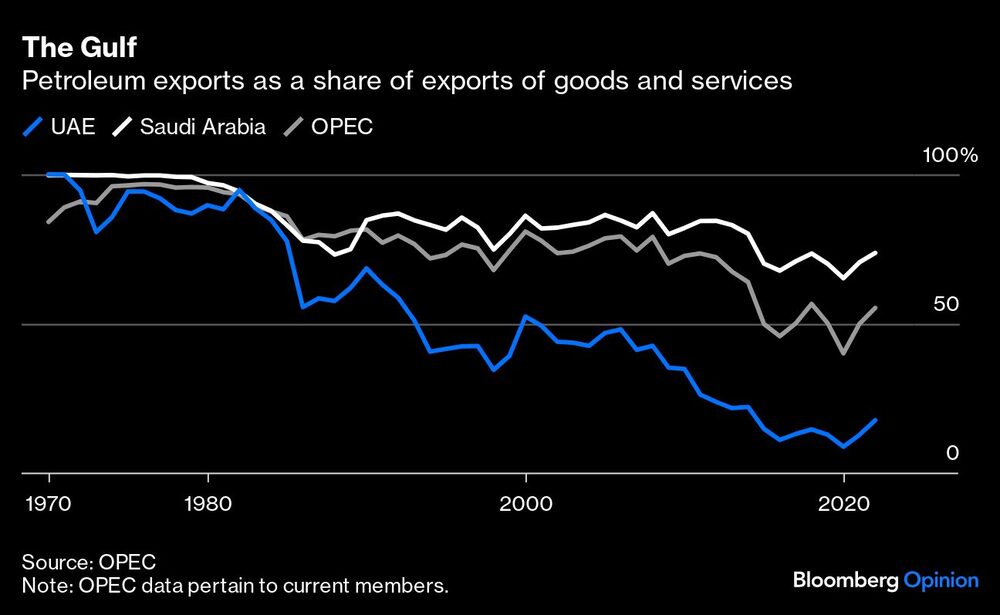

Ya hemos pasado la mitad del periodo de 14 años transcurrido entre el anuncio del príncipe heredero Mohammed Bin Salman de su esfuerzo por alejar la suerte de la economía del petróleo y la fecha límite de 2030. Sin embargo, el progreso económico fundamental parece lento. El proyecto Neom, valorado en US$500.000 millones, sigue teniendo mucho prestigio, pero poco propósito discernible (y se encuentra a la sombra de otros grandes proyectos anteriores fracasados en Arabia Saudita y en otros lugares de la región). En una simple métrica, se ha producido un retroceso: Incluyendo los productos petroquímicos y plásticos derivados del petróleo y el gas, la cuota más amplia de las exportaciones de petróleo fue del 93% en 2022, superior a la de 2015, afirma Daoud.

El deseo de diversificación también alimenta la rivalidad y la desconfianza, como demuestran los ocasionales estallidos en las relaciones entre Arabia Saudita y Emiratos Árabes Unidos (incluido este último relato de enfrentamientos en el Wall Street Journal). Los EAU han construido cuidadosamente Dubai a lo largo de muchos años como centro financiero y turístico, y han sido más eficaces a la hora de atraer capital extranjero que su vecino mayor. Aunque ambos países comparten el deseo de maximizar los beneficios del petróleo durante el mayor tiempo posible y mantener la estabilidad regional, existe una fragilidad inherente a las relaciones centradas en dos autócratas y sus estrechos círculos. Las amenazas ocasionales de EAU de abandonar la OPEP de las que se ha informado no pueden descartarse por completo, sobre todo si se tienen en cuenta las evidentes diferencias en los modelos económicos y, por tanto, en la forma en que cada país decide afrontar los retos de un mundo en proceso de descarbonización.

Por mucho que el inicio de la guerra en Ucrania ofreciera una muestra de esos periodos lucrativos en los que la OPEP podía sacar provecho de las perturbaciones, también fue otro indicador visceral de perturbaciones más amplias. El petróleo encarnó la globalización antes de que ésta fuera siquiera un término, pero la noción de depender de naciones frágiles o incluso hostiles para lo esencial de la vida está pasando rápidamente de moda. Al mismo tiempo, el cambio climático está obligando a reevaluar los fundamentos físicos de la energía. No cabe duda de que la volatilidad inherente a todo esto provocará más subidas de precios, pero el reto básico se mantiene. La OPEP, incluso sus miembros más fuertes, debe adaptarse a todo esto con una chequera cuyas páginas están siendo arrancadas por la inflación, la demografía y la competencia.

Esta nota no refleja necesariamente la opinión del consejo editorial o de Bloomberg LP y sus propietarios.