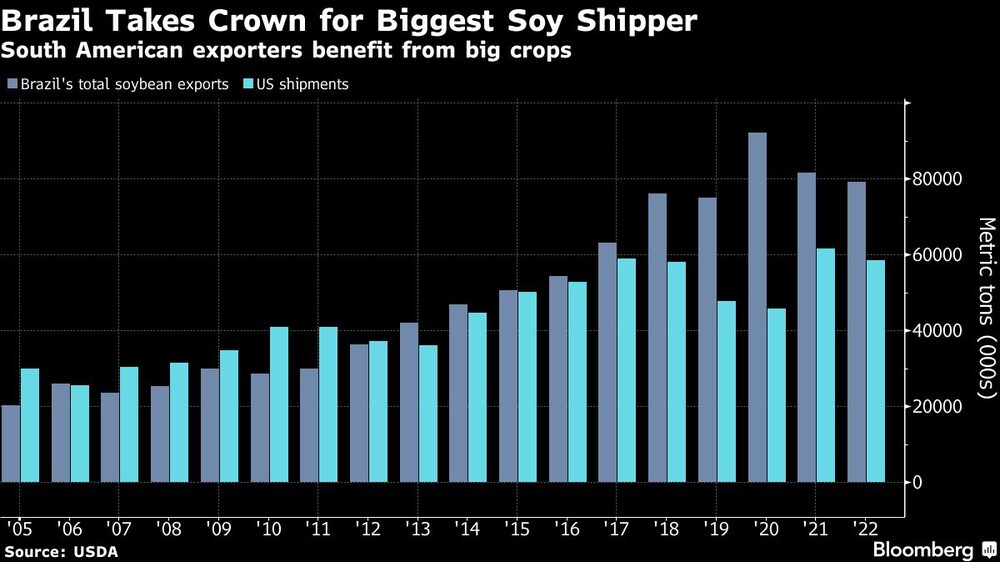

Bloomberg — El mayor comprador global de soja es China, y durante años, Brasil le ha ido quitando a Estados Unidos una cuota cada vez más grande de ese negocio.

Actualmente, los transportistas del país sudamericano están incluso imponiéndose aún durante la habitual pausa estacional.

Según fuentes familiarizadas con estas operaciones, los compradores de China están adquiriendo soja de Brasil para su distribución en el mes de octubre, momento en el que las exportaciones de EE.UU. alcanzan su punto álgido. Aún hay posibilidades de concretar más acuerdos para el último trimestre, dijeron las fuentes, que solicitaron no ser citadas porque se trata de operaciones confidenciales.

Las operaciones se realizan en un contexto en el que Brasil está obteniendo una cosecha sin precedentes y vendiendo a precios mucho más baratos que sus rivales. Asimismo, responden al plan del presidente Lula de acercarse a China en el marco de su plan de expansión para la economía del país.

“Todavía tenemos primas competitivas durante al menos otro mes más o menos”, dijo Thiago Milani, jefe de comercialización y originación de 3Tentos, una empresa familiar de agronegocios en Brasil, refiriéndose a los precios de envío del país.

Los agricultores estadounidenses están perdiendo su ventaja competitiva en los mercados agrícolas mundiales a medida que se expande la producción brasileña. Las tensiones geopolíticas también han llevado a China a buscar lazos más profundos con la nación sudamericana y reducir su dependencia histórica de los EE.UU.

El plan de Lula para profundizar las relaciones con China incluye obtener más financiamiento de la nación asiática y reducir el papel del dólar en las transacciones de comercio exterior. El viaje de una delegación brasileña a China a principios de este año arrojó más de 15 acuerdos por un valor aproximado de US$10.000 millones en promesas de inversión china.

Actualmente, es rentable para los procesadores chinos triturar granos brasileños para hacer aceite de cocina y alimento para animales, mientras que los márgenes son negativos para los suministros estadounidenses, según muestran los datos recopilados por Bloomberg. Como resultado, los compradores chinos están comprando cargamentos brasileños a principios de temporada.

De hecho, las compras fueron tan tempranas que ya hay cinco barcos programados para recoger cargamentos en Brasil en septiembre, según la agencia naviera Alphamar. Esta es la primera vez en la temporada para ese tipo de comercio, según muestran los datos de envío.

“Ahora hay grandes existencias en las granjas que llegarán a los puertos en los próximos meses, por lo que pronto veremos más barcos en la alineación”, dijo Arthur Neto, director comercial de Alphamar.

Las compras también se producen cuando los cultivos de EE.UU., que generalmente se cosechan a partir de septiembre, están bajo la presión del clima cálido y seco. En junio, la cosecha de soja estadounidense estaba en las peores condiciones en tres décadas, antes de que las lluvias regresaran al Medio Oeste.

Aun así, el clima ahora está listo para volverse cálido y seco nuevamente. Los futuros de soja en Chicago han subido más de un 5% este trimestre a unos US$14,20 el bushel.

“Desde el punto de vista del clima, la posibilidad de una mejora en las condiciones de los cultivos no es alta”, dijo el corredor chino Huatai Futures en un informe el viernes. “Es poco probable que la oferta de la cosecha de soja estadounidense de la nueva temporada se expanda mucho”.

Con la asistencia de Jasmine Ng, Alfred Cang and Vanessa Dezem.

Lea más en Bloomberg.com