El pasado mes de diciembre, la asamblea legislativa del estado de Florida adoptó un conjunto de controvertidas pero necesarias modificaciones dirigidas a reforzar el inestable sector de los seguros de inmuebles estatales, donde numerosas compañías de seguros han rescindido sus pólizas y han llegado incluso a declararse en quiebra, reduciendo así las posibilidades de elección de los dueños de viviendas. En este mes, Farmers y AAA comunicaron que también estaban disminuyendo su presencia en Florida, lo que provocó que varios analistas consideraran que la nueva normativa no había tenido éxito. Realmente, todavía es prematuro concluirlo, y el nuevo gran compromiso de Berkshire Hathaway con el reaseguro en dicho estado es un indicio de que las circunstancias pueden estar mejorando ligeramente.

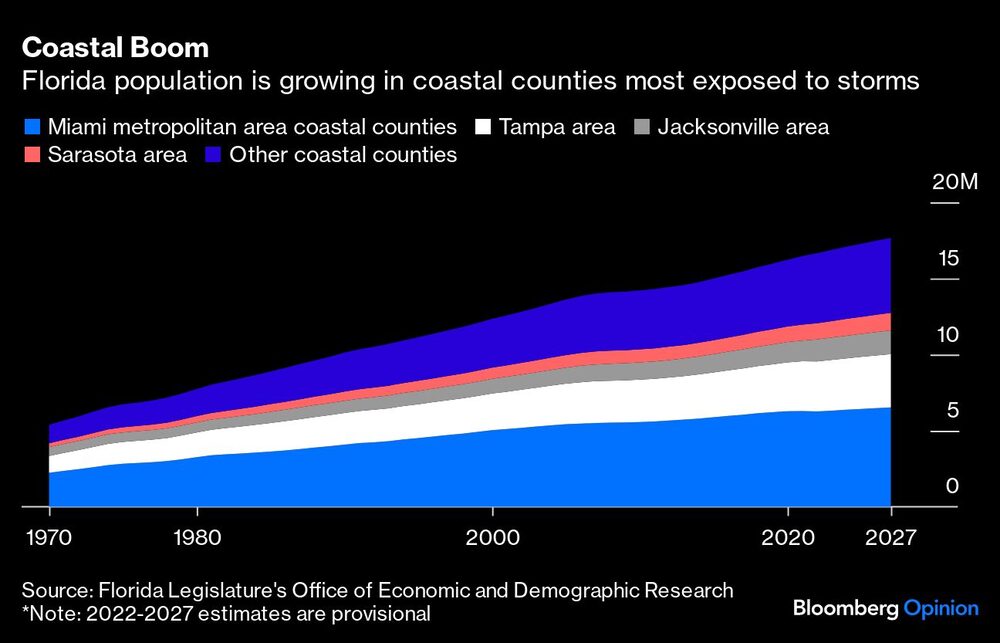

En primer lugar, recordemos cómo llegamos hasta aquí. El estado de Florida tiene una población costera en expansión, una rápida revalorización de los precios de las propiedades y unos costos de edificación desorbitados, todo esto en un territorio situado al borde del Callejón de los Huracanes y que se prevé que sea uno de los sitios más golpeados por el aumento del nivel del mar. Es además el estado con mayor número de demandas contra aseguradoras, que muchas veces se consideran injustificadas y con frecuencia falsas, lo que incrementa aún más el coste de la actividad empresarial.

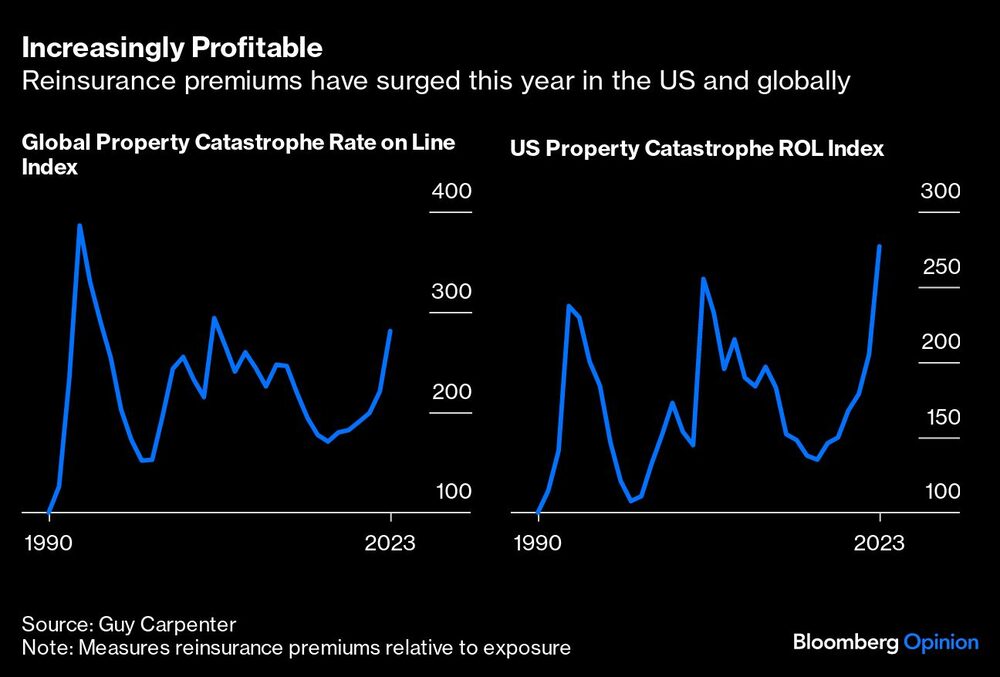

Un aspecto menos valorado de la crisis es el decisivo papel del reaseguro, una especie de “seguro para aseguradoras” que se activa si los daños catastróficos exceden un determinado umbral. En el estado de Florida hay una mayoría de pequeñas y medianas aseguradoras, que necesitan el reaseguro para garantizar la sostenibilidad de su actividad, y la brusca disminución del interés de estas empresas por el riesgo contribuyó a intensificar las dificultades en el sector de los seguros de la propiedad. Si las compañías de seguros primarias no obtienen suficientes reaseguros, deberán limitar su exposición al estado y, por distintas causas, las firmas de reaseguro se replegaron el año pasado.

Una sucesión de catástrofes naturales a escala nacional, puntuada por el huracán Ian al final de septiembre, les dejó recuperándose de los daños, al tiempo que el desplome del mercado de bonos debilitó súbitamente sus balances. “El problema radicaba en que no se conseguían [reaseguros] por nada del mundo”, comenta mi colaborador Matthew Palazola, veterano analista de seguros de Bloomberg Intelligence. En contraste, en 2023 los precios han crecido mucho, pero por fin están disponibles para los que pueden asumirlos. Hace poco, el índice Guy Carpenter US Property Catastrophe Rate on Line, un indicador del precio del reaseguro en función de la exposición, registró una escalada sin precedentes, como consecuencia de las renovaciones en Florida.

En comentarios en la reunión anual de Berkshire de 2023, el vicepresidente de Operaciones de Seguros, Ajit Jain, dijo que la empresa había aumentado su exposición a catástrofes de propiedad en casi un 50 % este año, incluidos hasta US$15.000 millones ahora en riesgo en Florida. Así es como Jain explicó la decisión en ese momento (énfasis mío):

Teníamos mucha pólvora seca y tuvimos suerte de mantener la pólvora seca , porque el 1 de abril, de repente, los precios volvieron a subir mucho más de lo que eran el 1 de enero, y empezaron a parecernos atractivos ... Neto, estoy muy contento con la cartera. Ha sido mucho mejor, es mucho mejor de lo que ha sido en el pasado. No sé cuánto durará y, por supuesto, si el huracán ocurre en Florida, podríamos perder en todas las unidades, podríamos perder hasta US$15.000 millones. Y si no hay pérdidas, obtendremos varios miles de millones de dólares como ganancias.

Warren Buffett de Berkshire, por supuesto, es famoso por decir, en su carta de Berkshire de 1986 a los accionistas, que los buenos inversores deben “intentar tener miedo cuando otros son codiciosos y ser codiciosos solo cuando otros tienen miedo”. Con ese espíritu, la división de reaseguros de Berkshire parece haber visto una oportunidad única de beneficiarse del odiado mercado de Florida, y algunos pares de la industria parecen estar en la misma página. Aquí está Kevin O’Donnell, CEO de RenaissanceRe Holdings Ltd., otra reaseguradora que hace negocios en Florida (de la llamada de ganancias del primer trimestre de RenRe, nuevamente el énfasis es mío):

Florida, en particular, venía de un nivel de adecuación de tarifas razonablemente bueno y estamos obteniendo tarifas significativamente más altas. Entonces, siento que ese va a ser un mercado atractivo para nosotros. Y no veo ninguna presión que vaya a tener un cambio radical que nos lleve de vuelta a donde negociamos antes.

En el ecosistema de seguros de Florida, las reaseguradoras son el canario en la mina de carbón, y los indicios de su resurgimiento del apetito por el riesgo probablemente significan que la fase aguda de la crisis está terminando (por ahora). Noticias como los desarrollos en Farmers y AAA continuarán a cuentagotas, pero en general reflejan las consecuencias rezagadas de los desarrollos del año pasado. Lo que surge de los comentarios anteriores es una imagen de empresas que están cada vez más dispuestas a asumir el riesgo de Florida por el precio correcto.

Sin embargo, a la larga, es probable que los propietarios de viviendas y los legisladores descubran que no hay soluciones mágicas. El simple hecho es que el riesgo de propiedad de Florida es alto y está aumentando, lo que significa que los costos de reaseguro seguirán siendo proporcionalmente elevados. A medida que aumenta el nivel del mar y los desastres se vuelven cada vez más frecuentes, la vida en la costa seguirá siendo accesible solo para aquellos con los bolsillos más llenos; el resto es en tiempo prestado.

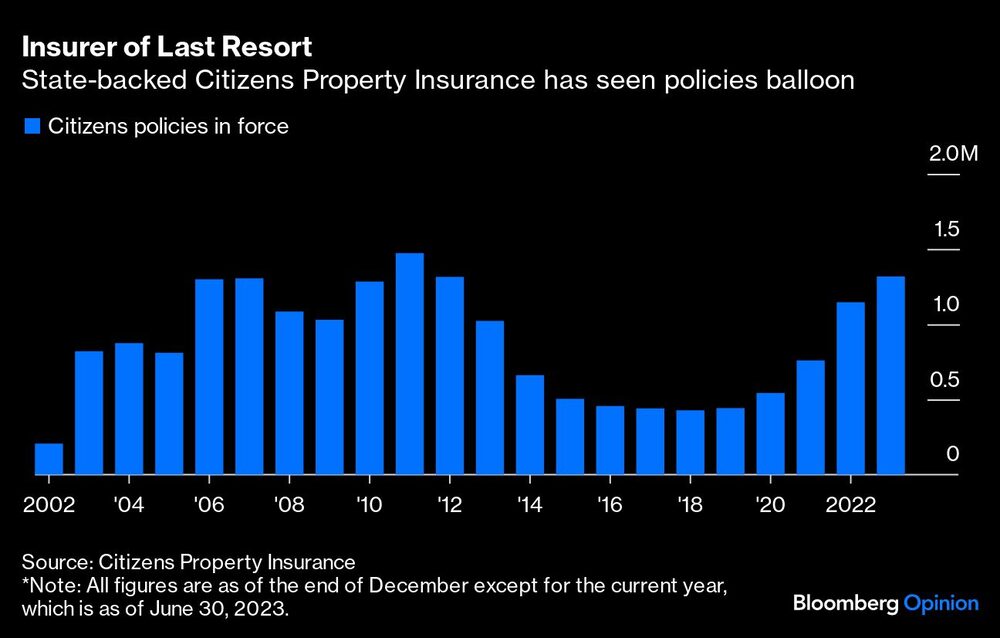

En particular, el estado ha llevado a cabo una serie de intervenciones desde el huracán Andrew, la devastadora tormenta de 1992 que trastornó por primera vez el mercado de seguros, para prevenir la inevitable transmisión de tasas más altas. Eso ha incluido el establecimiento de una aseguradora de último recurso respaldada por el estado para propietarios de viviendas que no pueden obtener cobertura en otro lugar, y el Florida Hurricane Catastrophe Fund (Fondo de Catástrofe por Huracanes), que es esencialmente una reaseguradora respaldada por el estado que brinda cobertura relativamente económica hasta ciertos niveles. Ninguno de estos es una solución sostenible a largo plazo. Las entidades respaldadas por el estado que socavan el sector privado tienden a desplazar a los actores privados. Eventualmente, el estado se queda con la responsabilidad de una cantidad cada vez mayor de exposición a catástrofes, razón por la cual la reforma reciente tomó medidas para limitar el crecimiento alarmante de la aseguradora de último recurso. De una forma u otra, los costos llegan a los propietarios de viviendas, ya sea a través de primas de seguros privados más caras o, alternativamente, nuevos impuestos.

En cuanto a las reformas recientes, el tiempo dirá si pueden ayudar a mitigar los costos más altos hasta cierto punto. Entre otras cosas, el paquete buscaba frenar los litigios molestos al poner fin al llamado estatuto de honorarios de abogados unidireccionales. Hasta el cambio, las aseguradoras tenían que pagar los honorarios de los abogados de los demandantes, un arreglo que, según la industria, incentivaba demandas frívolas y ayudaba a construir una industria artesanal en torno a la explotación del sistema. En los casos más atroces, los contratistas incitaban a los propietarios a presentar reclamaciones con falsos pretextos, y las aseguradoras a menudo se veían obligadas a llegar a un acuerdo para protegerse de los altos costos legales. Las reaseguradoras en particular son “optimistas de que, entre [precios más altos] y las reformas de litigios, Florida se está volviendo más atractiva”, Frank Nutter, presidente de la Asociación de Reaseguros de América, me dijo por teléfono el martes. Sin embargo, por otro lado, los muchos propietarios honestos que buscan pagos justos por daños devastadores por tormentas ahora tendrán un campo de juego más desigual contra los equipos legales de las aseguradoras.

Si la reforma funciona según lo previsto, los costos legales de las compañías de seguros deberían reducirse, mejorando sus perspectivas comerciales. Pero eso no se pondrá a prueba hasta que, inevitablemente, la próxima tormenta golpee Florida, por lo que es muy prematuro emitir un veredicto. Mientras tanto, la gran apuesta de Berkshire en Florida es una señal temprana de que al menos el mercado no ha abandonado el estado. De hecho, la industria se quedará con mucho gusto a largo plazo, pero solo al “precio correcto”, y eso en sí mismo será una píldora difícil de tragar para el propietario promedio.

Esta nota no refleja necesariamente la opinión del consejo editorial o de Bloomberg LP y sus propietarios.

Lea más en Bloomberg.com