Bloomberg — En cierta forma, el móvil de Richard Cooper es una señal de aviso anticipada de la economía mundial. Recientemente, ha sonado mucho.

Como socio del bufete de abogados, Cleary Gottlieb, una de las firmas líderes en quiebras de corporaciones, ha aconsejado a empresas de todo el planeta durante decenios acerca de qué hacer cuando se hunden en deudas. Actuó así durante la crisis financiera global, la debacle del petróleo de 2016 y en Covid-19. Actualmente vuelve a hacerlo. Y lo hace ahora, en un 2023 en el que las bancarrotas de grandes compañías se amontonan a la segunda mayor rapidez desde el año 2008, únicamente superada por los inicios de la pandemia.

“La sensación es diferente a la de previos ciclos”, afirmó Cooper. “Se van a ver muchos impagos”.

Desde su cargo, ha podido prever la tempestad de más de US$500.000 millones de deudas empresariales que está empezando a afectar a todo el planeta, conforme a la información recopilada por Bloomberg. Es prácticamente un hecho que la cantidad crecerá. Todo ello agrava la tensión en Wall Street, ya que puede ralentizar el crecimiento de la economía y tensar los mercados de crédito, que están saliendo de las mayores pérdidas de las últimas décadas.

En la superficie, gran parte parece la agitación habitual del capitalismo, de empresas socavadas por fuerzas como el cambio tecnológico o el aumento del trabajo remoto que ha vaciado los edificios de oficinas en Hong Kong, Londres y San Francisco.

Sin embargo, debajo a menudo hay una línea más profunda y más preocupante: cargas de deuda que aumentaron durante una era de dinero inusualmente barato. Ahora, eso se está convirtiendo en una carga más pesada a medida que los bancos centrales elevan las tasas de interés y parecen dispuestos a mantenerlas allí por más tiempo de lo que esperaban casi todos en Wall Street.

La creciente ola de angustia es, por supuesto, hasta cierto punto por diseño. Tomados por sorpresa por el aumento de la inflación, los responsables de la política monetaria han estado drenando agresivamente el efectivo del sistema financiero mundial, buscando intencionalmente desacelerar sus economías, bloqueando el flujo de crédito a las empresas. Inevitablemente, eso significa que algunos fallarán.

Pero los bolsillos de crédito corporativo parecen particularmente vulnerables después de dispararse durante los años de tasas de interés bajísimas, cuando incluso las empresas vacilantes podían pedir prestado fácilmente para retrasar el ajuste de cuentas.

En los EE.UU., la cantidad de bonos de alto rendimiento y préstamos apalancados, que son adeudados por empresas más riesgosas y menos solventes, se duplicó con creces desde 2008 a US$3 billones en 2021, antes de que la Reserva Federal comenzara sus aumentos de tasas más pronunciados en una generación, según datos de S&P Global. Durante el mismo período, las deudas de las empresas chinas no financieras aumentaron en relación con el tamaño de la economía de esa nación. Y en Europa, las ventas de bonos chatarra aumentaron más del 40% solo en 2021. Muchos de esos valores deberán pagarse en los próximos años, lo que contribuirá a un muro de deuda de US$ 785.000 millones que está por vencer.

Con el enfriamiento del crecimiento en China y Europa, y la expectativa de que la Fed continúe aumentando las tasas, esos reembolsos pueden ser demasiado para algunas empresas. Solo en las Américas, la pila de bonos y préstamos en problemas ya ha aumentado más del 360% desde 2021, según muestran los datos. Si continúa propagándose, eso podría conducir al primer ciclo generalizado de incumplimientos desde la Gran Crisis Financiera.

“Es como una banda elástica”, dice Carla Matthews , directora de insolvencia contenciosa y recuperación de activos en la consultora PwC en el Reino Unido. “Puedes salirte con la tuya con cierta cantidad de tensión. Pero habrá un punto en el que se rompa”.

Eso ya está comenzando a suceder, con más de 120 grandes quiebras solo en los EE.UU. este año. Aun así, menos del 15% de los casi US$600.000 millones de negociaciones de deuda a niveles de dificultades en todo el mundo han incumplido, según muestran los datos. Eso significa que es posible que las empresas que deben más de medio billón de dólares no puedan pagarlo, o al menos tengan dificultades para hacerlo.

Esta semana, Moody’s Investors Service dijo que se espera que la tasa de incumplimiento para las empresas de grado especulativo en todo el mundo alcance el 5,1% el próximo año, frente al 3,8% en los 12 meses que terminaron en junio. En el escenario más pesimista, podría subir hasta un 13,7 %, superando el nivel alcanzado durante la crisis crediticia de 2008-2009.

Por supuesto, mucho sigue siendo incierto. La economía de los EE.UU., por ejemplo, se ha mantenido sorprendentemente resistente frente a los costos de endeudamiento más altos, y la desaceleración constante de la inflación está generando especulaciones de que la Reserva Federal podría estar dirigiendo la economía hacia un aterrizaje suave. Los diferenciales de rendimiento en el mercado de bonos basura de EE.UU., una medida clave del riesgo percibido, también se han reducido desde marzo, cuando el colapso de Silicon Valley Bank sembró brevemente temores de una crisis crediticia que nunca se materializó.

Sin embargo, incluso un aumento relativamente modesto en los incumplimientos agregaría otro desafío a la economía. Cuanto más aumentan los incumplimientos, más inversores y bancos pueden retirar los préstamos, lo que a su vez empuja a más empresas a la angustia a medida que desaparecen las opciones de financiación. Las quiebras resultantes también ejercerían presión sobre el mercado laboral a medida que se despide a los empleados, con el correspondiente lastre para el gasto de los consumidores.

“Vas a ver situaciones, por ejemplo, en el sector minorista, donde el negocio simplemente no tiene sentido y ninguna cantidad de arreglos en el balance curará los males de un deudor en particular”, dijo Cooper de Cleary Gottlieb.

Realidad post-pandemia

En Canary Wharf de Londres, el nombre de HSBC está grabado en la parte superior de la torre de oficinas de 45 pisos, que ha sido su sede durante dos décadas. Es uno en una constelación de grandes bancos que convirtió la orilla del río una vez abandonada en el este de Londres en un centro financiero mundial.

Incluso antes de la pandemia, los bancos estaban reduciendo silenciosamente el espacio de oficinas en Londres, lo que refleja tanto los recortes de costos como la salida del Reino Unido de la Unión Europea. El trabajo remoto lo ha acelerado.

Eso ha caído particularmente duro en Canary Wharf. Dos edificios propiedad del desarrollador inmobiliario chino Cheung Kei Group fueron tomados por síndicos después de que no se realizaron los pagos del préstamo. En junio llegaron más malas noticias: HSBC dijo que planea irse a fines de 2026. Ese es otro golpe para Canary Wharf Group, el desarrollador cuya calificación crediticia ya se ha reducido profundamente a medida que aumentan las tasas de vacantes y los minoristas luchan. Tiene más de £1.400 millones (US$1.809 millones) de deuda con vencimiento en 2024 y 2025.

Ninguna otra industria enfrenta una presión tan aguda como la inmobiliaria comercial debido al lento regreso a las oficinas que ha vaciado edificios y reducido el centro de la ciudad. Más de una cuarta parte de la deuda en dificultades en todo el mundo, o alrededor de US$168.000 millones, están vinculadas al sector inmobiliario, más que cualquier otro grupo individual, según muestran los datos.

Parece haber poco alivio en el horizonte. Una encuesta realizada por el corredor inmobiliario Knight Frank encontró que la mitad de las empresas internacionales encuestadas planean reducir el espacio de oficinas. Engatusar a los inquilinos para que regresen puede ser costoso, especialmente cuando las empresas buscan espacios de trabajo más amigables con el medio ambiente.

“Los inquilinos tienen poder de negociación ahora”, dijo Euan Gatfield, director gerente de Fitch Ratings.

La mayor parte de la deuda en dificultades vinculada al sector inmobiliario es el resultado de la crisis inmobiliaria en China. A medida que China Evergrande Group reestructura su deuda, las principales empresas como Dalian Wanda Group Co. y Country Garden Holdings Co. han visto caer los precios de su deuda. En EE.UU., el gigante del trabajo conjunto WeWork Inc. (WE), cuyas pérdidas se han acumulado desde su salida a bolsa de 2021, tiene bonos con vencimiento en 2025 que actualmente rinden alrededor del 70%.

A medida que disminuye la demanda de espacio para oficinas, Canary Wharf Group busca reducir la dependencia del distrito de la industria financiera, con planes para atraer empresas de ciencias de la vida y construir más residencias. Los inversores tienen dudas: uno de los bonos de la compañía, que vence en 2028, se cotiza en torno al 69% de su valor nominal. Canary Wharf y las otras compañías se negaron a comentar.

La máquina de las adquisiciones

Las firmas de capital privado prosperaron gracias al crédito fácil gracias a una receta simple: encontrar una empresa para comprar, pedir dinero prestado a Wall Street y luego reducir los costos para obtener ganancias. Eso a menudo dejaba a esas empresas profundamente endeudadas, frecuentemente con préstamos a tasa variable.

Importó poco cuando la Reserva Federal fijó las tasas de interés cerca de cero, y algunas empresas de compra parecían ver poco riesgo de que las tasas subieran, optando por no comprar coberturas de costo relativamente bajo que protegerían a sus empresas. Ahora, las facturas de intereses están aumentando en esos préstamos de tasa flotante, lo que lleva a muchas de esas empresas al borde del abismo .

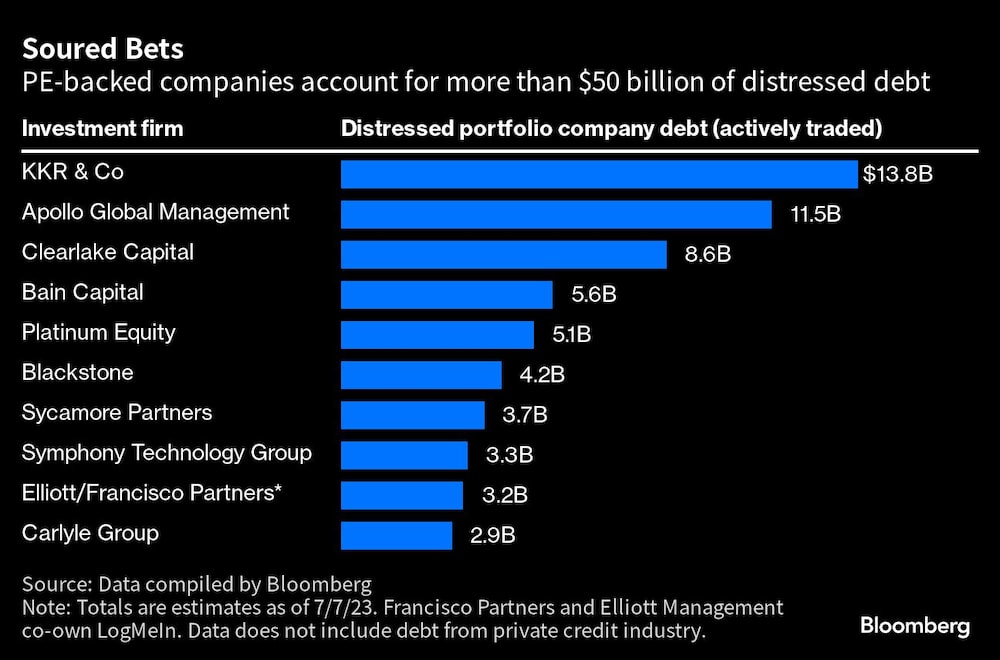

Más de US$70.000 millones de deuda de empresas de capital privado se negocian a niveles de dificultad. Shutterfly LLC, la empresa de impresión de fotografías en línea, es una de ellas.

Apollo Global Management (APO)compró Shutterfly hace unos cuatro años por unos US2.700 millones, gran parte financiado con deuda. Cuando se refinanció en 2021, la tasa de interés de su préstamo a plazo de aproximadamente US$1.000 millones era de solo alrededor del 5%. En ese momento, Moody’s esperaba que la deuda fuera más manejable a medida que el negocio mejoraba.

Eso no sucedió. En cambio, Shutterfly quemó efectivo a medida que la inflación exprimía a los consumidores y las empresas.

Mientras tanto, la tasa del préstamo saltó alrededor del 10% este año. Con el oscurecimiento de las perspectivas financieras de la compañía, sus prestamistas acordaron canjear el préstamo por nuevas obligaciones que impulsarán sus facturas de deuda. Moody’s dijo que el acuerdo es similar a un incumplimiento y calificó la nueva deuda con un grado muy alto de basura. Apollo no respondió a las solicitudes de comentarios sobre Shutterfly. La empresa se negó a comentar.

Problemas de preparación

El aumento de las tasas representa una doble amenaza para las empresas vinculadas al gasto de los consumidores, ya que las facturas más altas reducen los presupuestos familiares.

La publicidad se encuentra entre los primeros gastos que recortan las empresas cuando se preparan para una recesión, y eso puede afectar a empresas como Audacy Inc. uno de los mayores propietarios de estaciones de radio de EE.UU., Audacy tiene una deuda de más de US$800 millones que vence el próximo año. En mayo, S&P redujo aún más la calificación de la empresa a basura, prediciendo que se verá obligada a reestructurar su deuda a medida que la economía se desacelera. Audacy dijo en un comunicado que actualmente está hablando con los prestamistas sobre las opciones de refinanciamiento. Sus bonos con vencimiento en 2029 cambiaron de manos por última vez por menos de 5 centavos por dólar.

En otros lugares, los problemas de deuda de las tiendas francesas Casino Guichard-Perrachon SA se han ido acumulando durante años. Bajo Jean-Charles Naouri, se embarcó en una serie de adquisiciones para expandirse a nuevos mercados, incluido Brasil. A medida que el negocio crecía, la deuda aumentaba. Luego, la pandemia planteó nuevos desafíos: la concentración de Casino en los distritos turísticos resultó contraproducente durante los cierres, al igual que los aumentos de precios durante la inflación que siguió.

Ahora parece que Naouri perderá el control de la empresa, que tiene más de€ 3.000 millones (US$3.400 millones ) de deuda con vencimiento en los próximos dos años y está comprometida en conversaciones de reestructuración de deuda supervisadas por los tribunales. El inversor checo Daniel Kretinsky está en condiciones de tomar el control de Casino después de obtener el apoyo de acreedores clave para una oferta de inyectar €1.200 millones (US$1.344 millones) en la tienda de comestibles. Los acreedores cambiarían parte de su deuda por acciones.

Casino se negó a comentar.

Con la asistencia de Jack Sidders, Irene Garcia Perez, Steven Church y Emma Dong.

Lee más en Bloomberg.com