Bloomberg — Los países en desarrollo suelen ser los más perjudicados en sus economías en tiempos donde el dólar está más fuerte, una situación que, en opinión del FMI, los responsables de formular políticas pueden combatir con políticas cautelosas y la adopción de medidas de administración de los flujos de capital.

De acuerdo con un informe divulgado este miércoles, un 10% de apreciación de la divisa estadounidense disminuye la producción de las economías en desarrollo en un 1,9% transcurridos 12 meses y provoca una contracción de la actividad económica durante 18 meses. Esto contrasta con una disminución de solo el 0,6% al cabo de un trimestre durante aproximadamente un año en las economías desarrolladas.

“Las repercusiones negativas no directas de la apreciación del dólar de EE.UU. repercuten de forma mayor sobre los países emergentes que sobre las economías desarrolladas de menor tamaño”, han escrito los economistas Rudolfs Bems y Racha Moussa. “Las economías de mercado emergentes suelen verse también más afectadas respecto a otros índices clave: menor disponibilidad de crédito, reducción de las entradas de capital, mayor rigidez de la política monetaria y mayor descenso de los mercados bursátiles.”

Sin embargo, el dólar hace tiempo que se percibe como un elemento fundamental del crecimiento de los mercados financieros y de las diversas orientaciones económicas comerciales, por lo que los economistas del Fondo Monetario Internacional insistieron en la importancia de ajustar las políticas monetarias para contribuir a atenuar los graves efectos de la perturbación.

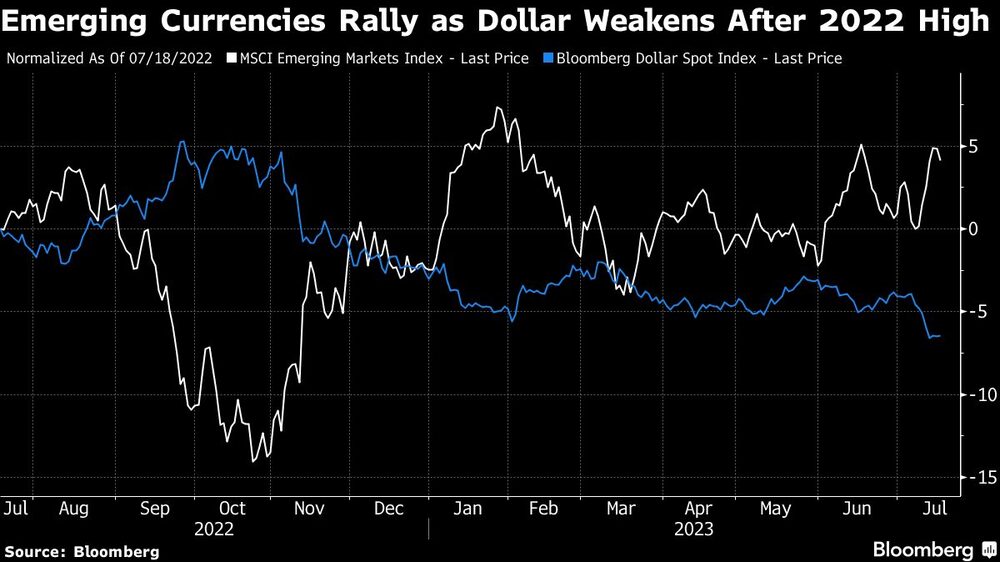

Por ejemplo, cuando el dólar se disparó en octubre pasado, el índice de referencia MSCI para las acciones emergentes se desplomó a su nivel más bajo en más de dos años. Ese mismo indicador se ha disparado casi un 7% en lo que va de este año, frente a la caída de 3,5% en el índice Bloomberg Dollar Spot.

Es fundamental, según escribieron los economistas del FMI, que los países tengan expectativas inflacionarias más ancladas y tipos de cambio flexibles, una mayor independencia de los bancos centrales y políticas fiscales y monetarias bien equilibradas.

Abordar los riesgos sistémicos e implementar medidas de gestión del flujo de capital también puede ayudar a las economías con graves problemas financieros y balances vulnerables a reaccionar ante los impactos, escribieron Bems y Moussa.

“Las herramientas de política monetaria preventiva, como las redes de seguridad global, son importantes para abordar los ciclos de los mercados financieros globales y sus efectos indirectos”, según el informe del FMI.

Lea más en Bloomberg.com