El juego de la espera para algunos de los prestatarios más arriesgados de los mercados emergentes está llegando a su fin.

Con la aparición de tipos de interés más altos fijados durante más tiempo en todo el mundo, los incentivos para esperar mejores ofertas se están evaporando. Mientras tanto, las obligaciones de reembolso de las deudas en dólares que vencen están empujando a algunos de los soberanos más arriesgados a mirar de nuevo a los mercados mundiales de bonos, a pesar de que los tipos de interés de los empréstitos han subido a dos dígitos.

Los países emergentes tienen unos US$13.700 millones en deuda con vencimiento hasta finales de 2023, y Turquía, Egipto, Paraguay, Rumanía y Chile son algunos de los emisores que han recurrido a los mercados internacionales en busca de más fondos hasta ahora, contribuyendo a un repunte en toda la clase de activos. Las ventas de deuda de países en desarrollo ya han superado los 103.000 millones de dólares y euros captados en todo 2022, según datos recopilados por Bloomberg.

La mayor parte de esa emisión, sin embargo, ha correspondido a soberanos de mayor calificación, como Arabia Saudí y Polonia. Los inversores se fijan ahora en países como Kenia, que, como el resto del África subsahariana, lleva más de un año bloqueada en los mercados internacionales de deuda.

Guido Chamorro, codirector de deuda de mercados emergentes en divisas fuertes de Pictet Asset Management en Londres, afirma: “Los soberanos de alto rendimiento pueden emitir en este segundo semestre. “Al fin y al cabo, son los que más necesitan financiación”.

La ausencia de soberanos del África subsahariana en el mercado ha sido llamativa, siendo Sudáfrica el último en obtener préstamos internacionales en abril de 2022. Los tipos históricamente bajos tras la crisis financiera mundial habían ayudado a los países africanos a acudir a los mercados internacionales de deuda, y hace solo dos años, la emisión de eurobonos de la región ascendió a US$14.000 millones, según el Fondo Monetario Internacional.

“El periodo de 2009 a 2019 fue probablemente lo más cercano a las condiciones ideales para la emisión de eurobonos por parte de los mercados emergentes y fronterizos en un futuro previsible”, afirmó Mark Bohlund, analista senior de investigación crediticia de REDD Intelligence.

Ciclo de endurecimiento

Las ventas se paralizaron después de que los responsables políticos estadounidenses se embarcaran en su ciclo de endurecimiento más agresivo en una generación. Con la ligera mejora de las condiciones de riesgo desde que EE.UU. comunicó la semana pasada el menor crecimiento de los precios al consumo en más de dos años, se ha abierto una ventana para los emisores potenciales que no pudieron salir al mercado en la primera mitad del año.

El estrechamiento del diferencial entre los rendimientos de los bonos africanos y los del Tesoro estadounidense puede animar a los soberanos africanos necesitados de divisas a considerar la emisión de deuda en dólares, incluso a precios relativamente elevados. Con 818 puntos básicos a 12 de julio, el diferencial ha caído a su nivel más bajo desde marzo. En mayo, según los índices de JPMorgan Chase & Co, superaba los 1.000 puntos básicos, un nivel considerado “distressed”.

Para añadir urgencia a la necesidad de encontrar financiación en dólares, Sudáfrica, Kenia, Senegal, Costa de Marfil, Etiopía y Gabón tendrán que reembolsar un total acumulado de US$7.250 millones el año que viene. Las autoridades keniatas ya están tomando medidas para hacer frente a un reembolso de US$2.000 millones que vence en junio, y la semana pasada se reunieron en Londres con posibles inversores para discutir opciones que incluyen préstamos sindicados, un préstamo comercial bilateral, un bono sukuk o un bono samurai.

El rendimiento de la nota 2024 de Kenia era del 12,69% el viernes, por debajo del 21,4% de mayo, pero todavía alrededor del doble de los niveles a los que cotizaba cuando se emitió en 2014. Según Benedict Oramah, presidente de Afreximbank, el prestamista multilateral panafricano con sede en El Cairo, los prestatarios de menor calificación tendrán que acostumbrarse a estos tipos más altos.

Nueva normalidad

“La gente está empezando a entender que lo que parece un shock es una nueva normalidad”, dijo Oramah. “Los que puedan ir al mercado de préstamos sindicados irán allí, pero cada vez es más obvio para muchos que tienen que morder la bala”.

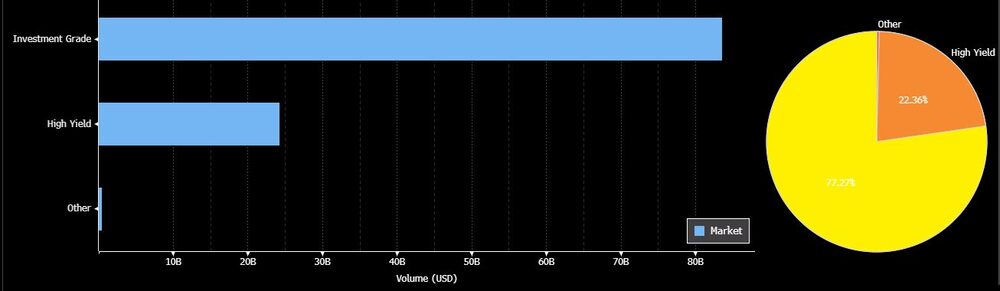

Esto supondrá un cambio en el panorama de los bonos de los mercados emergentes, ya que los soberanos con grado de inversión han dominado el endeudamiento en lo que va de año. Arabia Saudí emitió la mayor cantidad de deuda, con un 15% del total, seguida de Polonia, que pasó del puesto 12º el año pasado a completar operaciones por valor de US$8.800 millones en lo que va de año.

Anthony Wong, estratega de Deutsche Bank, prevé que la emisión en los mercados emergentes alcance los US$150.000 millones de dólares a finales de año. A principios de este año, el Instituto de Finanzas Internacionales predijo US$47.000 millones en ventas de bonos de mercados fronterizos para 2023.

“Los mercados fronterizos, que incluyen a la mayoría de las economías africanas, probablemente lo tendrán más difícil para salir al mercado”, dijo Samantha Singh, estratega senior de mercados de Rand Merchant Bank en Johannesburgo. “Incluso aquellos con grandes programas de reforma podrían tener dificultades para emitir eurobonos a corto plazo, a menos que paguen un poco más”.

Damian Sassower, estratega jefe de renta fija de mercados emergentes de Bloomberg Intelligence, predice que los gobiernos que puedan seguir recurriendo a sus mercados nacionales lo harán durante el mayor tiempo posible.

Para los países de menor calificación, los avances en los acuerdos con el FMI y el llamado Marco Común -que incluye a China en las conversaciones con los acreedores- “abren las puertas para que los emisores en dificultades, especialmente los de la frontera africana, vuelvan a los mercados de crédito antes de fin de año”, afirma Sassower. “Podría ser significativo, teniendo en cuenta el número de prestatarios en apuros y el tamaño de las refinanciaciones de deuda necesarias”.

Leer más en Bloomberg.com