Bloomberg Línea — Esto es Línea de Partida, el newsletter diario de Bloomberg Línea, con las noticias más destacadas sobre negocios y finanzas de América Latina y del mundo. ¡Buen día y buena lectura!

Para aquellos que están ansiosos porque cada vez menos acciones de gigantes tecnológicos concentran más proporción de la riqueza en el mercado bursátil, aquí algo de perspectiva: no es nada nuevo. La conclusión se desprende de un estudio de seis años de duración de Hendrik Bessembinder, cuyo trabajo muestra cuan disparejas son las recompensas del mercado a lo largo de las décadas.

Bessembinder, profesor de la Universidad de Arizona, tituló al estudio: Shareholder Wealth Enhancement, 1926 to 2022. En él indica que no solo una increíblemente pequeña cantidad de acciones componen la mayor parte de los retornos en el último siglo, sino que esa cantidad se está menguando aún más.

“No puedo decir qué empresas van a ser las grandes ganadoras en los próximos 30 años, pero estoy seguro de que unas pocas dominarán el mercado”, afirma en una entrevista. “Parece que se está convirtiendo en un fenómeno aún más fuerte que la mejora de la riqueza se concentre en relativamente pocas acciones”.

⇒ Lee más: Ganancias de mercados bursátiles están cada vez más concentradas en menos acciones

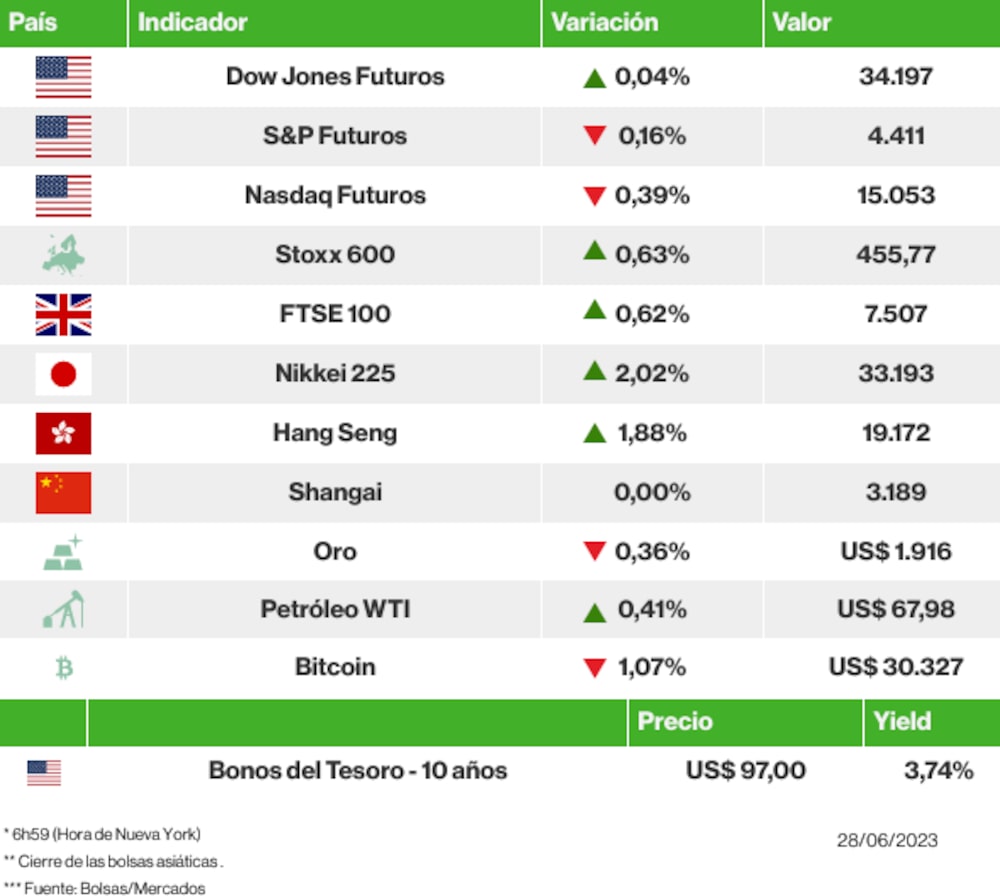

En el radar de los mercados

Mientras se disipan los temores de recesión en Estados Unidos gracias a unos datos macroeconómicos sólidos, los inversores evalúan los efectos de la posible ampliación de las restricciones de la Casa Blanca a la venta de tecnología sensible a China, que golpea duramente a los gigantes del sector de chips. La atención también se centra en los discursos de los principales banqueros centrales del mundo en Portugal, entre ellos el de Jerome Powell, de la Reserva Federal (Fed).

🇺🇸 Sin recesión (por ahora). El presidente de EE.UU., Joe Biden, cree que el país evitará la recesión pronosticada por economistas y bancos. “Se ve venir desde hace 11 meses. Bueno, adivinen qué: no creo que vaya a ocurrir”, dijo, citando indicadores recientes. Un aluvión de indicadores macroeconómicos mostró ayer que la economía estadounidense sigue fuerte y resistente, aunque no descartan definitivamente la posibilidad de una recesión en 2024.

⛔ Bloqueo tecnológico. Las acciones de Nvidia llegaron a caer casi un 5% en las operaciones previas a la apertura de las bolsas estadounidenses. La compañía, que lidera junto a AMD el mercado de chips para tecnologías de inteligencia artificial, podría verse afectada por nuevas restricciones a las exportaciones de chips de IA a China, informó el Wall Street Journal.

💸 Continúan las salidas. Credit Suisse señaló una salida de US$6.000 millones de sus fondos de inversión abiertos y ETF este trimestre hasta el 22 de junio, incluidos fondos con más de 150.000 millones de dólares en activos. Contener esas salidas ha sido una prioridad para la dirección del prestamista adquirido por UBS.

→ Más detalles en el Radar y en la sección de Mercados

🟢 Las bolsas ayer (27/06): Dow Jones Industrials (+0,63%), S&P 500 (+1,15%), Nasdaq Composite (+1,65%), Stoxx 600 (+0,05%)

Las bolsas estadounidenses recortaron las pérdidas de las últimas sesiones, con un repunte de los valores tecnológicos y de inteligencia artificial (IA). Unos datos económicos más alentadores también enfriaron los temores a una recesión en el país a finales de este año.

La agenda de los inversores

• EE.UU.: Inventarios Minoristas y Mayoristas/May, Balanza Comercial/May, Solicitudes Hipotecarias e Índice de Compras/MBA, Inventarios de Petróleo Crudo

• Europa: Zona Euro (Préstamos al Sector Privado y Oferta Monetaria/May); Alemania (Clima de Consumo GfK/Jul); Francia (Confianza del Consumidor); Italia (IPC/Jun, IPP/May, Ventas de la Industria/Abr); España (Ventas Minoristas/Mayo)

• Asia: Japón (Ventas Minoristas/May, Compras de Valores Extranjeros, Inversión Extranjera en Acciones)

• América Latina: Brasil (Flujo de Divisas, Préstamos Bancarios/May, Índice de Evolución del Empleo-CAGED)

• Bancos centrales: Discursos Jerome Powell (Fed), Christine Lagarde (BCE), Andrew Bailey (BoE), Kazuo Ueda (BoJ), Boletín Trimestral (BoE), Resultados de las pruebas de resistencia bancaria (Fed)

🗓️ Los eventos destacados de la semana →

Solo en Bloomberg Línea

•JP Morgan contó cuál es su activo preferido en Chile y mostró interés por el litio

• Venta del Grupo Éxito: ¿Qué ganará quien decida quedarse con el retail colombiano?

• Guatemala, México y Venezuela empeoran año a año en la lucha contra la corrupción

Por si te lo perdiste

UBS hará recortes masivos en Credit Suisse

El banco planea recortar más de la mitad de la plantilla de Credit Suisse a partir del próximo mes en medio de su absorción de emergencia. La mayoría de los recortes impactarán a banqueros, operadores y personal de apoyo de la banca de inversión en Londres, Nueva York y partes de Asia, según personas familiarizadas con el asunto. →

Las necesidades financieras del litio Ante la cada vez mayor penetración de los VE (vehículos eléctricos), el mercado internacional del litio se verá afectado por un déficit de la oferta a final de este decenio. De acuerdo con Benchmark Mineral Intelligence, se precisan inversiones por un valor superior a los US$51.000 millones para cubrir las necesidades futuras de las baterías recargables. →

Se disparan los salarios de los becarios de Wall Street

Un estudio de Levels. fyi reveló que el salario medio de los becarios subió un 19% interanual. El aumento fue aún más significativo en los fondos de cobertura y las empresas de prop-trading, donde el salario por hora aumentó un 29% interanual hasta alcanzar los US$111 la hora, lo que equivale a US$4.400 antes de impuestos por una semana laboral de 40 horas. →

Opinión Bloomberg

Un giro hacia la derecha en Argentina podría implicar turbulencia

Por Juan Pablo Spinetto

Se prevé que la economía de Argentina se contraiga más del 3% este año, y su inflación se encuentra en un máximo de tres décadas. Sin embargo, su índice bursátil tiene el mejor desempeño del mundo, con un aumento de casi un 50% este año en términos de dólares. La razón de tal optimismo de los inversores es clara: uno de los frecuentes giros ideológicos de Argentina es inminente. Si bien pueden pasar muchas cosas de aquí a las elecciones presidenciales de octubre, es probable que el próximo Gobierno argentino sea más favorable a las empresas que la coalición de izquierda peronista que ha gobernado el país durante cuatro años caóticos. Es una apuesta segura, particularmente dados algunos precios de activos extremadamente bajos. Pero el camino para estabilizar la segunda economía más grande de Sudamérica no será fácil.

🎤 Bonus Track: ¿Podrá Taylor Swift impulsar la economía australiana?

En medio de los crecientes riesgos de recesión en Australia, un factor inesperado que podría dar un oportuno impulso a la economía no es otro que Taylor Swift. La célebre estrella del pop ha ampliado recientemente su gira Eras para incluir a Australia, con lo que hará un total de 106 conciertos en todo el mundo antes de concluir en Londres a mediados de 2024. Se prevé que esta esperada gira sea la mayor de la historia, con un potencial de ingresos de más de US$1.000 millones.

La gira australiana de Swift, programada del 16 al 25 de febrero, incluye tres actuaciones en Sídney y dos en Melbourne. Con este número limitado de conciertos, es probable que sus fans, conocidos como Swifties, de otros estados e incluso de Nueva Zelanda, hagan el viaje para presenciar las actuaciones.

“El tirón de los conciertos podría ser suficiente para ayudar a algunos consumidores a superar la moderada confianza y gastar”, dijo James McIntyre de Bloomberg Economics. “Eso podría ser positivo para la economía, con el posible repunte del gasto en servicios en el primer trimestre de 2024 ayudando a impulsar el PIB en un momento en que toda la fuerza de las subidas de tasas del RBA en 2022 y 2023 están frenando la demanda.”

⇒ Lee más: Taylor Swift dará conciertos en Australia y se espera que impulsen la economía