Bloomberg — Los inversores se están llenando de opciones de compra mientras se preparan para una decisión crucial de la Reserva Federal que dictará el tono de la renta variable de cara a la segunda mitad de 2023.

Los datos recopilados por Bloomberg muestran que, la semana pasada, la negociación de opciones en las bolsas estadounidenses registró la mayor preferencia por las opciones de compra de los últimos 14 meses. El uso de opciones de compra (call options) permite a los inversores aprovechar las subidas si el mercado alcista se muestra resistente, al tiempo que se mantienen a la defensiva porque desconfían de lo que la Reserva Federal pueda indicar esta semana sobre su política monetaria.

Se espera que el banco central haga una pausa en su política monetaria el miércoles por primera vez en 15 meses. El riesgo, sin embargo, es que una economía resistente mantenga la tasa de inflación obstinadamente alta, empujando a los funcionarios a subir de nuevo tan pronto como el próximo mes o mantener los costes de endeudamiento elevados durante más tiempo. Esto podría afectar a los grandes valores tecnológicos, sensibles a los tipos de interés, que han sido clave para las ganancias del mercado.

Todo ello hace que esta decisión de la Fed y las posteriores declaraciones de su presidente, Jerome Powell, sean cruciales a medida que los inversores se posicionan para el resto del año. La lectura del índice de precios al consumo del martes también adquiere una importancia añadida, ya que las señales de una inflación a la baja podrían impulsar las acciones, incluyendo áreas como los bancos y las pequeñas capitalizaciones que están estrechamente vinculadas a la salud de la economía.

“Siempre habrá un muro de preocupación, pero históricamente el mercado bursátil ve tiempos mejores antes que la economía”, dijo Quincy Krosby, estratega jefe global de LPL Financial. “Si vemos un mayor interés por las pequeñas capitalizaciones y los valores financieros, será una señal reveladora de que los inversores se sienten más cómodos sobre hacia dónde se dirige la economía”.

Con el S&P 500 rondando los 4.300 -aproximadamente su máximo de la segunda mitad de 2022, alcanzado en agosto-, los operadores están recurriendo a opciones de compra baratas. Estos contratos dan el derecho, pero no la obligación, de comprar un activo subyacente a un precio especificado dentro de un plazo determinado.

Según Brian Donlin, responsable de estrategia de derivados de renta variable de Stifel Nicolaus & Co. Esto libera efectivo y les permite beneficiarse del repunte.

La gente está “reduciendo el riesgo en una cartera al tiempo que mantiene un objetivo alcista”, dijo Donlin por correo electrónico. “Las opciones de compra son más baratas y suponen una fracción del riesgo”.

Este enfoque, conocido como operación de reemplazo de acciones, ha contribuido a una ruptura en el volumen de opciones de compra, que en un momento dado la semana pasada representó el 60% del volumen total de opciones de venta y compra negociadas en las bolsas de EE.UU. en todo, desde acciones individuales hasta índices de referencia. Esta cifra es la mayor desde abril del año pasado, según los datos recopilados por Bloomberg. La negociación de opciones permite a los inversores captar cualquier subida al tiempo que mantienen una postura defensiva, ya que es más barato deshacerse de las opciones de compra que de las acciones si la fortaleza se desvanece.

El movimiento para reducir el riesgo en las carteras, manteniendo al mismo tiempo una exposición específica a la renta variable, es fácil de entender si se tiene en cuenta la preocupación de que el avance del 20% del S&P 500 desde su mínimo de octubre -que cumple con la definición de un mercado alcista- podría dejar al indicador sobreextendido.

Al menos un operador parece estar preparándose para las violentas oscilaciones que se avecinan. El jueves, un inversor compró unas 100.000 opciones de compra sobre el índice VIX, apostando a que superará los 23 puntos a mediados de julio. El principal indicador del miedo en Wall Street no había alcanzado un nivel tan alto desde marzo, y cerró por debajo de 14 el viernes.

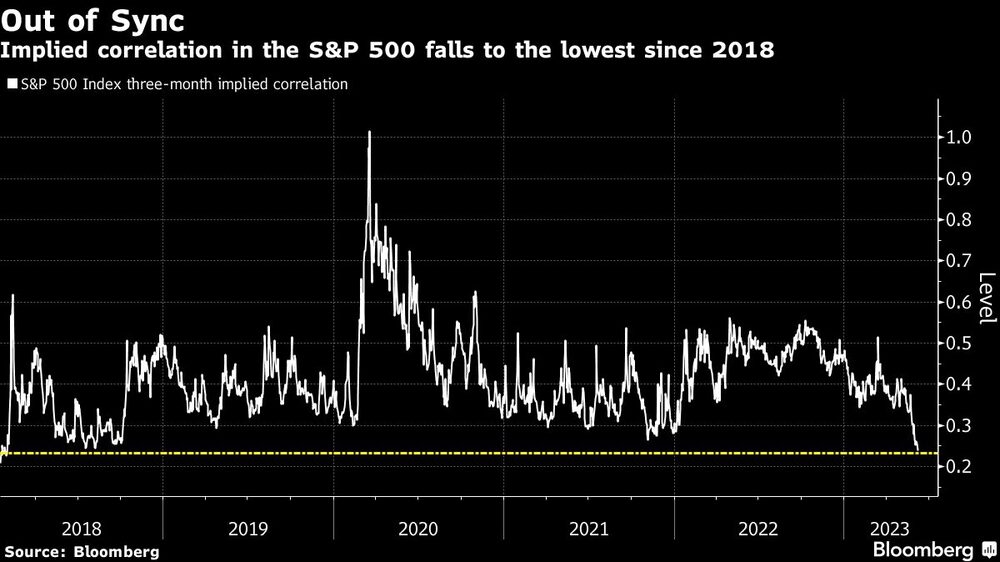

Existe el argumento de que los factores específicos de los valores individuales están ejerciendo más influencia últimamente, superando a las preocupaciones macroeconómicas. La principal prueba es que un indicador de la correlación esperada entre las empresas del S&P 500 a tres meses vista cayó la semana pasada a un nivel visto por última vez en 2018. Normalmente, cuando las preocupaciones económicas son el principal motor, las acciones se correlacionan más, no menos.

Sería una buena noticia para los inversores preocupados por el hecho de que un puñado de grandes tecnológicas estén impulsando la mayor parte de las ganancias del S&P 500 últimamente. Grupos cíclicos como la energía y los materiales han superado este mes las ganancias de la tecnología, lo que es un buen augurio para los alcistas que buscan que el repunte se amplíe.

“Hay mucho optimismo en que nos estemos alejando del mercado alcista dominado por seis o siete megacaps”, dijo Steve Sosnick, estratega jefe de Interactive Brokers. “Un rally más amplio es un rally más potente”.

Lea más en Bloomberg.com