Bloomberg — Desde hace meses, los vigilantes del crédito vienen realizando una advertencia: una inminente ola de impagos corporativos va a acabar con la tranquilidad de los mercados de renta variable. Y sin embargo, las acciones de Estados Unidos han registrado picos que no se habían alcanzado desde agosto.

Las Cassandras (nombre dado a quienes predicen desastres) crediticias advierten de la intensificación de las dificultades. Las bancarrotas recurrentes crecen al mayor ritmo registrado desde la crisis financiera, los costos de endeudamiento continúan subiendo y los criterios de aprobación de los préstamos de los bancos son cada vez más restrictivos. Según numerosos veteranos de Wall Street, los márgenes de la deuda de las empresas de mayor riesgo tendrían que expandirse con la desaceleración económica. En su opinión, eso supondría una conmoción para los mercados de renta variable, que ignoran las riesgosas cargas de los créditos. Desde hace años se viene observando una estrecha relación entre el alza de los rendimientos de los bonos basura y la inestabilidad de los mercados de valores.

Según Matthew Forester, director de inversiones de Lockwood Advisors en BNY Mellon Pershing, “los mercados son demasiado positivos en cuanto a las previsiones”. Además, “no pensamos que los márgenes de crédito vigentes, sobre todo en los créditos de menor calificación, estén compensando por los riesgos coyunturales, de políticas y geopolíticos. Es necesario que los márgenes de alto rendimiento suban sustancialmente”.

De momento, tanto la renta variable como el crédito se mantienen inalterables ante una situación de presión que, no obstante, ha atraído la atención de Jerome Powell, presidente de la Fed. Los expertos de Citigroup Inc. (C) han escrito recientemente acerca de una nueva tendencia alcista en el S&P 500, la cual podría verse fortalecida por un compromiso político en torno al límite de deuda de Estados Unidos. Los márgenes medios de las empresas con grado de especulación, el beneficio que proporcionan estos bonos superiores al de sus pares con grado de inversión, se sitúan por debajo de los 500 puntos básicos. Esto dista mucho de estimar el precio de una recesión o una crisis de crédito.

Pero si los diferenciales comienzan a ampliarse bajo una avalancha de quiebras corporativas, eso podría ser un punto de inflexión para las acciones, según la correlación histórica entre la volatilidad de las acciones y los diferenciales de alto rendimiento. Las acciones de empresas más pequeñas y muy endeudadas se llevarían la peor parte.

Y los mayores diferenciales parecen cada vez más probables. En caso de que se produzca una recesión en EE.UU. el próximo año (las probabilidades se estiman en un 65%) podrían aumentar hasta al menos 1.000 puntos básicos en el mercado de bonos de alto rendimiento, según Marty Fridson de Lehmann Livian Fridson Advisors, quien argumenta que ya deberían estar en 750 puntos básicos para reflejar el endurecimiento del crédito. Los modelos creados por Societe Generale SA también sugieren que esto se traduciría en precios de acciones mucho más volátiles.

Los temores crediticios al menos están provocando un mayor discernimiento entre los inversores de renta variable, incluso cuando los índices bursátiles avanzan este trimestre en ambos lados del Atlántico. Los gestores de fondos están prestando más atención a los fundamentos de las empresas, favoreciendo a aquellas con balances sólidos. Cuanto más inestables son las finanzas de una empresa, peor les está yendo a sus acciones, según muestran los datos compilados por Bloomberg.

Esta disparidad entre los que tienen y los que no tienen se volverá más marcada a medida que la economía se desacelera, dice Andrew Lapthorne, jefe de investigación cuantitativa de SocGen. “En última instancia, la historia del balance se vuelve más importante cuando las ganancias están disminuyendo durante una recesión y aún no hemos llegado allí”, dice. “Están las fases finales, la recesión, cuando los mercados se liquidan o reaccionan a algo y las acciones más débiles del balance quedan aplastadas”.

Una cesta de acciones con los balances más saludables ha subido un 14,5% este año; aquellos con la deuda más alta aumentaron solo 1.1%. Ese es el segundo rendimiento superior más grande desde 2007, según datos de Goldman Sachs Group Inc (GS).

Las acciones de crecimiento que proliferaron durante la era del dinero fácil estarán entre las más vulnerables a este cambio hacia la seguridad. Las empresas tecnológicas no rentables, cuyas acciones se dispararon más del 300% en los dos años hasta su pico de febrero de 2021, según un índice de Goldman Sachs, parecen expuestas.

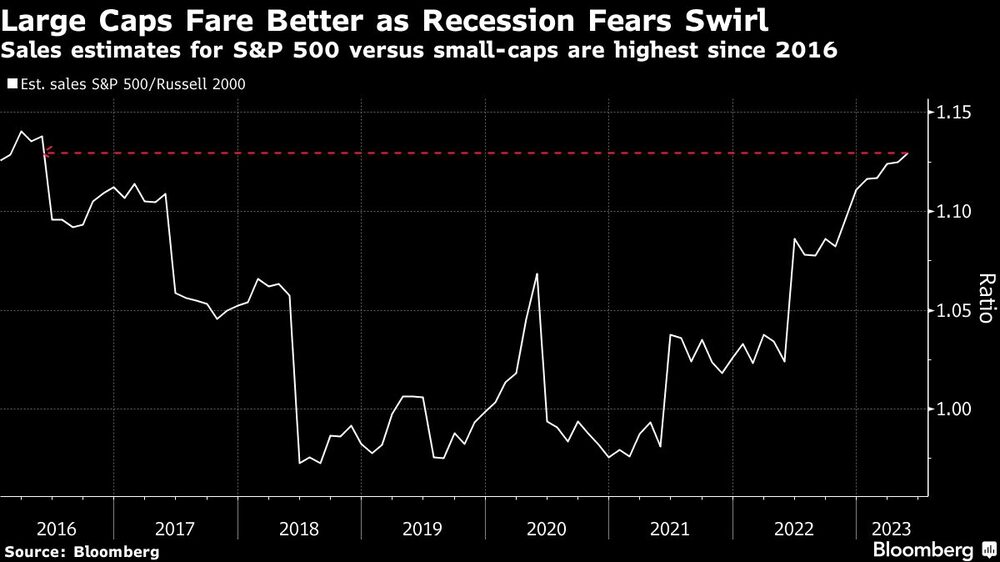

Las empresas más pequeñas estarán doblemente nerviosas. En el segundo trimestre de 2023, los analistas esperan que el índice Russell 2000 de pequeña capitalización registre una caída del 9,7% en los ingresos, en comparación con una pérdida del 0,4% para las grandes bestias del S&P 500. La brecha actual entre las estimaciones de ventas para las empresas del S&P 500 y sus homólogos de Russell 2000 es el más amplio en siete años.

Si bien las nuevas empresas tecnológicas no rentables pueden estar mirando hacia abajo, sus pares más grandes y rentables están en un lugar más feliz. La última encuesta de Bank of America Corp. (BAC) muestra que los inversores aumentan la asignación a estas empresas a un ritmo rápido. Eso refleja la confianza en que estos gigantes con balances sólidos como una roca y mucho efectivo superarán la recesión mejor que los que cargan con la deuda.

“La desaceleración del crecimiento económico requiere un enfoque en empresas de calidad, aquellas definidas por altos márgenes de ganancias, bajos niveles de deuda, altos rendimientos de flujo de caja libre y retorno del capital”, dice Helen Jewell, CIO (por sus siglas en inglés, Director de información) adjunta de EMEA de BlackRock Fundamental Equities. “Son estos fundamentos subyacentes los que históricamente han sido los determinantes clave de los rendimientos de las acciones”.

Con la asistencia de Michael Msika y Sam Potter.

Lea más en Bloomberg.com