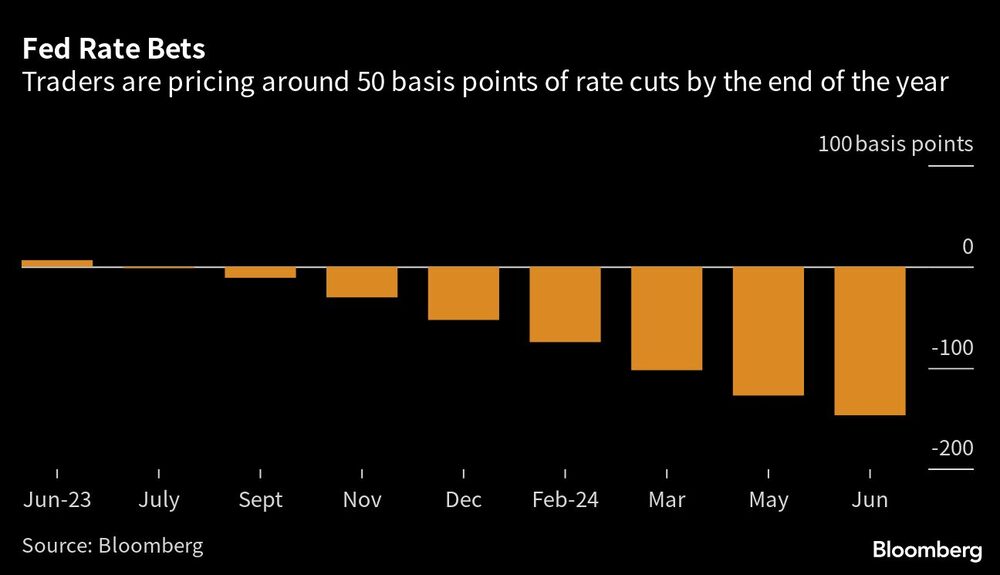

Bloomberg — Andrés Sánchez Balcázar, responsable de renta fija mundial de Pictet Asset Management SA, cree que las expectativas del mercado de que la Reserva Federal recorte las tasas de interés este año son erróneas. Sostiene que la persistencia de la inflación impedirá a la Reserva Federal reducir los costos de endeudamiento y considera que la valoración del mercado de recortes de los recortes en septiembre es un escenario “extremo”.

En una entrevista, Balcazar expresó su escepticismo sobre la capacidad de la Reserva Federal para bajar rápidamente las tasas a menos que se produzca un acontecimiento negativo significativo, lo que no es el caso actualmente. Hizo hincapié en la necesidad de un enfoque más realista y afirmó que ponerse corto en algunos contratos del mercado monetario, que en su opinión son excesivamente optimistas respecto a los recortes de tasas, sería una estrategia sensata.

Para alinear su posición con esta perspectiva, Pictet, que gestiona aproximadamente US$680.000 millones en activos, ha vendido futuros sobre el Secured Overnight Financing Rate (SOFR). Estos futuros reflejan las expectativas de los inversores sobre el costo de endeudamiento a un día en septiembre y diciembre. Aunque estos contratos se han revalorizado recientemente debido a la previsión de bajadas de tasas en 2023, la postura de Pictet sigue siendo contraria a este sentimiento del mercado.

La posición complementa una estrategia más amplia de Pictet, así como de un número creciente de inversores, entre ellos Amundi Asset Management, que apuestan por que la curva de rendimientos de EE.UU. se inclinará gradualmente si la Fed inicia recortes el próximo año. Estos fondos están comprando bonos del Tesoro con vencimientos en torno a 5 y 10 años, mientras que venden bonos a 15 y 30 años.

“Hay cierta incertidumbre sobre si los recortes se producirán a finales de año o el año que viene”, dijo Balcazar. “Pero el panorama general, la visión a largo plazo está clara para nosotros: Habrá recortes, la economía se ralentizará, hay cada vez más posibilidades de recesión y, por tanto, es el momento adecuado para poseer bonos del Tesoro, en particular en la parte intermedia de la curva.”

Por el contrario, JPMorgan Asset Management (JPM) cree que los mercados están en lo cierto al apostar que los tipos podrían empezar a bajar en el tercer trimestre a medida que se ralentice el crecimiento estadounidense.

La Fed subió las tasas en 25 puntos básicos a principios de mes, aunque los funcionarios parecen estar divididos sobre si hacer una pausa en el endurecimiento de la política. Balcazar cree que es probable que las persistentes presiones inflacionistas mantengan los tipos estadounidenses en el 5,25% -el nivel más alto en más de dos décadas- hasta 2024.

Las tensiones en el sistema bancario estadounidense y los datos económicos dispares han mantenido la volatilidad de los mercados de tasas este año, dando lugar a apuestas de ida y vuelta sobre si la Fed puede recortar. Según Balcazar, esto ha dificultado la adquisición directa de posiciones de duración, lo que plantea la necesidad de protegerse frente a las oscilaciones del mercado.

El dólar estadounidense es un “buen diversificador” del riesgo del Tesoro, dijo, y Pictet lo ha estado comprando frente al euro y la libra esterlina por considerar que el Banco Central Europeo y el Banco de Inglaterra tardarán en acabar con la alta inflación. Balcazar también mantiene algunas posiciones cortas en gilts británicos y bunds alemanes ante la expectativa de que ambos bancos centrales tengan que seguir subiendo las tasas.

Lea más en Bloomberg.com