Bloomberg — Acompañados de música de fondo y trabajadores vestidos con monos, los ejecutivos del Grupo Rio Tinto y las autoridades mongolas se reunieron a principios de año a un kilómetro de profundidad bajo el gélido desierto de Gobi para inaugurar una de las minas subterráneas de cobre más ricas del mundo.

Fue una celebración que llevaba cuatro décadas preparándose.

Oyu Tolgoi, en el sur de Mongolia, justo al norte de la frontera con China, es clave para los esfuerzos de Río por superar su dependencia del mineral de hierro y expandirse en el cobre, el metal que sustenta la transición hacia una energía limpia. También es un vasto yacimiento cuyas vicisitudes empresariales, políticas y técnicas dejan entrever el turbulento futuro del metal rojo.

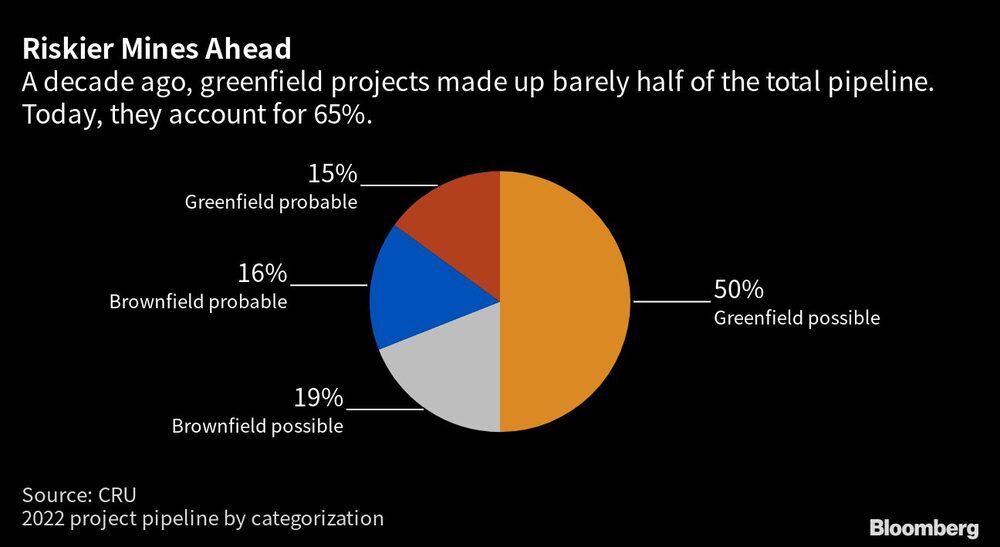

A medida que aumenta la demanda de cobre, es cada vez más probable que el suministro proceda de minas como ésta de la árida estepa: caras, técnicamente complejas, fuera de las jurisdicciones tradicionales del cobre y que operan bajo la mirada de gobiernos celosamente guardianes de sus recursos naturales.

“Hay una crisis enorme”, dice Doug Kirwin, uno de los primeros geólogos que trabajó en el yacimiento que se convirtió en Oyu Tolgoi, o Colina Turquesa, llamada así por las rocas de la zona, manchadas de cobre oxidado.

“No hay forma de que podamos suministrar la cantidad de cobre en los próximos 10 años para impulsar la transición energética y el carbono cero. No va a ocurrir”, añade Kirwin, ahora geólogo consultor independiente. “Simplemente no se encuentran ni se explotan suficientes yacimientos de cobre”.

Los analistas de Wood Mackenzie calculan que en un mundo más ecológico faltarán unos seis millones de toneladas de cobre para la próxima década, lo que significa que 12 nuevas Oyu Tolgois tendrían que entrar en funcionamiento en ese periodo.

Pero no es así: no hay suficientes minas nuevas, y mucho menos de gran tamaño. El resultado es un vacío: BloombergNEF estima que el apetito por el cobre refinado crecerá un 53% hasta 2040, pero la oferta minera sólo aumentará un 16%.

Los mayores mineros del mundo no se quedan de brazos cruzados. Después de más de una década de arrepentimiento por el exceso que siguió al auge de la demanda impulsado por China en la década de 2000, los acuerdos están de vuelta, con los metales verdes en el punto de mira de los compradores. La inminente escasez de metales verdes ha animado a Glencore Plc a lanzarse a por Teck Resources Ltd, un codiciado objetivo de cobre desde hace tiempo, y a Newmont Corp, la minera de oro más importante, a presentar una oferta récord por su homóloga australiana Newcrest Mining Ltd, una operación que añadirá lingotes, pero también cobre, a su perfil de producción. BHP Group Ltd acaba de completar la adquisición del productor de cobre Oz Minerals, su mayor operación en más de una década.

Ninguna de estas operaciones, aunque tenga éxito, alterará el equilibrio global.

Construir minas, en lugar de comprarlas, sigue siendo un quebradero de cabeza demasiado doloroso. Los precios no brillan lo suficiente para cubrir los crecientes costes, y abundan los riesgos. Tomemos como ejemplo Oyu Tolgoi, donde la construcción ha supuesto añadir un laberinto de 200 km de túneles de hormigón a la mina a cielo abierto, pero también carreteras, un aeropuerto e infraestructuras de transmisión de energía y agua. No hay que olvidar el comedor más grande de Mongolia, para unos 20.000 trabajadores, y, según espera Mongolia, una central eléctrica.

Y lo que es aún más preocupante, aunque la exploración ha aumentado últimamente, es que el gasto sigue siendo muy inferior al necesario. Y lo que aparece suele ser más pequeño y de menor ley, lo que significa que el porcentaje de metal en el mineral es más ligero, por lo que se requiere más esfuerzo (y residuos) para alcanzar los mismos niveles de producción. El último descubrimiento de peso, sin duda, se produjo hace aproximadamente una década: la explotación combinada de Kamoa-Kakula, en la República Democrática del Congo, propiedad de Ivanhoe Mines, del empresario Robert Friedland.

“Las minas son cada vez más viejas, más profundas y de menor calidad”, afirma David Radclyffe, director gerente de Global Mining Research. “Además, se añaden las complicaciones de la necesidad de cumplir los requisitos medioambientales. Y, además, el riesgo político”.

El escepticismo del geólogo Kirwin procede de una profunda experiencia. Fue su equipo el que, hace más de dos décadas, descubrió el megadepósito que acabó atrayendo a Río a Mongolia.

Friedland, que buscaba cobre en Asia, llegó a Ulán Bator en 1996, tras un encuentro casual en China con un geólogo mongol. Mongolia apenas había salido de su pasado comunista como Estado satélite de la Unión Soviética. Era, como le habían prometido, el paraíso de los geólogos, y ofrecía perspectivas tentadoras, como los alrededores de Oyu Tolgoi, en el sur, donde se habían visto afloramientos por primera vez a mediados de los ochenta.

Magma Copper, posteriormente adquirida por el gigante minero BHP, había empezado a explorar el desierto de Gobi a mediados de los noventa. Cuando la minera decidió reorientarse, Kirwin estaba allí para conseguir la licencia de exploración de Oyu Tolgoi. Friedland describe el momento como una “tormenta perfecta”. Actuó con rapidez y las perforaciones pronto dieron lugar a uno de los mayores descubrimientos de cobre de alta ley del mundo.

La magnitud del hallazgo -además de la incesante promoción del expansivo Friedland, que se había hecho famoso con el gigantesco yacimiento de níquel de Voisey’s Bay en la década de 1990- llamó la atención y, en 2006, Río Tinto adquirió una participación en la empresa de Friedland.

“No había duda de que era exactamente el tipo de proyecto que Rio Tinto busca: de primer nivel, gran tamaño, larga vida útil y bajo coste de explotación. Esa fue la base de su interés”, afirma David Paterson, que en 2010 se convirtió en director de Rio Tinto para Mongolia.

Pero el camino no fue fácil. Hubo problemas en la sala de juntas, ya que Rio empezó a aumentar su participación y Friedland trató de impedir que se hiciera con el control con una defensa contra la adquisición mediante una píldora envenenada, que la minera angloaustraliana acabó rechazando. Friedland, que se atribuye el mérito del tajo abierto y de la primera fase de la mina, se marchó con una cuantiosa indemnización.

También hubo turbulencias con el gobierno mongol, cuando la mina saltó a los titulares locales. El acuerdo que otorgaba al país una participación del 34% en la mina -con un pago, más intereses, con cargo a los beneficios futuros- empezó a parecer menos generoso a medida que la expansión sufría retrasos, lo que retrasó las ganancias inesperadas previstas.

El resultado fue tan turbio y la financiación tan complicada que una resolución en 2015 ayudó al entonces jefe de cobre, Jean-Sebastien Jacques, a convertirse en consejero delegado al año siguiente. Y los contratiempos continuaron hasta 2019, cuando los desafíos técnicos significaron que los costes de la mina subterránea aumentaron a más de 7.000 millones de dólares, un tercio más de lo previsto inicialmente.

“Ambas partes jugaban la carta de que se marcharían”, dijo Paterson, que para entonces había dejado Rio y observaba desde lejos. “Nunca lo creí”. La disputa acabó resolviéndose cuando Rio acordó en diciembre de 2021 condonar la deuda del gobierno mongol con la empresa, por valor de 2.400 millones de dólares.

Cuando el consejero delegado de Rio, Jakob Stausholm, y el primer ministro mongol, Oyun Erdene Luvsannamsrai, se encontraron codo con codo bajo el desierto de Gobi en marzo, ninguno de los dos fue capaz de ignorar el pasado, pero ninguno se detuvo en él.

Bold Baatar, jefe de la división de cobre de Río de Janeiro, de origen mongol y durante mucho tiempo el hombre en el filo de la navaja de las negociaciones, deja hoy de lado las nuevas preocupaciones políticas: “Hay mucha transparencia en la forma en que el Gobierno trabaja con la sociedad en general”, declaró en el aeropuerto de Oyu Tolgoi tras la ceremonia de la mina subterránea.

Pero incluso las democracias pueden tener desacuerdos en cuestiones críticas, desde la carga fiscal hasta el uso del agua y los residuos. “Creo que también habrá debate en el futuro”, declaró Oyun Erdene a Bloomberg en una entrevista.

Se avecinan otros problemas. El gobierno mongol quiere que Rio construya una central eléctrica para la mina, en lugar de utilizar electricidad procedente del otro lado de la frontera, generada en China. También desea que el cobre se funde en el país en lugar de enviarlo en camiones, una idea que sería cara y requeriría mucha agua, y por la que Río ha mostrado poco entusiasmo.+

Estas exigencias resultarán familiares a todos los grandes mineros, ya que los países intentan crear más valor dentro de sus fronteras para proteger los recursos y aumentar los beneficios fiscales, desde Chile, que se replantea sus exigencias fiscales para hacer frente a las acuciantes necesidades de gasto social, hasta Panamá, donde una disputa con el gobierno obligó a paralizar la mina Cobre Panamá de First Quantum Minerals Ltd. La mina de Cobre Panamá se encuentra en la actualidad en fase de construcción.

Pero eso no es todo. Oyu Tolgoi es también emblemática de los crecientes retos técnicos a los que se enfrentan los mineros. Incluso minas históricas a cielo abierto, como la centenaria Chuquicamata, la mina chilena que llevó a la acción al icono revolucionario Ernesto Che Guevara, están pasando a ser subterráneas.

Oyu Tolgoi, que según las previsiones de Rio será la cuarta mayor mina de cobre del mundo cuando esté a pleno rendimiento, utiliza un complejo método que permite acceder a yacimientos más profundos denominado “block caving”, que consiste en excavar bajo el yacimiento, abriendo brechas por debajo que permiten que el mineral se desplome y caiga por embudos hasta un nivel inferior donde se recoge, se tritura y se envía a la superficie en cintas transportadoras.

Se trata de una forma rentable de extraer grandes yacimientos menos ricos que los del pasado, por lo que su popularidad se está extendiendo, pero la técnica sigue siendo un reto. Rio descubrió muy pronto que su mineral se desplomaba demasiado bien. Además, hay que tener en cuenta la fuerte inversión inicial.

“Casi se puede contar con los dedos de una mano el número de mineros que pueden hacerlo”, afirma el veterano analista Glyn Lawcock, de la firma de inversión Barrenjoey, con sede en Sydney, que visitó por primera vez Oyu Tolgoi en el jet privado de Friedland.

Baatar, de Rio, es optimista. Sostiene que las disputas sobre los “megacontratos mineros” son habituales, y no cree que la experiencia de Rio con Oyu Tolgoi fuera especialmente inusual. Tampoco cree que la inestabilidad política en otros lugares frene el suministro de cobre.

Pero su optimismo no es generalizado.

No sólo en Chile, con sus revisiones de las políticas fiscales para las mineras, sino también en Perú, un país considerado crucial para la próxima oleada de producción de cobre, donde el sector minero se ha visto afectado por un prolongado malestar social. A finales de marzo, Rio acordó vender una participación mayoritaria en su mina peruana La Granja a First Quantum.

“Lo que el mercado nunca predijo fue lo difícil que se volvería Sudamérica”, dijo Radclyffe. “La incertidumbre en Chile y ahora en Perú ha añadido un nivel extra de complejidad que el mercado no esperaba y que no se ha resuelto”.

El problema ahora es que los próximos grandes yacimientos requerirán posiblemente más riesgo del que la mayoría de los ejecutivos al mando de las grandes mineras están dispuestos a asumir. Incluso antes de eso, se requiere un aumento significativo del gasto en exploración.

“Es parecido a lo que se vio en los años 90. Hubo una enorme infrainversión en los 90, se invirtió mucho dinero en el boom tecnológico 1.0, y entonces se produjo la urbanización de China, este gran shock de demanda para el que la industria no estaba preparada”, dijo John Stover, gestor de carteras de Tribeca Investment Partners en Singapur. “Todo el mundo sabe lo que está pasando, pero no estamos viendo el gasto”.

Friedland, que sigue siendo uno de los promotores más comprometidos de la industria minera, está de acuerdo y advierte de que el tiempo que se tarda en poner en marcha nuevas minas rara vez puede acortarse, incluso cuando se gasta dinero en exploración y se encuentra un yacimiento.

“Oyu Tolgoi tiene ya 20 años y no ha hecho más que empezar”, afirma. “No importa si el precio del cobre es de 3 dólares la libra o de 30 dólares la libra, no se puede acelerar el proceso materialmente”.

Es cierto que hay otras opciones: el reciclaje o nuevos métodos para extraer cobre de minerales de menor ley e incluso de los residuos de la mina. BHP, Rio y otras empresas han apostado por la tecnología punta. Pero ante el aumento vertiginoso de la demanda, ninguna moverá la aguja.

“Carl Firmen, analista de Wood Mackenzie, estima que el déficit de oferta anual será 12 veces superior a esa cifra en la próxima década.

Otros métodos más futuristas, como el uso de robots y microbios subterráneos para extraer más de los yacimientos de baja ley o de difícil acceso, se encuentran en una fase aún más temprana.

Rio, por supuesto, espera estar entre los beneficiados pase lo que pase, con una demanda creciente que empuje los precios al alza justo cuando la producción de cobre de Oyu Tolgoi alcance su punto máximo. En ese momento, la empresa prevé estar a la altura de los gigantes.

Sin embargo, la ecologización de la economía, la ampliación de las redes y la generación de energía renovable para alcanzar los objetivos climáticos mundiales requieren muchos más Oyu Tolgois.

“Mongolia era un lugar aventurero. También lo fue la República Democrática del Congo”, afirma Friedland. “Pero hay que hacerlo. Sin este esfuerzo, no hay ninguna posibilidad de transición energética. Es una fantasía”.

Lee más en Bloomberg.com