Bloomberg — Mientras los economistas de Wall Street y los banqueros centrales debaten si la economía estadounidense entrará en recesión y cuándo, los grandes gestores de fondos no esperan a saberlo.

Cada vez más, los profesionales de la selección de valores están sacando dinero de acciones sensibles desde el punto de vista económico, como los bancos, y lo están aparcando en valores considerados resistentes durante las recesiones económicas, como los servicios públicos y los bienes de consumo básico.

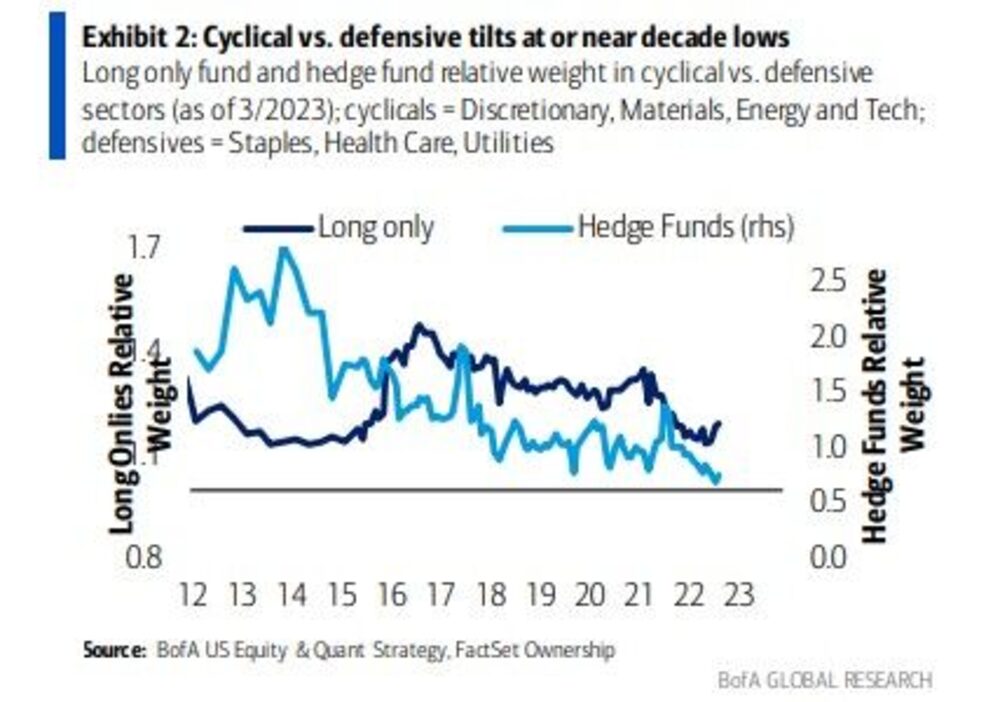

Los hedge funds que realizan apuestas tanto alcistas como bajistas han recortado sus participaciones cíclicas frente a las acciones defensivas hasta el nivel más bajo desde al menos 2012, según muestran los datos recopilados por Bank of America Corp. En el caso de los gestores exclusivamente a largo plazo, su exposición relativa a las empresas cíclicas -cuyas fortunas dependen de los altibajos del ciclo económico- está cerca del nivel más bajo desde 2008.

Todo ello pone de relieve el creciente pesimismo en el mundo de la inversión activa, a pesar de un repunte que ha añadido 5 billones de dólares en valores de renta variable desde el mínimo del mercado en octubre.

En conjunto, los inversores activos están “posicionados para una recesión al estilo de 2009″, según escribieron en una nota los estrategas de BofA dirigidos por Savita Subramanian.

El S&P 500 osciló entre las ganancias y las pérdidas durante el lunes, antes de cerrar con pocos cambios. Por segunda sesión consecutiva, el índice se acercó a menos de 30 puntos de la cota de los 4.200, pero no logró superarla.

La reciente preferencia por la renta variable defensiva supone un cambio con respecto al año pasado, cuando el miedo a la recesión hacía estragos y los fondos activos se aferraban a una inclinación cíclica. Esa postura indicaba fe en la capacidad de la Reserva Federal para lograr un aterrizaje suave con su agresiva campaña de lucha contra la inflación. Ahora, esa confianza es difícil de encontrar.

Los datos sobre el posicionamiento sectorial añaden más pruebas sobre la persistente tendencia bajista entre los profesionales. En la última encuesta de BofA a gestores de dinero, realizada en abril, las tenencias de efectivo se mantuvieron elevadas y se favoreció a los bonos frente a las acciones más que en cualquier otro momento desde 2009.

La postura defensiva puede preparar el terreno para grandes repuntes cuando los bajistas se ven obligados a perseguir las ganancias, preocupados por quedarse atrás. Eso es lo que ocurrió el jueves, cuando los sólidos resultados de empresas tecnológicas como Meta Platforms Inc. eclipsaron unos datos que mostraban una ralentización del crecimiento económico y una inflación mayor de lo esperado. Ese día, el S&P 500 subió un 2%, y la mesa de negociación de renta variable de Goldman Sachs Group Inc. vio cómo se recuperaba la actividad.

Los fondos a largo plazo “se vieron forzados a entrar como compradores FOMO cuando el mercado empezó a huir de ellos”, escribió John Flood, socio de Goldman, en una nota a clientes la semana pasada.

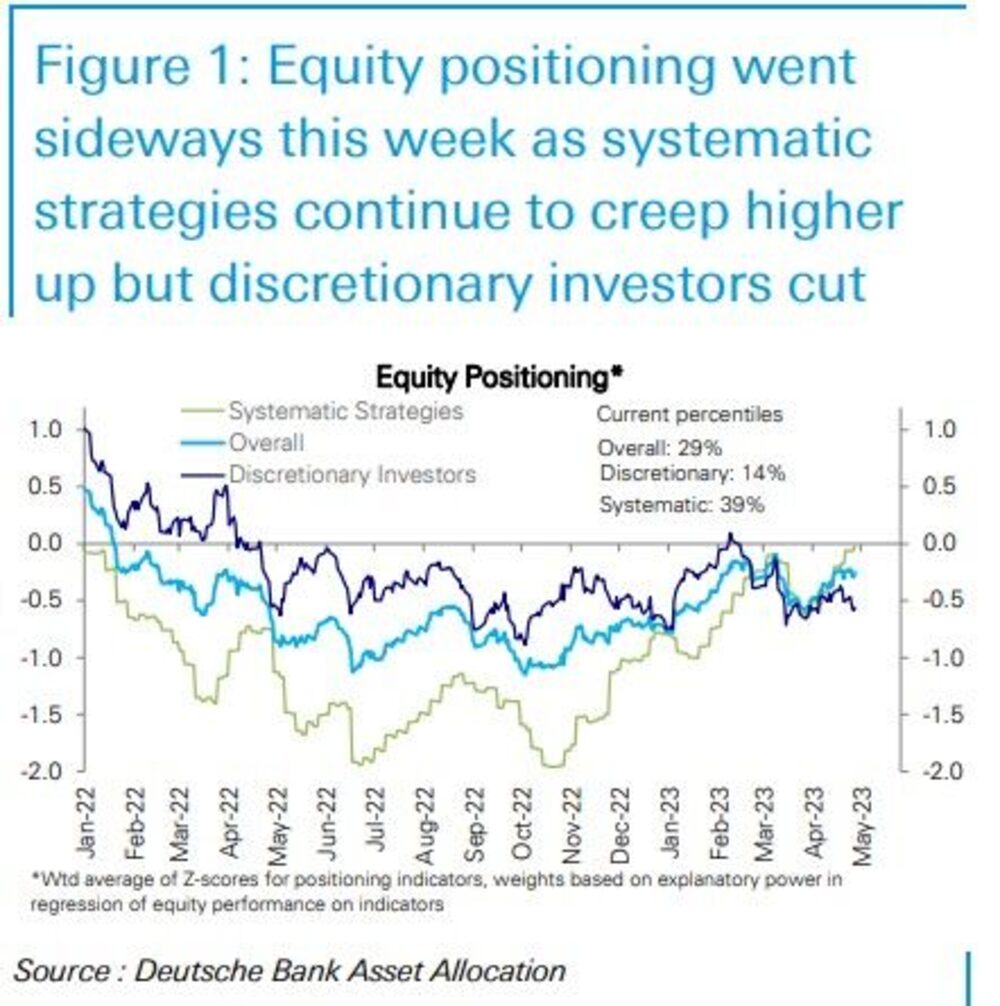

En particular, la cautela de los seleccionadores de valores contrasta con las estrategias informáticas que asignan activos en función de las señales de los gráficos. Gracias a las ganancias constantes y a la caída de la volatilidad del mercado, los gestores sistemáticos de dinero, como los seguidores de tendencias y los fondos con objetivo de volatilidad, han aumentado sus posiciones en renta variable en los últimos meses.

La divergencia de posturas queda mejor ilustrada por el modelo de Deutsche Bank AG sobre el posicionamiento de los inversores. Según la entidad, los fondos cuánticos han seguido comprando acciones, mientras que la exposición de los inversores discrecionales ha caído hasta el mínimo de su rango de un año.

“El posicionamiento de la estrategia sistemática ha seguido aumentando hacia una posición neutral, pero se ha visto contrarrestado por el hecho de que los inversores discrecionales siguen mostrándose muy escépticos ante el repunte registrado hasta ahora”, escribieron los estrategas de Deutsche Bank, entre los que se encuentra Parag Thatte.

Los osos atribuyeron gran parte del repunte de la renta variable en 2023 a los inversores quant, insensibles a los precios, que no tienen más remedio que comprar acciones cuando los precios suben, advirtiendo de que el avance de varios meses es insostenible. Dado que el S&P 500 ha fracasado en varios intentos de superar la cota de los 4.200 puntos, es probable que la falta de impulso limite la demanda de los fondos cuánticos. Por otra parte, una nueva ola de ventas podría llevar a estos operadores basados en reglas a cambiar de rumbo y abandonar las acciones.

Los datos económicos y los beneficios empresariales han sido mejores de lo esperado. Sin embargo, aunque las empresas han presentado resultados por encima de las estimaciones en esta temporada de informes, no es suficiente para devolver a las empresas estadounidenses a la senda del crecimiento, al menos no todavía. Incluso los funcionarios de la Reserva Federal pronosticaron una “recesión leve” a partir de finales de este año.

Pero si la historia sirve de guía, posicionarse demasiado pronto a la defensiva en previsión de una recesión puede acabar saliendo caro, según Subramanian de BofA.

Al realizar un seguimiento del rendimiento de las acciones en función de su sensibilidad histórica al crecimiento económico, su equipo descubrió que los 10 sectores más cíclicos tendían a obtener mejores resultados en los seis meses previos a una recesión. No es hasta la recesión real cuando las acciones defensivas empiezan a brillar, aunque su liderazgo suele invertirse antes del final del ciclo bajista.

“Cuando se trata de recesiones, no hay que anticiparse. Espere”, dijo Subramanian, añadiendo que los economistas de BofA ven una recesión en EE.UU. a partir del tercer trimestre.

Lee más en Bloomberg.com