Bloomberg — El presidente Jerome Powell ha logrado un consenso casi perfecto mientras la Reserva Federal subía agresivamente los tipos de interés. Ahora, con la campaña de subidas llegando a su fin, ese acuerdo va a ser mucho más difícil de mantener.

Con una inflación de hasta el 9% en el último año, los colegas de Powell se volcaron en la lucha para frenar las presiones sobre los precios, y el miércoles se espera otra subida de 25 puntos básicos que podría ser la última. Sin embargo, ese consenso ya está mostrando signos de fragmentación, en medio de una inflación que sigue siendo demasiado alta, mientras que el personal de la Fed -y muchos economistas privados- ven una recesión en los próximos meses.

Desde que Covid-19 amenazó a la economía estadounidense a principios de 2020, Powell se ha asegurado más del 98% de los votos del Comité Federal de Mercado Abierto a favor de sus acciones, primero para estimular el crecimiento durante la recesión y luego para combatir la inflación en el último año. El aumento de los disensos es más probable a medida que las opciones de luchar contra la inflación o un desempleo mucho mayor se vuelven más preocupantes.

“Esta podría ser una reunión crucial”, dijo Diane Swonk, economista jefe de KPMG LLP. “Nos estamos acercando a la etapa más difícil de este maratón para la Reserva Federal: la parte en la que se intensificará la reacción contra las subidas de tipos, de una forma que nadie en la Reserva Federal ha tenido que soportar”.

Los responsables de la Fed han señalado que el FOMC subirá los tipos otro cuarto de punto en su reunión del 2 y 3 de mayo, hasta un rango del 5% al 5,25%, el más alto desde 2007 y parte de la campaña de endurecimiento más agresiva desde que Paul Volcker se enfrentó a una inflación de dos dígitos hace cuatro décadas.

La economía también se está viendo sacudida por el endurecimiento del crédito tras las quiebras de Silicon Valley Bank y Signature Bank. Según los economistas encuestados por Bloomberg, esto equivale a otra subida de medio punto o más en el tipo objetivo de la Reserva Federal, lo que se traduce en unas condiciones más estrictas en todas las categorías de préstamos y, especialmente, en el sector inmobiliario comercial, donde se esperan pérdidas significativas.

Otra gran incertidumbre es el inminente techo de la deuda estadounidense.

Lo que dice Bloomberg Economics

“Tras subir el tipo de interés de los fondos federales un escalón más en la reunión de los días 2 y 3 de mayo, el FOMC probablemente declarará que cree que ha hecho lo suficiente para que la inflación vuelva a situarse en el objetivo del 2%. A la hora de redactar su declaración posterior a la reunión, se enfrentarán al reto de cómo caracterizar la senda política, el sistema bancario y el mercado laboral”, dijo David Wilcox, director de investigación económica de EE.UU.

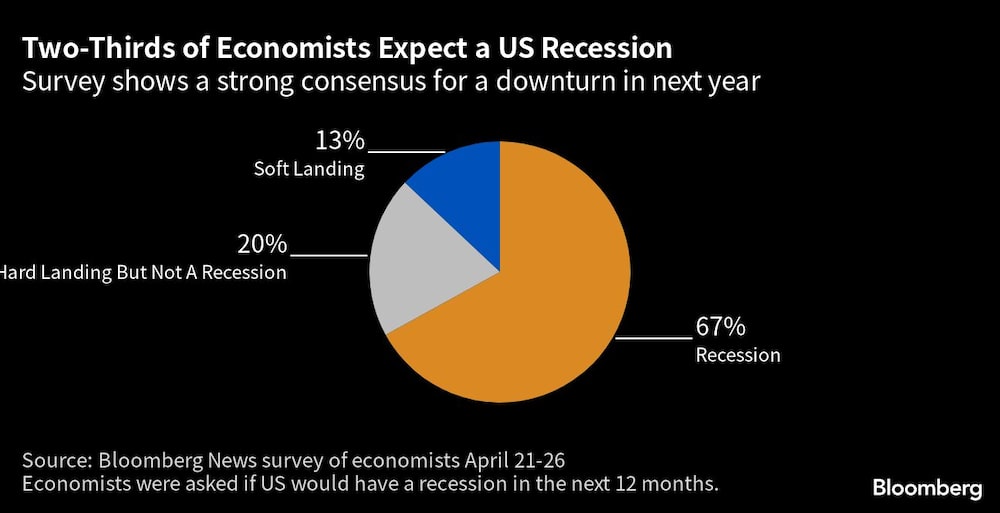

Con el personal de la Fed y dos tercios de los economistas pronosticando una recesión, esto pone a los votantes del FOMC en la incómoda posición de decidir si continuar la lucha contra la inflación o intentar amortiguar una economía en desaceleración.

“Powell lo tendrá más difícil para mantener unido al grupo”, dijo Vincent Reinhart, economista jefe de Dreyfus y Mellon que anteriormente pasó un cuarto de siglo trabajando en la Fed. “Fue fácil el año pasado, cuando la inflación estaba tan por encima del objetivo, porque eso dominaba su sentido del propósito. Hay diferencias internas de opinión que son una característica de la diversidad del comité.”

La orientación futura de la reunión de mayo podría ser objeto de un intenso debate, dadas las opiniones encontradas sobre la necesidad de subir más.

Según las previsiones de la Fed de marzo, siete de los 18 participantes en el FOMC eran partidarios de al menos una subida más, más allá de la prevista del 5-5,25%, y uno de ellos esperaba que los tipos subieran hasta el 6%. Las divisiones son aún mayores para el próximo año, con más de 2 puntos porcentuales de diferencia entre las previsiones superiores e inferiores para los tipos.

Es posible que el Comité quiera modificar su declaración de marzo, según la cual prevé “cierta firmeza adicional en la política monetaria”, pero podría ser difícil apaciguar tanto a los halcones como a las palomas. Los funcionarios también pueden desconfiar de que los inversores relajen las condiciones financieras de forma que se impulse la inflación.

“Tienen un problema”, dijo Ethan Harris, jefe de investigación de economía mundial de Bank of America Corp. “El futuro de la economía es cada vez más incierto. Así que necesitan expresar cierta flexibilidad, pero no quieren animar al mercado de bonos a poner en precio recortes inmediatos de los tipos.”

Entre los halcones, el presidente de la Reserva Federal de San Luis, James Bullard, que no vota este año, ha instado a subir los tipos hasta una horquilla del 5,5%-5,75%, argumentando que la economía es resistente y que los problemas bancarios no serán demasiado costosos. El presidente de la Fed de Minneapolis, Neel Kashkari, que también vota, y el gobernador de la Fed, Christopher Waller, se han hecho eco en parte de esta opinión.

Entre las palomas, el presidente de la Fed de Chicago, Austan Goolsbee, un votante, ha pedido “prudencia y paciencia” a la hora de evaluar el impacto de la tensión bancaria en la economía, y Patrick Harker, de la Fed de Filadelfia, otro votante, ha advertido de que la Fed podría moverse demasiado y provocar un accidente.

“Llegados a este punto, no veo por qué seguir subiendo, subiendo, subiendo y luego, ¡ups!”, dijo el 11 de abril. “Y luego bajar, bajar, bajar muy rápidamente. Vamos a sentarnos ahí”.

El FOMC prevé que el desempleo aumente hasta el 4,5% a finales de año desde el 3,5% de marzo, un aumento que, según algunos, indicaría que se está produciendo una recesión. Con la campaña para las elecciones presidenciales de 2024 ya calentándose, la Fed se verá sometida a más presiones sobre sus decisiones. En la década de 1980, Volcker soportó las protestas de agricultores y constructores de viviendas, y estos últimos enviaron madera al presidente para dejar constancia de su descontento.

“¿Cómo explicaría su opinión de que tienen que perder sus empleos?”. preguntó la senadora Elizabeth Warren a Powell en una comparecencia ante el Senado en marzo.

Powell ha insistido en que la Fed no aflojará prematuramente y no pondrá fin a la lucha contra la inflación hasta que la Fed esté segura de que la subida de precios se dirige de nuevo al objetivo del 2% del banco central, incluso aunque el desempleo aumente un poco. Ha dicho que el camino podría ser accidentado, lo que podría reforzar la opinión de los halcones de que son necesarias más subidas.

“Es un punto de decisión difícil para la Reserva Federal”, ya que sopesa si ha hecho demasiado poco o demasiado, dijo el ex presidente de la Fed de Boston Eric Rosengren en una mesa redonda EconoFact de la Universidad de Tufts la semana pasada. “Si la tasa de desempleo subiera demasiado rápido, eso sería más difícil”.

--Con la colaboración de Alex Tanzi.

Lea más en Bloomberg.com