Bloomberg — El mercado mundial de ofertas públicas iniciales está dando señales de vida, ya que el repunte del mercado bursátil ha animado a las empresas a poner a prueba el apetito de los inversores por nuevas salidas a bolsa, especialmente en Asia. Pero la recuperación total parece lejana.

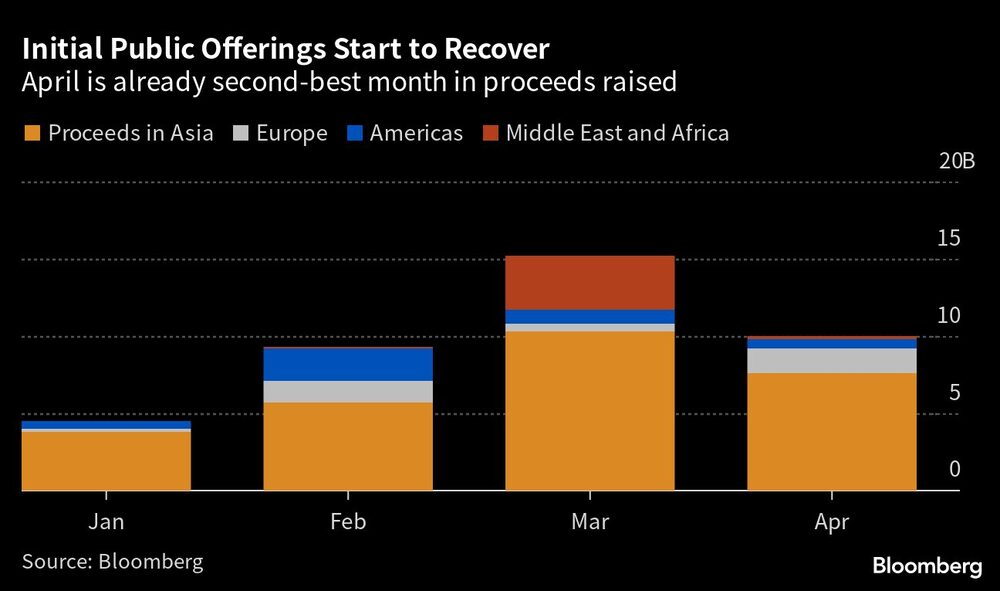

Según los datos recopilados por Bloomberg, en marzo y abril se registraron salidas a bolsa por valor de unos US$25.000 millones, casi el doble que en los dos primeros meses del año, cuando prácticamente se paralizaron.

Según los analistas, emisores, desde Hong Kong hasta Milán, vieron una oportunidad en el descenso de la volatilidad del mercado. La actividad fue especialmente boyante en Asia, donde las bolsas regionales representaron casi el 80% de las nuevas ventas de acciones en abril. Las cotizaciones en Europa también repuntaron. Pero la preocupación por una recesión ha disuadido a los emisores estadounidenses, frenando una recuperación plena. El volumen promedio de las operaciones fue menor, y los fondos captados en lo que va de año siguen siendo un 51% inferiores a los del mismo periodo del año anterior.

“Ya vemos brotes de actividad con empresas que reanudan procesos que estaban en suspenso, pero todavía hay incertidumbre en el mercado”, dijo Jason Manketo, codirector mundial de la práctica de renta variable del bufete de abogados Linklaters. “Los clientes quieren ver los resultados durante un par de trimestres antes de comprometerse con una OPI. Esto significa que las posibles operaciones de 2023 se han trasladado a 2024″.

Asia a la cabeza

Analizando los datos, Asia es sin duda la zona del mundo con mayor actividad de ofertas en estos momentos. Pero en un cambio clave en comparación con 2022, cuando la gran mayoría de las grandes operaciones se concentraban en China continental, este año las emisiones proceden de una franja más amplia de Asia.

Indonesia ha sido el punto más brillante con un par de productores de níquel subiendo en su debut. Rakuten Bank Ltd. se disparó tras recaudar 83.300 millones de yenes (US$623 millones) en la mayor oferta pública inicial de Japón desde 2018, aunque el repunte se produjo después de que se recortara el rango de precios inicial. Y la empresa china de licores ZJLD Group Inc., respaldada por KKR & Co., registró el jueves la mayor oferta de Hong Kong de 2023.

“El mercado de las OPI está volviendo gradual y lentamente. Aún no ha vuelto al 100%, pero hay señales de vida y renovado vigor”, afirmó James Wang, codirector de mercados de capital de Goldman Sachs Group Inc. en Asia.

Europa despierta

El mercado europeo de salidas a bolsa ha estado moribundo, con un descenso de la actividad en 2023 de alrededor del 12% con respecto al mismo periodo del año pasado, cuando la invasión rusa de Ucrania paralizó en seco las OPIs.

La escasa rentabilidad de las OPI ha sido un factor disuasorio importante para los inversores. Los gestores de inversiones se han empeñado en rebajar las valoraciones y se han negado a pagar mucho dinero por empresas nuevas que no han demostrado su valía. Además, la repentina quiebra de Credit Suisse Group AG, que desencadenó una caída del mercado mundial el mes pasado, ha agravado la preocupación de los inversores por los tipos de interés y la inflación, enturbiando aún más los planes de cotización.

No obstante, ha habido indicios de que el pesimismo está desapareciendo. En particular, Lottomatica SpA, la empresa italiana de juegos de azar respaldada por Apollo Global Management Inc. abrió la semana pasada los libros para una OPI de 600 millones de euros (US$657 millones), convirtiéndose en la tercera gran empresa que recurre a las bolsas europeas este año. Además, la empresa alemana de alojamiento web Ionos SE y el fabricante de componentes para motores eléctricos EuroGroup Laminations SpA han logrado captar más de US$400 millones en la región, aunque ambos valores han sufrido tras su debut.

EE.UU. se queda atrás

Las perspectivas de las OPI en EE.UU. siguen siendo difíciles. Este año, las empresas que cotizan en las bolsas estadounidenses sólo han recaudado US$ 4.100 millones, y sólo tres de ellas (Nextracker Inc, Atlas Energy Solutions Inc y Enlight Renewable Energy Ltd.) representan un tercio de esa cantidad.

De hecho, fuera de ese grupo y de una docena de SPACs que han debutado este año, la inmensa mayoría de las nuevas cotizaciones se calificarían de acciones de a centavo.

“Seguimos en un mundo incierto y la incertidumbre es lo peor para las nuevas emisiones”, afirma Greg Martin, cofundador de Rainmaker Securities, firma que facilita transacciones secundarias para empresas privadas.

Cada vez hay más indicios de que EE.UU. se encamina hacia una recesión, y el camino a seguir por la Reserva Federal en materia de tipos de interés sigue sin estar claro.

“¿Cómo se fija el precio de una operación cuando no se sabe cuál debería ser realmente el coste del capital de cara al futuro?”, dijo Patrick Galley, CEO & CIO de RiverNorth Capital Management. “Cierta claridad sobre los tipos de interés es clave”.

Lea más en Bloomberg.com