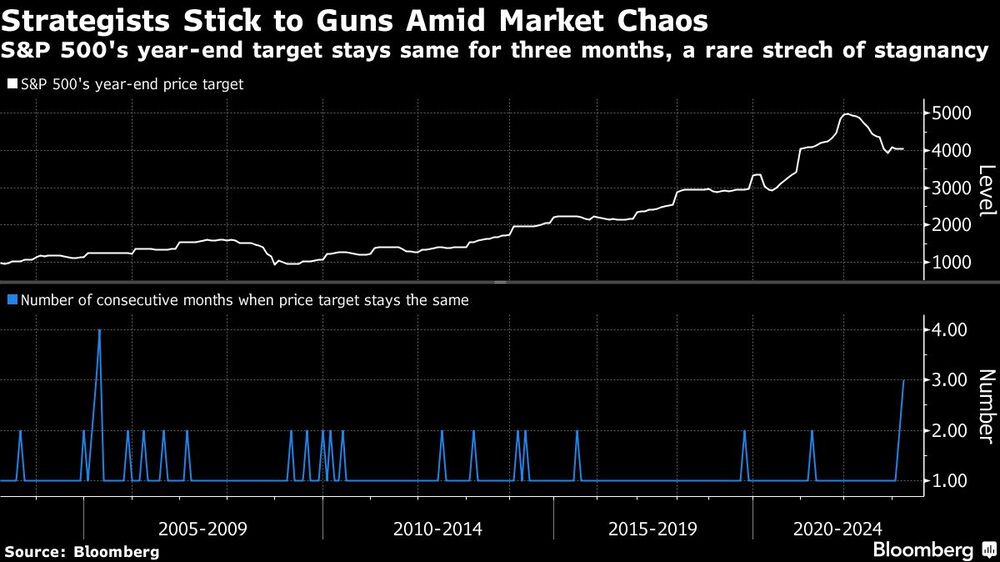

Bloomberg — Los estrategas bursátiles y los analistas de beneficios han mostrado una reacción uniforme a la reciente tensión financiera, que ha sido ninguna reacción en absoluto. Sus estimaciones se mantienen casi exactamente donde estaban antes de que estallaran las noticias, y algunos no están dispuestos a comprometerse con un nuevo rumbo o son incapaces de formular una nueva tesis. Esta inacción es especialmente notable entre los estrategas de Wall Street que predicen los mercados basándose en las tendencias macroeconómicas: su objetivo medio para finales de año para el S&P 500 se ha mantenido en 4.050 durante tres meses consecutivos, una racha de inacción que no se veía desde 2005.

Sin embargo, es más probable que esta quietud se deba a la confusión que rodea a la economía y a la futura dirección del mercado. La brecha entre los objetivos más altos y más bajos de fin de año para el S&P 500 es actualmente del 47%, la más amplia en esta época del año en dos décadas. Aunque algunos pueden ver en ello una muestra de convicción, es más probable que sea un reflejo de la incertidumbre.

Según Michael Purves, fundador de Tallbacken Capital Advisors, estamos viendo una serie de acontecimientos a cámara lenta con resultados desconocidos. Dice que no está claro hasta qué punto es contagiosa la crisis de los bancos regionales, cuál será la respuesta del Gobierno o qué impacto tendría en los beneficios un embargo de los préstamos. En resumen, la incertidumbre que rodea la situación hace difícil predecir hacia dónde se dirigen la economía y el mercado.

La falta de reacción contrasta con la de los grandes gestores de fondos, que ajustaron rápidamente sus posiciones tras las turbulencias bancarias. Los fondos de cobertura long/short centrados en la renta variable se han deshecho de las acciones financieras y han buscado seguridad en tecnológicas de gran capitalización, mientras que los fondos que siguen tendencias han deshecho algunas posiciones tras verse sorprendidos por la volatilidad de los activos cruzados, según datos recopilados por la mesa de negociación de Goldman Sachs Group Inc (GS).

En la actualidad, la exposición neta a la renta variable de los fondos de cobertura se mantiene en el 19º percentil de un intervalo de un año, las tenencias de efectivo de los fondos de inversión han aumentado durante 15 meses consecutivos, y los denominados asesores de negociación de materias primas han pasado de tener posiciones largas en futuros por valor de unos US$130.000 millones a posiciones cortas por valor de unos US$28.000 millones, según los datos de la empresa.

“Parece que la mayoría de los inversores han tenido un par de semanas difíciles”, escribió en una nota Bobby Molavi, director gerente de Goldman. “Sigue habiendo falta de convicción en casi todas partes, pero al menos el posicionamiento coincide con el sentimiento por primera vez este año”.

Sin duda, quedarse quieto ha sido rentable últimamente. El S&P 500 viene de una segunda semana consecutiva de ganancias, casi borrando toda su pérdida del 8 de marzo, el día antes del desplome de los bancos regionales. Aunque los bonos del Tesoro han asestado duros golpes a los vendedores en corto, aguantar durante la peor volatilidad en cuatro décadas habría producido beneficios considerables.

Por ahora, los operadores no están dispuestos a empujar el mercado en ninguna dirección. El martes, el S&P 500 quedó atrapado en una banda del 0,7%, el rango intradía más estrecho desde noviembre.

Con tanto en juego, abundan los discursos contradictorios. Mientras que la crisis bancaria podría dar lugar a un endurecimiento de las normas de préstamos que perjudiquen a la economía, el espectro de una recesión significa que la Reserva Federal podría estar a punto de terminar su agresiva campaña de lucha contra la inflación.

Los analistas que siguen los valores individuales apenas han cambiado sus perspectivas sobre los beneficios empresariales. Su previsión agregada para 2023 para los miembros del S&P 500 se ha mantenido cerca de los US$220 dólares desde la semana anterior a la quiebra de prestamistas como Silicon Valley Bank.

Con los resultados del primer trimestre a punto de comenzar en unas dos semanas, es posible que muchos de ellos estén esperando las orientaciones de la dirección de las empresas antes de ajustar sus cifras.

“La economía y los mercados laborales de EE.UU. se han mostrado notablemente resistentes en los últimos nueve meses, y los mercados han extrapolado este hecho para suponer que los beneficios empresariales también pueden seguir siendo sólidos”, afirma Nicholas Colas, cofundador de DataTrek Research. “Los informes de beneficios del 1T y las orientaciones de los directivos, que conoceremos en la primera mitad del 2T, pondrán a prueba esa teoría”.

Lea más en Bloomberg.com