En restrospectiva, era evidente que no duraría. Las bajas tasas de interés, fruto de los vaivenes económicos globales, la estabilidad de la economía, una inflación reducida y las medidas de política monetaria, no podían mantenerse a cero eternamente. Sin embargo, muchos se comportaban como si así fuera, aunque regresase la inflación. Y no solo fueron los directivos del SVB y los reguladores de los bancos quienes no estaban debidamente equipados para afrontar el alza de las tasas. Posiblemente, el principal responsable haya sido, y continúe siendo, el gobierno federal de EE.UU.

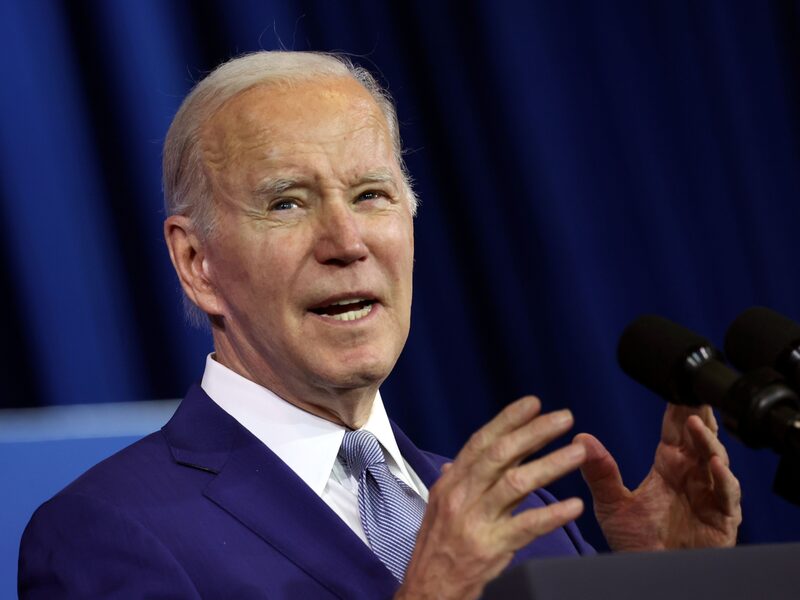

El gobierno estadounidense ha venido endeudándose y gastando como si las tasas fueran a ser bajas eternamente, continuando incluso hasta 2021 y 2022. Y sigue contando con tasas bajas, a juzgar por el más reciente presupuesto del presidente Biden, de US$6,9 billones.

Era menos evidente con anterioridad a la pandemia, época en la que muchas personas, responsables de formular políticas y economistas, sostenían que podíamos seguir contando con tasas bajas en el futuro inmediato. Otros pensaban que se quedarían bajas aunque siguiéramos gastando demasiado y la Fed continuara emitiendo billetes, un proceder que tradicionalmente ha provocado inflación y tasas elevadas. Dado que la relajación de la política monetaria y fiscal no provocó tasas altas ni una elevada inflación después de la crisis financiera de 2008, se creía que no habría límites a la capacidad de los responsables de formular políticas para gastar o recortar impuestos.

Sin embargo, para el gobierno estadounidense no tenía más sentido que para el SVB. Muchos años de información, y las experiencias de todos aquellos países distintos de Japón, nos indican que las tasas siempre están sujetas a cambios. Y que cuando varían, lo suelen hacer con rapidez. Mirando hacia atrás, lo más probable es que hubiera algún sesgo propio para argumentar la política preferida de cada cual, ya fuera más gasto o menos impuestos.

Tanto es así que cuando la inflación repuntó y las tasas comenzaron a aumentar, el alcance del gobierno no cambió. De hecho, creció. La administración de Biden publicó planes para expandir los beneficios de la clase media y media alta: condonación de la deuda estudiantil y generosos planes de pago de ingresos en el futuro, créditos fiscales por hijos incluso para personas con mayores ingresos y una política industrial costosa que parece estar más orientada a objetivos sociales y trabajos bien remunerados que al crecimiento económico.

Esto deberá financiarse principalmente con deuda, porque la promesa de Biden de aumentar los impuestos solo para las personas que ganan más de US$400.000 no será suficiente para pagar el tamaño del estado que ya tenemos, por no hablar del plan del presidente para ampliarlo. Por su parte, los republicanos siguen buscando recortes de impuestos, y ninguno de los partidos está dispuesto a asumir derechos como Medicare y el Seguro Social, que dominarán nuestro gasto en las próximas décadas.

Nuestro gobierno no parece darse cuenta de que ya no estamos operando en el mismo mundo. Incluso antes de los eventos de las últimas semanas, se estaban gestando cambios estructurales en la economía que apuntaban a tasas de interés persistentemente más altas. Ahora hay aún más razones para esperar que ese sea el caso. La Fed ha sugerido que se acerca al final de su ciclo de ajuste. Los mercados incluso esperan que la Fed reduzca su tasa de política a finales de este año, a pesar de que la inflación se mantiene por encima del 5%.

Pero que la Fed reduzca su tasa de política no garantiza tasas de interés más bajas. El banco central tiene una fuerte influencia solo en las tasas de interés a corto plazo, tasas con una duración de menos de uno o, a veces, dos años. Podría decirse que las tasas a más largo plazo son más importantes: son importantes para nuestras hipotecas y el costo de los préstamos. Y esas tasas de interés están determinadas por otros factores de la macroeconomía, como el apetito por el riesgo y la demografía, la inflación y el riesgo de inflación. Cuanta más inflación espere y más incierto esté acerca de esa proyección, mayores serán las tasas de interés. Si la Fed está haciendo que la inflación sea una prioridad menor mientras lidia con otros problemas de la economía, nuestra nueva realidad significará vivir con una inflación más alta y menos estable y las tasas más altas que la acompañan.

Es imposible saber qué tan altas serán las tasas. La Oficina de Presupuesto del Congreso espera que el rendimiento de los bonos a 10 años sea del 3,8% en 10 años, pero también espera una inflación estable del 2%. Si la inflación futura es del 3% o del 4%, lo mínimo que podemos esperar sería un rendimiento nominal de los bonos del 5% o el 6%. Pero las tasas de inflación más altas tienden a ser menos estables y predecibles. Eso significa más riesgo en la economía y eso hará que los rendimientos suban incluso más del 6%.

De alguna manera, las tasas más altas conducirán a una economía más saludable, en la que el capital se invierta de manera más cuidadosa y eficiente. También puede ser posible obtener finalmente un rendimiento real positivo por su dinero en el banco o cualquier otro activo seguro. Estados Unidos ha tenido tasas de interés mucho más altas en el pasado y aun así manejó el crecimiento. Por otra parte, en el pasado también teníamos mucho menos gobierno en nuestras vidas. En las décadas de 1960 y 1970, el gasto federal neto estaba entre el 15% y el 19% del PIB; En 2022 fue del 24%. Las últimas estimaciones de la Oficina de Presupuesto del Congreso anticipan un déficit de US$18,8 billones que alguna vez fue impensable durante los próximos 10 años. Y la CBO estima que los pagos de intereses representarán el 3,6% del PIB para 2033, aunque eso supone una tasa de interés del 3,8%. Una tasa más alta significará pagos de intereses aún mayores que consumirán nuestro presupuesto.

Estados Unidos tiene suerte de que sus activos se consideren los más seguros del mundo. No hay otro contendiente a la vista. Suponiendo que el gobierno no incumpla este año debido a las batallas políticas sobre el techo de la deuda, lo más probable es que las tasas más altas y el gasto descontrolado no provoquen una crisis total de la deuda. Pero enfrentamos el riesgo de un círculo vicioso: el gobierno tolera una inflación más alta, lo que reduce su deuda nominal, pero la estrategia generalmente también aumenta la incertidumbre y el riesgo, lo que eleva aún más las tasas reales. Al final, las tasas de interés más altas y mucho gasto desplazarán el crecimiento y la innovación del sector privado.

Y luego podríamos llegar al punto en que EE.UU. se vea obligado a tener la conversación que siempre ha evitado. El tamaño y el alcance del gobierno solo ha crecido a medida que el país se enriquece. Eso ya no será realista a medida que aumenten las tasas. Tendremos que reducir nuestras expectativas, aceptar menos beneficios y servicios del gobierno, renunciar al sueño de los demócratas de ampliar los derechos, y todos tendrán que pagar impuestos más altos. La experiencia francesa reciente muestra lo difícil que será reducir los beneficios. Pero eso también pasará pronto por nuestra realidad. Se acabaron las tarifas bajas, y también nuestro almuerzo gratuito colectivo.

Esta nota no refleja necesariamente la opinión del consejo editorial o de Bloomberg LP y sus propietarios.

Lea más en Bloomberg.com