Bloomberg — Las turbulencias de los sistemas bancarios estadounidense y europeo ponen a prueba incluso a los más optimistas de los mercados emergentes.

La divisa mexicana, que el año pasado sorprendió a Wall Street con un asombroso repunte, ha sufrido un brusco revés este mes. Su liquidez a 24 horas la dejó expuesta a una rápida reversión de las apuestas sobre el “superpeso” (MXNCUR) cuando se redujo el apetito de riesgo de los inversores, y ahora ha perdido alrededor del 2,7% de su valor frente al dólar estadounidense desde que alcanzó su máximo en cinco años el 3 de marzo.

Poco antes de que empezaran los sobresaltos bancarios, la que había sido la divisa más castigada del mundo al inicio de la pandemia se benefició de la agresividad de su banco central, de las inversiones en el sector manufacturero en un contexto de reajuste de la cadena de suministro mundial y de una política fiscal sorprendentemente austera. Ahora, a pesar de estos aspectos positivos, los alcistas del peso ven que las perspectivas dependen de lo que ocurra al norte de la frontera.

“Una vez que se asiente el polvo, el peso debería recuperarse”, dijo Marco Oviedo, estratega senior de renta fija de XP Inc, la mayor correduría de Brasil. “El único riesgo real para el peso es algún tipo de error en la política de la Reserva Federal u otro shock en la economía mundial”.

En el último año, incluso a pesar de la caída de las últimas semanas, el peso se ha revalorizado un 9% frente al dólar estadounidense, situándose en segundo lugar, tras el rublo ruso, en una canasta de Bloomberg de 23 grandes divisas de mercados emergentes.

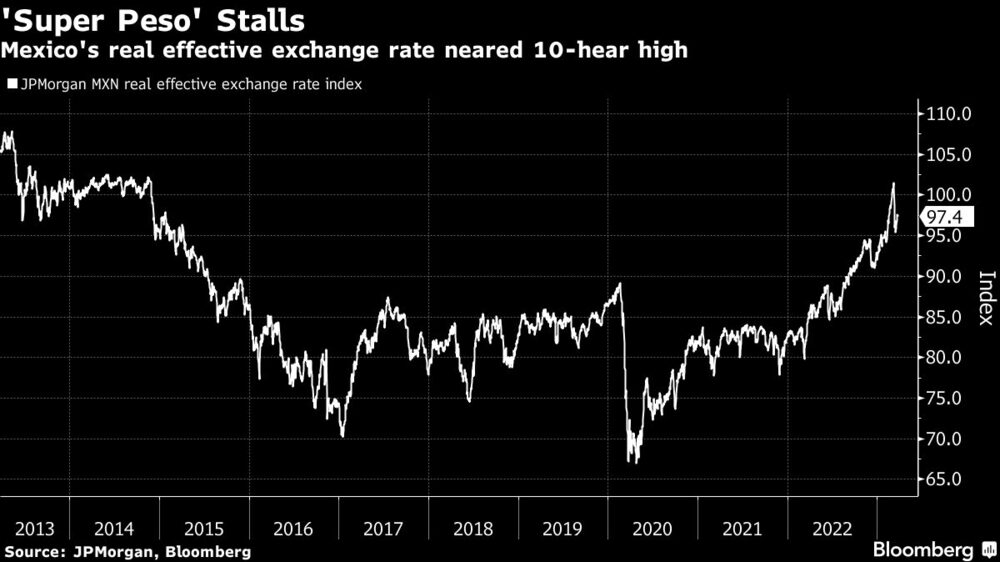

Teniendo en cuenta la propia fortaleza del dólar, la racha del peso parece aún más impresionante: las mediciones del tipo de cambio efectivo real de la moneda mexicana, que lo compara con una amplia cesta de monedas ponderada por el comercio y ajustada por las diferencias en los niveles de inflación, subieron a principios de marzo a los niveles más altos desde 2014.

Posición corta neta

No obstante, los fondos con apalancamiento se deshicieron rápidamente de las posiciones largas en la divisa en las últimas semanas, convirtiéndose en cortos netos por primera vez en un año, según los últimos datos de posicionamiento recopilados por la Commodity Futures Trading Commission.

El problema no es sólo el peso, por supuesto. Las turbulencias de los mercados financieros mundiales han conmocionado a los activos de los países en desarrollo, ya que los operadores se han deshecho de las posiciones de mayor riesgo. El nerviosismo por el crecimiento mundial y los tipos de interés disparó la volatilidad de las divisas, y el peso mexicano y el florín húngaro se llevaron la peor parte.

Una fuente de apoyo para el peso ha sido el Banco de México, que empezó a subir los tipos de interés en 2021 —nueve meses antes que la Fed— y los llevó mucho más arriba, del 4% al 11%. Se espera que autorice otra subida de un cuarto de punto en la reunión de política monetaria del jueves (30), lo que mantendría el diferencial del tipo de referencia de México sobre el de la Fed en un récord de 625 puntos básicos tras la subida del banco central estadounidense la semana pasada.

Pero los nuevos riesgos para la economía estadounidense, como los problemas bancarios, se ciernen repentinamente sobre ella, poniendo de relieve la importancia fundamental del consumidor estadounidense para las perspectivas de muchos mercados emergentes. Estos riesgos amenazan con socavar otra fuerza importante que ha impulsado al peso: un reequilibrio del comercio mundial y de los patrones de fabricación en medio de la guerra en Ucrania y el aumento de las tensiones entre EE.UU. y China.

Son cada vez más las empresas que trasladan su producción a México para estar más cerca del mercado estadounidense, tras las interrupciones generalizadas de la cadena de suministro mundial en los últimos años. Recientemente, Tesla Inc. (TSLA) dijo que invertiría en una nueva planta que, según las autoridades mexicanas, costará miles de millones.

Esa tendencia puede contribuir a apuntalar un cambio estructural en la relación del peso con la moneda china, invirtiendo una caída de 20 años frente al yuan. Pero a corto plazo, la moneda mexicana también depende en parte de la fortaleza de sus exportaciones, que se resentirían en caso de desaceleración de la economía estadounidense. Las remesas y el turismo también se verían afectados.

“México y el peso se han beneficiado hasta ahora de la fortaleza de la economía estadounidense, pero eso puede cambiar en el futuro”, dijo Carlos Capistran, responsable de economía de Canadá y México en Bank of America.

Halcón fiscal

Una fuente de estabilidad que se mantendrá es la administración del presidente Andrés Manuel López Obrador. Cuando asumió el cargo en 2018, los inversores originalmente vieron a AMLO y su plataforma de izquierda como un gran riesgo. En cambio, resultó ser un halcón fiscal, optando por un enfoque presupuestario mucho más austero incluso en las profundidades de la pandemia en 2020 que muchos otros países.

“No voy a decir que México no tiene riesgos, pero comparado con sus pares, hay pocos desequilibrios inmediatos”, dijo Gabriela Soni, jefa de estrategia de inversión de UBS México. “Los inversionistas no se preocupan por las elecciones hasta el año en que ocurren, así que no será algo de lo que empiecen a hablar sino hasta 2024″.

Mientras tanto, el peso probablemente seguirá beneficiándose cuando los inversores mundiales estén dispuestos a asumir riesgos, y sufriendo cuando no lo estén. Por ahora, esto puede estar fuera del alcance de México, hasta que los reguladores estadounidenses y europeos puedan calmar las preocupaciones sobre el estado de los bancos en sus jurisdicciones.

“El mercado cambiario mexicano es competitivo y casi perfecto en términos de los flujos que entran y salen libremente, sin intervención del banco central. Ese tipo de cosas lo hacen ver favorable”, dijo Gabriel Lozano, economista en jefe de JPMorgan para México y Centroamérica. “En general, soy optimista sobre la recuperación hasta cierto punto”, dijo. “Todavía puede haber momentos complicados, sobre todo a medida que nos acercamos al final del ciclo de política monetaria”.

Lo que sigue en la semana

- El 28 de marzo, el Banco Central de Brasil publicará las actas de su reunión de política monetaria de la semana pasada, en la que mantuvo sin cambios su tipo de interés de referencia pero emitió una declaración de línea dura.

- El 30 de marzo, el banco central de México anunciará su última decisión sobre los tipos de interés. Bloomberg Economics espera una subida de un cuarto de punto y una orientación “que sugiere que el ciclo de endurecimiento está llegando a su fin”.

- El 26 de marzo, China publicará los datos mensuales de beneficios industriales, y el 30 de marzo, los resultados de las encuestas mensuales de directores de compras. Los analistas esperan que el índice de gestores de compras del sector manufacturero descienda hasta 51,8 desde la lectura de 52,6 del mes pasado, según la mediana de las respuestas de una encuesta de Bloomberg.

- Sri Lanka publicará sus datos mensuales sobre inflación el 31 de marzo. Bloomberg Economics espera que los precios al consumo aumenten un 46% en los 12 meses transcurridos hasta marzo, frente al 50,6% registrado en los 12 meses transcurridos hasta febrero.

-Con asistencia de Ye Xie y Sydney Maki

Lea más en Bloomberg.com