Bloomberg — Los profesionales de Wall Street están advirtiendo a los inversores que subieron las acciones estadounidenses ante las expectativas de que la Reserva Federal pronto reducirá las tasas de interés que recuerden un viejo cliché: Ten cuidado con lo que deseas.

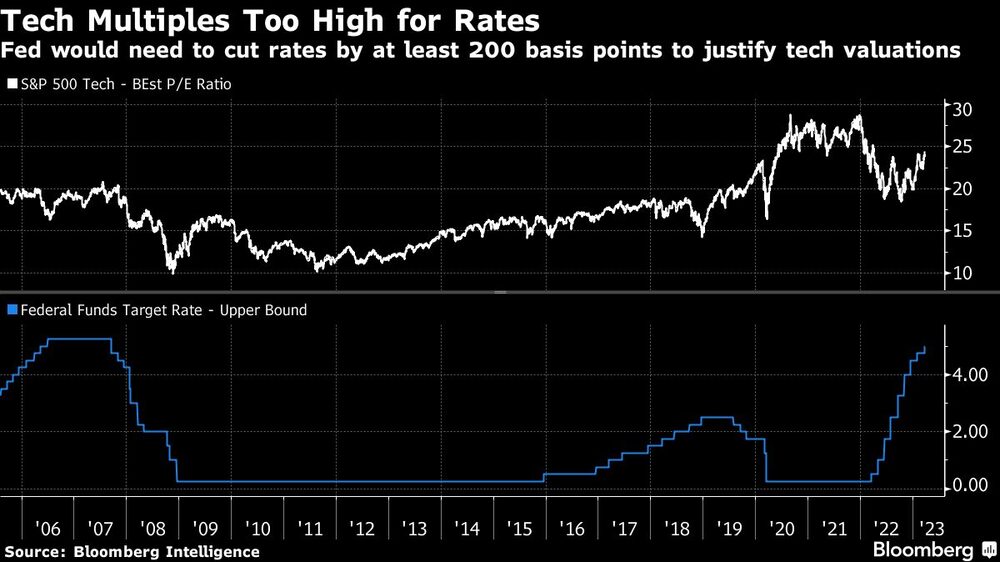

Incluso después de que el presidente de la Fed, Jerome Powell, rechazara el miércoles la especulación de que el banco central está a punto de cambiar de rumbo, el mercado de valores ignoró en gran medida ese mensaje, subiendo el jueves ante la expectativa de que el banco central comenzará a bombear estímulo en la economía durante la segunda mitad del año. Las ganancias estuvieron lideradas por valores sensibles a los tipos de interés, como las empresas tecnológicas de rápido crecimiento, que sufrieron un duro golpe el año pasado.

Pero a última hora de la tarde, las ganancias se redujeron a medida que los riesgos a la baja de un giro de la Reserva Federal se hicieron sentir: La magnitud de los recortes de los tipos que se están descontando en los mercados financieros sugiere que el banco central luchará contra una fuerte desaceleración económica o una recesión que afectaría a los beneficios empresariales. En otras palabras, lo que parecía un momento alcista para las acciones podría no serlo tanto.

“Los recortes de tipos serían en realidad negativos para el mercado de valores”, dijo Todd Sohn, director gerente de estrategia técnica de Strategas Securities. “Son los recortes los que ponen en apuros a las acciones y especialmente a los rincones de crecimiento del mercado, siendo los ejemplos recientes más flagrantes los de 2000 y 2008″.

Las oscilaciones del mercado bursátil subrayan la dificultad de los inversores que tratan de navegar a través de un período de incertidumbre inusualmente alta, con la agitación en la industria bancaria arrojando nuevos riesgos, incluso cuando la inflación sigue siendo obstinadamente elevada. Powell, que el miércoles dijo que el banco central consideraba la posibilidad de mantener los tipos estables, siguió adelante con otra subida de un cuarto de punto y dijo que podrían necesitarse más para que el aumento de los precios al consumo vuelva a acercarse a su objetivo.

“El comentario de ‘pausa’ de Powell fue interesante porque sugeriría que podría estar llegando el final del ciclo de subidas, pero luego soltó la ‘bomba H’ más tarde en la conferencia de prensa, sugiriendo que los tipos podrían subir más si fuera necesario dependiendo de la inflación”, dijo Sohn. “Ahora definitivamente hay confusión”.

Los comentarios también destacaron el riesgo de que la Fed, dependiente de los datos, espere demasiado para flexibilizar la política lo suficiente como para evitar una desaceleración económica significativa, escribió Nicholas Colas, cofundador de DataTrek, en una nota a clientes.

“Si los bancos endurecen los criterios de concesión de préstamos y, como consecuencia, empeoran las condiciones financieras, para cuando esto se refleje en los datos puede ser demasiado tarde para evitar una recesión, incluso si la Reserva Federal recorta los tipos este año”, explicó Colas. “Eso nos parece una receta para una continua agitación del mercado de renta variable”.

Las divergencias en la dirección de las cotizaciones bursátiles durante la volátil sesión del jueves mostraron que los inversores son conscientes de algunos de los golpes que supondría una fuerte desaceleración. Mientras que los índices más tecnológicos, como el Nasdaq 100, lideraron las ganancias, con una subida del 1,3%, otros valores más sensibles a la economía cayeron, y el índice S&P Smallcap 600 terminó con un descenso del 2,6%.

Históricamente, una pausa en las subidas de tipos ha ayudado al mercado bursátil. En la mayoría de los seis casos desde 1970 en los que la Reserva Federal elevó los costes de endeudamiento en más de 100 puntos básicos durante un periodo de un año o más y luego hizo una pausa en las subidas durante al menos tres meses, las acciones estadounidenses han repuntado, con una rentabilidad media del S&P 500 del 8,2%, según Bloomberg Intelligence. La única excepción fue el estallido de la burbuja de las puntocom en 2000, cuando las acciones cayeron de mayo a diciembre durante una pausa en las subidas de tipos.

“Los inversores siempre intentan ir un paso por delante. Por tanto, es esa anticipación la que están valorando”, afirma Adrianne Yamaki, fundadora de Strategic Wealth Capital. “No quieren llegar tarde”.

Por supuesto, no todo el mundo está listo para saltar de nuevo a las acciones de crecimiento, como los múltiples colapsos bancarios y el desplome de los rendimientos de los bonos en las últimas semanas ha espetado a algunos profesionales de Wall Street.

Paul Eitelman, estratega jefe de inversiones para Norteamérica de Russell Investments, se ha ceñido en gran medida a la estrategia de cartera defensiva de la firma, que en líneas generales hace hincapié en la exposición a los denominados sectores de seguridad, como los servicios públicos, los productos básicos de consumo y los valores de atención sanitaria, frente a las encumbradas empresas tecnológicas y de crecimiento, cuyos márgenes de beneficios son vulnerables a un enfriamiento de la economía, dijo.

“Es un entorno realmente difícil porque la volatilidad es alta debido a la tensión bancaria”, dijo Eitelman. Los riesgos de recesión siguen siendo elevados”. Para ser más optimistas sobre las perspectivas de las acciones a partir de aquí, la inflación tendría que enfriarse significativamente y necesitamos ver una mayor moderación en el crecimiento de los salarios”.

Lee más en Bloomberg.com