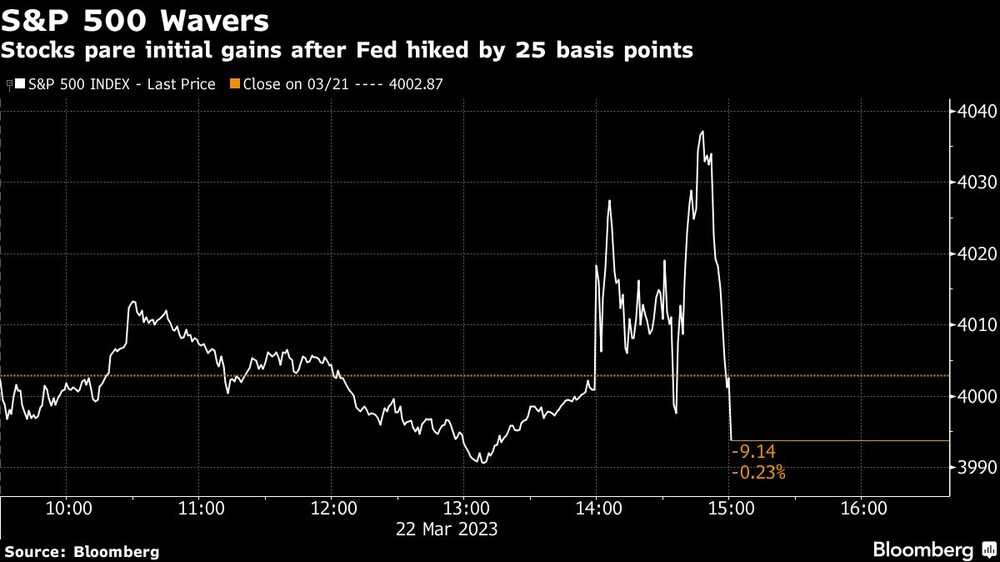

La Reserva Federal subió sus tasas de interés 25 puntos básicos, tal y como esperaba Wall Street. Sin embargo, los inversores en renta variable recibieron mensajes contradictorios, ya que la orientación política pasó de “continuas” subidas a “cierto endurecimiento adicional” de la política. A pesar de ello, el presidente del banco central, Jerome Powell, afirmó que la Reserva Federal no tiene las manos atadas. Inicialmente, las acciones subieron, pero luego se hundieron, mientras que los bonos del Tesoro y el dólar cayeron.

Los inversores se sintieron decepcionados cuando examinaron el Resumen de Proyecciones Económicas de la Reserva Federal, ya que no se produjeron cambios significativos en sus expectativas para el desempleo y la inflación. Durante su conferencia de prensa, Powell reveló que los responsables de formular políticas habían considerado pausar las subidas antes de la reunión, pero siguieron centrados en los riesgos de una inflación elevada, mientras vigilaban la evolución del sistema bancario. También añadió que subirían más las tasas si fuera necesario.

Según Win Thin, jefe mundial de estrategia de divisas de BBH, “esto es lo más agresivo que puede ser la Reserva Federal dadas las tensiones que sufre el sector bancario. En mi opinión, la declaración es similar a la del BCE. Es decir, una vez superadas las tensiones del sector bancario, es probable que el ciclo de endurecimiento permanezca intacto.”

Esto es lo que dijeron distintos analistas de Wall Street:

Sonia Meskin, responsable de macroeconomía estadounidense de BNY Mellon:

“Esto es ligeramente hawkish, sí, aunque el mercado hasta ahora parece darle una lectura dovish, que posiblemente tiene sentido dado que el pronunciamiento más reciente de Powell antes del período de apagón abrió la puerta a una subida de 50 puntos básicos y un endurecimiento más material que el SEP de marzo realmente refleja.”

Joe Gilbert, gestor de carteras de Integrity Asset Management:

“Powell está intentando tenerlo todo. Está intentando apaciguar tanto a los halcones como a las palomas. En última instancia, esta puede ser la última subida de tasas de este año, pero Powell tiene que hacer creer al mercado que no es así porque eso relajaría demasiado las condiciones financieras. El ablandamiento que se avecina en la economía por los colapsos bancarios aún tiene que notarse y la Fed lo sabe, pero no puede ser alarmista”.

Seema Shah, estratega jefe mundial de Principal Asset Management:

“El último mes de montaña rusa ha visto a Powell pasar de dovish, a hawkish, y presumiblemente de vuelta a dovish, con las expectativas del mercado siguiendo este paseo volátil. Los responsables de la política monetaria esperan desesperadamente que la inflación juegue su papel y la tendencia a la desaceleración se reafirme pronto, validando la decisión de hoy. Si no, abril y mayo podrían ser meses aún más agotadores”.

Matthew Hornbach, jefe global de estrategia macro de Morgan Stanley, en Bloomberg TV:

“Lo que me sorprende es cómo han equilibrado las preocupaciones sobre la estabilidad financiera con las preocupaciones sobre la inflación pegajosa. Nos han dicho que van a subir menos pero que van a recortar más tarde. Parece una decisión bastante racional. Creo que el mercado debería sentirse cómodo. Al mercado de renta fija le va a resultar muy difícil descontar los recortes de tasas previstos para el resto del año”.

Scott Ladner, director de inversiones de Horizon Investments:

“Por mucha consternación que hubiera sobre cómo podrían cambiar los puntos y la probable subida, se trata de un acontecimiento bastante puntual. Subieron los 25 puntos básicos previstos, no cambiaron realmente nada significativo en los puntos o en el SEP, y se limitaron a reconocer ligeramente que las tensiones bancarias de las dos últimas semanas pueden afectar a la creación de crédito y, por tanto, al crecimiento económico”.

Oscar Munoz, estratega macroeconómico estadounidense de TD Securities:

“Las previsiones de crecimiento del SEP y de la tasa UE se mantuvieron básicamente iguales. Ello a pesar de que la tasa UE se sitúa ahora en el 3,6% y de que el crecimiento del primer trimestre ha sido bastante fuerte. Esto significa que esperan claramente una ralentización significativa antes de finales de año y en 2024″.

Omair Sharif, fundador de Inflation Insights:

“Sólo se necesitarían dos personas para subir desde el 5,125% para una media subida y tres para subir para obtener otros 25 puntos básicos completos. No parece un listón muy alto, dado que queda mucho para final de año y, si la tensión bancaria se resuelve pronto, podrían volver a centrarse más en la inflación.”

“Si añadimos el hecho de que la declaración indicaba que “podría ser apropiado cierto endurecimiento adicional de la política”, no creo que queramos apostar por el hecho de que el 5,1% será la tasa terminal”.

Vincent Reinhart, economista jefe de Dreyfus y Mellon:

“La cuestión básica es si se debe desviar la senda de la política desde el diseño puramente para el máximo empleo y precios estables debido a una preocupación por los riesgos de estabilidad. Ahora mismo, creo que el presidente Powell no está aceptando eso como argumento, y realmente está adoptando lo que siempre he llamado el ‘principio de separación’, que es que si haces supervisión bancaria, regulación y gestión de crisis, tienes una política monetaria a mano alzada.”

--Con la colaboración de Carly Wanna, Angel Adegbesan y Peyton Forte.

Lea más en Bloomberg.com