Bloomberg — Dos semanas brutales para los bancos han dado al traste con las esperanzas de los mercados de evitar una recesión en Estados Unidos. Sin embargo, si se analiza detenidamente el panorama de los distintos activos, los inversores siguen sin estar convencidos de que la tensión presagie una auténtica crisis financiera.

Desde las acciones hasta el crédito, pasando por los umbrales de inflación y el dólar, el mensaje es de un creciente pesimismo sobre el crecimiento económico que no se ha transformado en pánico ante un colapso sistémico... todavía. Movimientos como la subida del 5,8% del Nasdaq 100 esta semana hablan de unos inversores sacudidos por la quiebra de tres bancos estadounidenses y el tambaleo de Credit Suisse Group AG, pero que se resisten al espíritu de venderlo todo que marcó catástrofes como la de 2008.

“Todo el mundo habla de forma bajista, pero no actúan de esa manera”, dijo Matt Maley, estratega jefe de mercado de Miller Tabak + Co. “Definitivamente, el mercado está dando señales de que evitaremos una crisis en toda regla”.

Por supuesto, las cosas cambian: más quiebras bancarias este fin de semana alterarían el cálculo, y sacar conclusiones firmes de cualquier instantánea en el tiempo es arriesgado. Las crisis no surgen de repente. Lo que ahora parece plácido podría ser el principio de una calamidad. Por ahora, sin embargo, el telón de fondo del mercado aún tiene que distinguirse de otros momentos que no terminaron en estallidos.

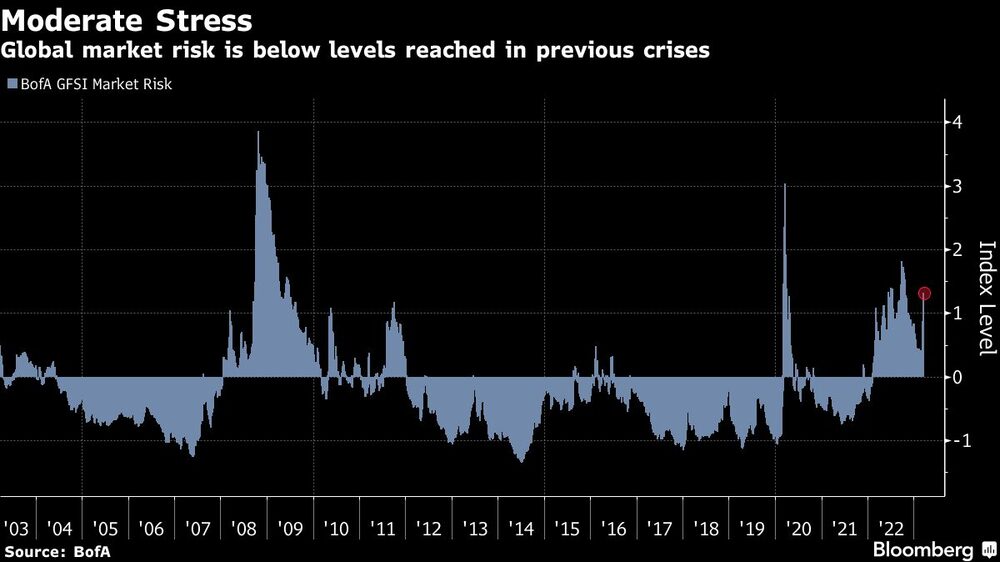

Para obtener una imagen más amplia, un indicador de riesgo del mercado global de activos cruzados mantenido por Bank of America Corp. saltó al nivel más alto desde octubre esta semana, mientras que se mantiene por debajo de los niveles alcanzados durante la pandemia y 2008. El indicador mide los niveles de tensión en los mercados financieros, midiendo las oscilaciones futuras de los precios implícitas en los mercados de opciones de renta variable, tipos de interés, divisas y materias primas a escala mundial.

“No es de extrañar que, con todos los dramáticos acontecimientos que se han producido, estemos viendo bastante movimiento de precios”, dijo por teléfono Lisa Erickson, responsable del grupo de mercados públicos de US Bank Wealth Management. “Los mercados realmente sólo están reflejando un gran nivel de incertidumbre y lo vemos sólo a través de los rápidos cambios en los precios”.

En todos los mercados, la señal más convincente de una recesión es el desplome de los rendimientos del Tesoro. La caída del viernes estuvo encabezada por los bonos a más corto plazo, que situaron toda la curva de rendimientos por debajo del 4%, ya que las turbulencias bancarias llevaron a los operadores a prever más subidas de tipos de la Reserva Federal. Pero no todos los instrumentos de renta fija son catastrofistas.

Los tipos de interés de equilibrio a dos años -un indicador de la inflación que los operadores de renta fija prevén para dentro de un par de años- han bajado en las últimas semanas, tras alcanzar el 3,4% a principios de marzo. Pero siguen rondando el 2,5%, lo que, según DataTrek Research, sugiere que la economía evitará el peor de los casos.

“La inflación siempre disminuye en una recesión, a menudo de forma precipitada”, escribió Nicholas Colas, cofundador de la empresa, en una nota el viernes. “Este mercado no cree que eso vaya a ocurrir pronto”.

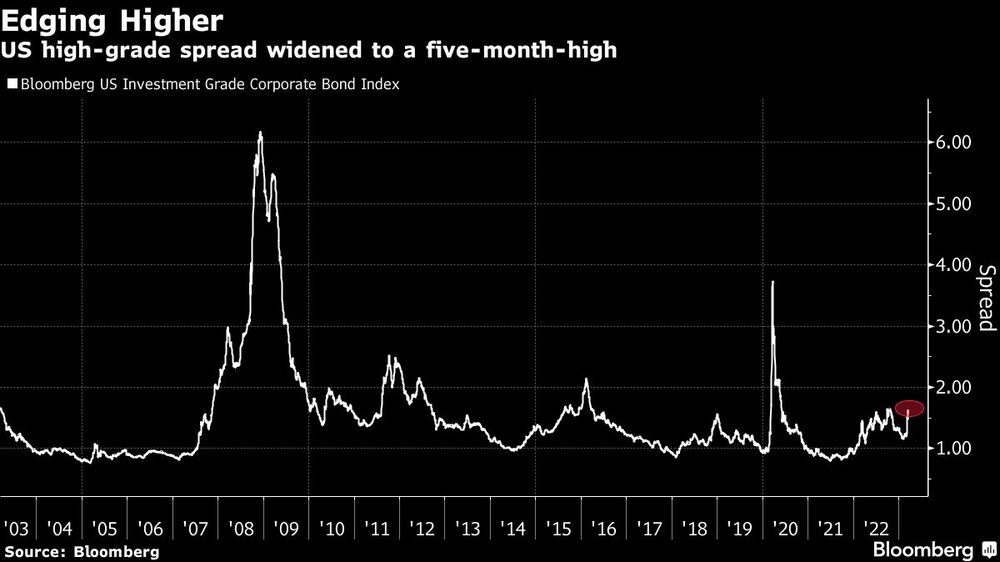

En cuanto al crédito, los diferenciales de los bonos corporativos estadounidenses con grado de inversión se ampliaron hasta máximos de cinco meses, con el Bloomberg US Investment Grade Corporate Bond Index alcanzando los 163 puntos básicos el miércoles. Si bien esto refleja una creciente preocupación por los impagos, los diferenciales superaron los 600 durante la crisis financiera mundial y alcanzaron un máximo de más de 370 en los primeros días de la pandemia.

Según los estrategas de Sanford C. Bernstein, dirigidos por Sarah McCarthy, si bien los diferenciales se han ampliado, es a partir de niveles realmente estrechos, y sólo en Estados Unidos. El hecho de que apenas se haya movido en Europa es una “señal tranquilizadora” de que estos problemas están “localizados”, afirmó.

La subida de los tipos de interés ha creado una contracción de los activos, que ahora corre el riesgo de convertirse en una contracción del crédito, escribieron los estrategas de TS Lombard dirigidos por Andrea Cicione. Pero a diferencia de 2008, hoy existe lo que denominaron “características autoestabilizadoras”, en las que el pánico de los inversores está impulsando los precios de la deuda pública y, por tanto, reduciendo el tamaño del problema que creó el pánico en primer lugar.

Como de costumbre, las acciones están enviando una serie de señales, algunas de ellas muy preocupantes, como la venta masiva de acciones bancarias que ha persistido a pesar de los diversos rescates. A nivel más amplio, los movimientos siguen siendo moderados, mucho menores que las peores oscilaciones del año pasado, como muestra la volatilidad descendente. Mientras que la turbulencia de la renta variable, medida por el índice de volatilidad CBOE, se disparó inmediatamente por encima de 30 en los días posteriores a la quiebra de Lehman Brothers en 2008, y se mantuvo así durante ocho meses, alcanzando un máximo por encima de 80, ahora se sitúa en 25. En 2022 superó los 30 puntos.

Los indicios de tensión extrema son escasos. Los mercados realmente no se han vendido, las partes espumosas del mercado siguen resistiendo y los cíclicos están aguantando bien. Es cierto que la volatilidad ha aumentado, pero todas las oscilaciones de las distintas clases son “normales”, afirma Dan Suzuki, subdirector de inversiones de Richard Bernstein Advisors, especialmente cuando la Reserva Federal está llevando a cabo una campaña tan agresiva de subidas de tipos.

El desplome de los bancos y los valores energéticos equivalen a apuestas directas a que la economía se contraerá. Pero la historia de la renta variable está llena de matices: Desde que empezó a cundir el pánico por la liquidez bancaria la semana pasada, varios sectores han subido. El Nasdaq 100 registró su mejor semana frente al S&P 500 desde 2008, ya que los inversores acudieron en masa a los valores tecnológicos de gran capitalización con grandes balances en busca de refugio. Los valores de pequeña capitalización del índice Russell 2000 bajaron un 2,6% la semana pasada, mientras que el Stoxx Europe 600 cayó un 3,9%.

“En una crisis, todos los valores bajarán. Por lo tanto, en lugar de que los valores del Tesoro y los grandes valores tecnológicos suban juntos, sólo lo harían los valores del Tesoro”, afirma Maley. “En otras palabras, si valores como AAPL, MSFT y NVDA repuntaran a lo grande, sería señal de que los inversores han pasado de buscar un lugar donde esconderse, a buscar un lugar donde evitar pérdidas”.

Dentro del mercado de divisas, todavía no se han producido flujos de crisis hacia el dólar estadounidense, típico refugio seguro para los inversores nerviosos. El índice Bloomberg del dólar al contado cayó un 0,5% esta semana, mientras que entre las divisas más fuertes del G-10 se encontraban la corona sueca y el dólar australiano, monedas típicamente sensibles al ciclo.

Dicho todo esto, el mundo financiero vive una nueva era desde que los bancos centrales de todo el mundo empezaron a endurecer su política monetaria para frenar la inflación. Las turbulencias bancarias son un daño colateral de las grietas creadas en gran parte por la propia Fed, y puede que el sentimiento tarde un tiempo en cambiar, dijo Louise Goudy Willmering, socia de Crewe Advisors. Espera una mayor volatilidad en los próximos meses.

“Todos tenemos que tomarnos un respiro y ver cómo evolucionan las cosas”, dijo por teléfono. “Pero sin duda la volatilidad está justificada”.

--Con la colaboración de Katie Greifeld.