Buenos Aires — El equipo del ministro de Economía, Sergio Massa, intentó maquillar el resultado del canje de deuda en pesos, para mostrar una foto positiva, pero aún el resultado del mismo estuvo muy por debajo de lo esperado. Tan solo se logró patear hacia adelante un 57,7% de los vencimientos (el Gobierno informó un 64%, sumando la operación de conversión de enero) y muy pocos privados aceptaron la propuesta oficial.

Es decir, si el Gobierno aprobó el examen fue gran a la inestimable ayuda de organismos públicos. Es decir, el Estado le salvó el canje al Estado.

El escueto resultado se dio a pesar de que horas antes del canje el Banco Central amplió el tipo de títulos que las entidades financieras pueden integrar como encajes, para estimular el financiamiento al Tesoro, pero aún así ni un cuarto de los privados convalidó el canje.

“Pobre resultado del canje, que sólo logró despejar el 23% de los vencimientos con privados (los vencimientos que verdaderamente importan en cada roll over)”, indicó un informe del bróker Aurum Valores.

El documento señala que “la decisión de los inversores privados de no canjear más del 75% de las tenencias, a pesar de las altísimas tasas reales ofrecidas, pone de manifiesto que el endeudamiento seguirá siendo a muy corto plazo”.

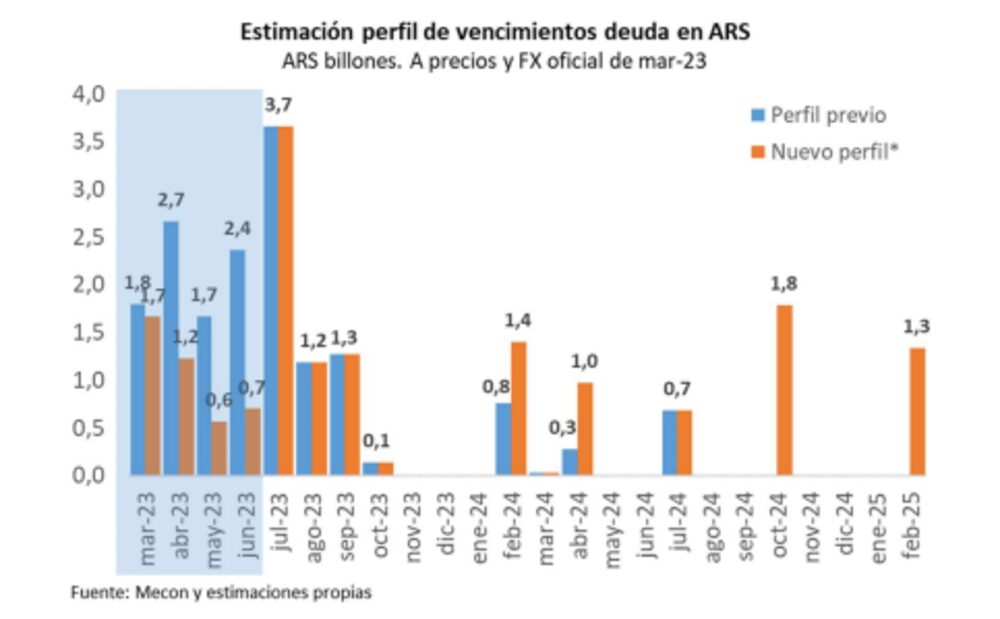

En ese sentido, Aurum Valores añadió que los vencimientos de los próximos cuatro meses siguen siendo “extremadamente abultados” a pesar del canje.

Un canje sin el apoyo esperado

Según un informe del bróker Portfolio Personal Inversiones (PPI), “el canje no tuvo el apoyo esperado”. El documento amplía que el resultado no es muy alentador, en especial, “dadas las estimaciones que apuntaban a una tenencia del sector público que en algunos casos llegaba casi a la mitad del stock”.

--- Seguínos en las redes sociales de Bloomberg Línea Argentina: Twitter, Facebook e Instagram ---

Según estimaciones de PPI, la aceptación del sector privado (mayoritariamente regulado) habría aportado poco más de 18%.

Por otro lado, PPI tiene dos hipótesis de por qué el canje pudo haber sido tan magro en relación a lo que se esperaba.

- La primera hipótesis es parte del sector público (tanto por necesidades de liquidez, o por cuestiones políticas) no participó.

- En segundo lugar, puede ser que el mercado haya sobreestimado la tenencia pública de estos instrumentos.

Respecto de esto último, el Ministerio de Economía difundió un documento explicando que las tenencias del Banco Central, el Fondo de Garantía y Sustentabilidad y Banco Nación alcanzaban el 34% de los títulos elegibles y que la adhesión conjunta entre entes públicos y bancos llegó al 85%.

Lo positivo del canje

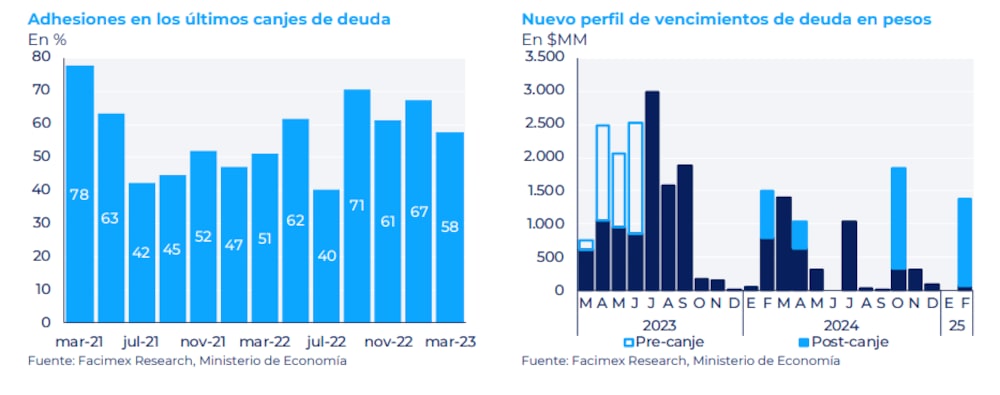

Más allá de que se alcanzó una participación baja, existen algunas cosas para rescatar a la operación de conversión del Tesoro. Por un lado el analista financiero Christian Buteler destacó: “El canje de la deuda en pesos de ayer fue el de menor aceptación en este gobierno pero el de mayor alargamiento de plazos”.

En tanto, el equipo de research de Facimex Valores escribió en un documento que el canje de ayer generó un” alivio financiero”, con el Tesoro mostrando que “tiene herramientas para inducir el roll over”.

Si bien Facimex Valores subrayó que el resultado estuvo por debajo de los umbrales estimado en la previa en la previa, aunque aclaró que una parte de ello se explica “porque las tenencias públicas eran menores a las que había reportado la prensa local antes del canje”.

El apoyo de los bancos

“Los bancos aportaron aproximadamente el 60% de sus tenencias y el resto de los inversores (incluyen FCI, Tesorerías corporativas y empresas públicas) ingresaron con algo menos del 26%”, detalló Facimex Valores.

Un canje que no despeja los nubarrones

Facimex Valores remarcó que la negociación con los bancos permitió redondear un canje “decente”, pero que el resultado estuvo lejos de las expectativas y no despeja el horizonte.

“Para que este resultado pueda empezar a destrabar el roll over de los vencimientos de corto plazo, el Tesoro tendrá que complementarlo con una política fiscal prudente que limite la acumulación de deuda”, resume el documento.

Asimismo, un estudio de Quantum Finanzas sostuvo que la operación de canje era necesaria para comenzar a superar la pared de vencimientos pre-PASO, aunque se mantiene la incertidumbre sobre distintos factores.

Entre estos factores, Quantum Finanzas enumeró: “La persistencia de la inflación, el impacto de la sequía sobre la disponibilidad de divisas, las tensiones propias que genera el ciclo político, el financiamiento del déficit fiscal y de los vencimientos de deuda de los meses posteriores a junio de 2023, entre otros”.

Resultado del canje

El canje de los instrumentos que vencen entre marzo y junio alcanzó una adhesión del 57,7%. El comunicado oficial había informado una adhesión del 64%, pero esto incluía lo que ya se había canjeado por el TX23 y la S31M3 en enero. Los mayores niveles de adhesión estuvieron en la X21A3 (82%), el TDJ23 (76%), la S30J3 (72%) y la X19Y3 (65%); mientras la demanda estuvo prácticamente equilibrada entre las canastas.

Así, los pagos para marzo, abril, mayo y junio se redujeron a $643 billones, $1.035 billones, $949 billones y $803 billones, respectivamente.