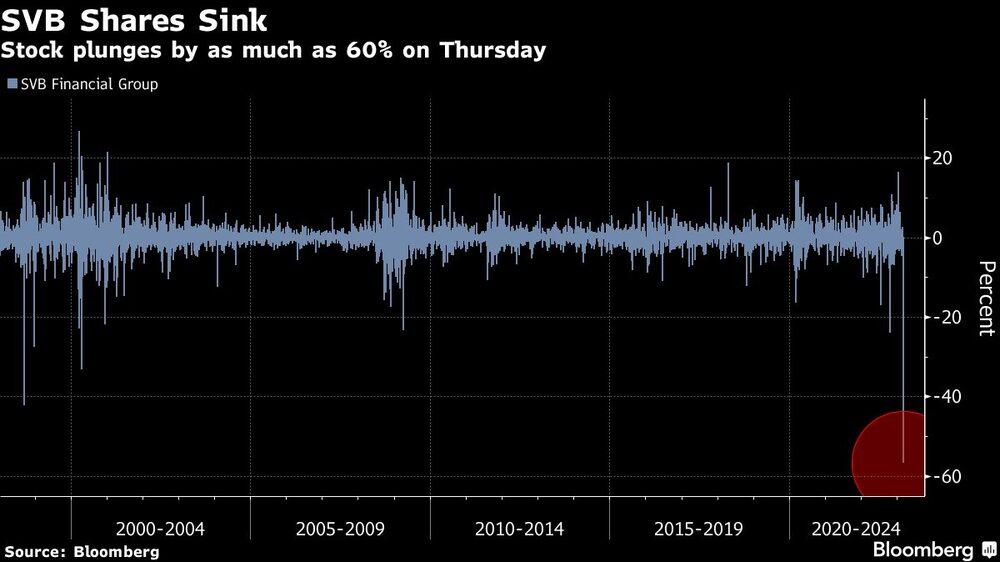

Bloomberg — SVB Financial Group ha tomado medidas para reforzar su capital tras verse afectado por las pérdidas de su cartera de valores y la ralentización de la financiación de las empresas respaldadas por capital riesgo a las que financia. Las acciones de la empresa registraron la mayor caída de su historia.

El desplome de las acciones, el peor en más de 35 años, se produjo después de que SVB, con sede en Santa Clara (California), anunciara una oferta de acciones, vendiera prácticamente todos los títulos disponibles para la venta de su cartera y actualizara sus previsiones para el año con el fin de incluir un descenso más acusado de los ingresos netos por intereses.

“Tomamos estas medidas porque esperamos que los tipos de interés sigan subiendo, que los mercados públicos y privados se vean presionados y que nuestros clientes inviertan en sus negocios”, declaró el miércoles Greg Becker, Consejero Delegado de SVB, en una carta a los accionistas.

La empresa, matriz de Silicon Valley Bank, declinó hacer comentarios más allá de la carta. Las acciones de SVB se hundieron un 60% el jueves, cerrando en su nivel más bajo desde septiembre de 2016, borrando 9.600 millones de dólares en valor de mercado.

Con el hundimiento de importantes empresas emergentes -incluida la bolsa de criptomonedas FTX, que finalmente quebró-, los inversores de riesgo han tenido que hacer frente a las repercusiones de años de inversión exuberante en empresas emergentes y sus fundadores. Las empresas han ralentizado su ritmo de inversión, ofreciendo condiciones más estrictas a los fundadores y exigiendo mayor transparencia y rigor durante la diligencia debida para tratar de evitar consecuencias adicionales.

Los problemas del banco se hacen eco de algunos de los problemas que acabaron hundiendo a Silvergate Capital Corp, otro prestamista de California que se dirigía a un mercado específico. En el caso de Silvergate, se trataba de empresas de criptomoneda. La volatilidad de los depósitos relacionados con las criptomonedas, combinada con las pérdidas sufridas por el banco en su cartera de valores, llevó a Silvergate a cerrar sus operaciones y liquidar su banco.

Según los analistas, SVB tiene una franquicia mucho más sólida y duradera.

Silvergate y SVB “de hecho, son víctimas del mismo fenómeno, ya que el endurecimiento de la Fed extingue la espuma de las partes de la economía con más exceso, y es difícil encontrar más exceso que en las criptomonedas y las startups tecnológicas”, dijo Adam Crisafulli de Vital Knowledge.

SVB lideró un desplome en el índice bancario KBW el jueves, ya que el indicador cayó más desde junio de 2020. JPMorgan Chase & Co. y Wells Fargo & Co. estuvieron entre los bancos que cayeron más del 5%. En el caso de SVB, la caída vino acompañada de un elevado volumen. El jueves se negociaron más de 33 millones de acciones, más del 3.700% de su media de tres meses, según datos recopilados por Bloomberg.

Según su sitio web, SVB opera con casi la mitad de las empresas de nueva creación respaldadas por capital riesgo de EE.UU., y con el 44% de las empresas tecnológicas y sanitarias respaldadas por capital riesgo que salieron a bolsa el año pasado. Estos sectores se han visto asolados por las subidas de tipos aplicadas para combatir la inflación, que hunden las valoraciones y obligan a las empresas a buscar liquidez.

“Todo esto tiene que ver con el consumo de efectivo”, afirma Dick Bove, analista de Odeon Capital. “Las empresas tecnológicas de Silicon Valley están pidiendo dinero a este banco a diestro y siniestro, y el banco tiene que dárselo”.

SVB dijo que había vendido alrededor de 21.000 millones de dólares en valores de su cartera con un plan para reinvertir los ingresos, lo que resultará en una pérdida después de impuestos de 1.800 millones de dólares para el primer trimestre. SVB también anunció ofertas por 1.250 millones de dólares de sus acciones ordinarias y 500 millones de valores que representan acciones preferentes convertibles. Además, General Atlantic se comprometió a comprar 500 millones de acciones ordinarias, lo que eleva el importe total recaudado a unos 2.250 millones de dólares.

“Aunque consideramos que estas acciones, combinadas con una guía más débil, son claramente negativas, no creemos que SIVB se encuentre en una crisis de liquidez, especialmente tras los importantes ingresos obtenidos con la venta de títulos”, escribió David Chiaverini, analista de Wedbush, al recortar su precio objetivo para la empresa de 250 a 200 dólares.

Se espera que la oferta de precio jueves después del cierre del mercado y el comercio el viernes, según una persona familiarizada con el asunto.

Lo que dice Bloomberg Intelligence:

“La decisión de SVB de vender 21.000 millones de dólares en títulos disponibles para la venta, lo que supone una pérdida de 1.800 millones de dólares después de impuestos, es una sorpresa si se tiene en cuenta la capacidad del banco para obtener fondos de clientes fuera de balance para la financiación de depósitos. Para aliviar el golpe de capital, SVB emitirá 1.250 millones de dólares en acciones ordinarias y una oferta preferente obligatoriamente convertible de 500 millones de dólares. General Atlantic también comprará 500 millones en acciones ordinarias en una operación separada”.

Herman Chan, analista sénior del sector de BI, y Sergio Ferreira, analista asociado de BI

Moody’s Investors Service recortó la calificación de emisor del banco tras los movimientos. La rebaja “refleja el deterioro de la financiación, la liquidez y la rentabilidad del banco, que llevó a SVB a anunciar medidas para reestructurar su balance”, dijo Moody’s.

La medida de SVB “reposiciona su balance hacia activos sensibles, lo que beneficiará la rentabilidad a costa de pérdidas realizadas en ventas de inversiones”, dijo la empresa calificadora a última hora del miércoles. “No obstante, Moody’s no espera que el entorno se recupere lo suficiente para que SVB mejore materialmente su rentabilidad, financiación y liquidez, lo que ha motivado la acción de hoy”.

Si bien Silicon Valley Bank “tiene desafíos de ganancias en el futuro”, también tiene el potencial para una remontada, dijo Abbott Cooper, un inversor activista centrado en el sector bancario.

“No van a ser tan rentables”, dijo Cooper. “Pero si se apuesta por el regreso de la economía de la innovación entre comillas -que siempre parece hacerlo-, Silicon Valley es un sustituto de eso”.

--Con la colaboración de Drew Singer y Maxwell Zeff.