Bloomberg — La deuda junior emitida por los bancos es usualmente uno de los tipos de renta fija más riesgosa en EE.UU. y Europa. Suele no estar respaldado por colateral y en caso de una crisis solo se paga después de otros bonos.

Pero en un mundo de alta inflación y altas tasas de interés, tiene una característica que la hace más segura que la mayoría de los bonos corporativos: la deuda se suele pagar luego de algunos años.

Eso hace que según Wall Street, sea de duración corta y una manera segura de evitar las pérdidas que los inversores en bonos a plazo más largo están sufriendo a medida que las subidas de tasas de interés erosionan el valor de los ingresos futuros que recibirán.

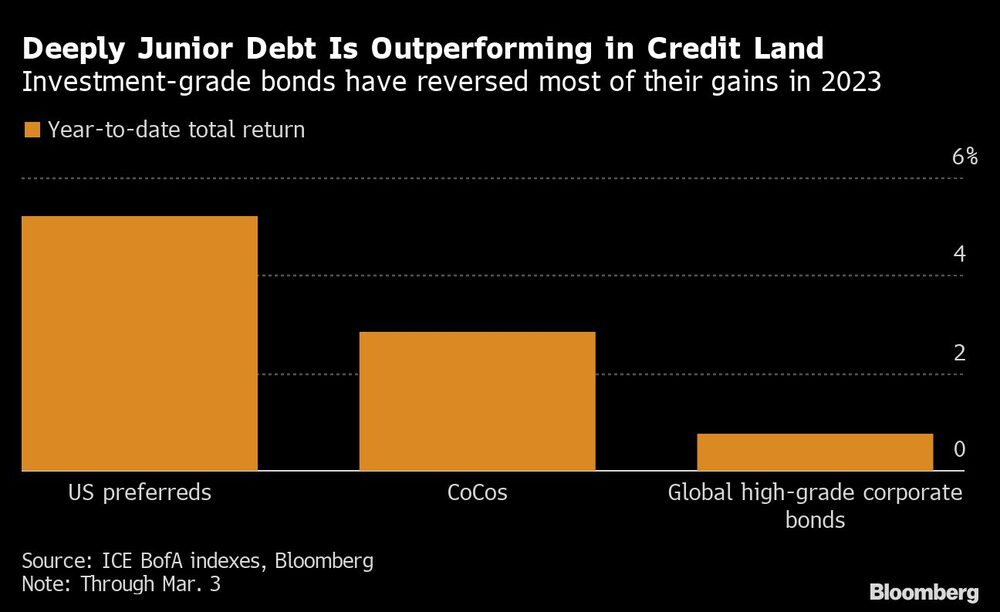

Los títulos preferentes emitidos predominantemente por bancos estadounidenses, que son subordinados a todos los tipos de deuda, han rendido un 5,2% en lo que va de año, mientras que el tipo propio de los bancos europeos de deuda muy subordinada, conocida como convertibles contingentes, ha subido un 2,8%, según los índices ICE BofA. Por su parte, un amplio índice de bonos mundiales con grado de inversión casi ha borrado todas sus ganancias este año. La tendencia fue muy parecida el año pasado, con menores pérdidas en la deuda junior que en la de grado de inversión.

Un factor crucial en este rendimiento superior es que el repunte de las tasas de interés no ha producido todavía una gran desaceleración económica y, en consecuencia, los balances de los bancos siguen siendo sólidos. La deuda junior, dada su débil protección crediticia, es la más afectada cuando las finanzas de los bancos empiezan a deteriorarse.

“La venta masiva ha sido en gran medida un acontecimiento relacionado con las tasas de interés”, dijo Mark Lieb, director ejecutivo de Spectrum Asset Management Inc. “No es una cuestión de crédito”.

Lieb, un veterano defensor de los bonos junior que combinan deuda y acciones, estuvo en Europa ofreciendo estos valores a sus clientes.

Lo mismo hizo Bill Scapell, responsable de renta fija de Cohen & Steers Inc. “A largo plazo, la rentabilidad total se deriva en gran medida de la alta tasa de ingresos. Se pueden obtener 200 puntos básicos adicionales de ingresos en un plazo de tres a cinco años” en las preferentes, en comparación con valores que normalmente se consideran más seguros, dijo.

Los inversores preocupados por comprar bonos corporativos de mayor duración podrían, por supuesto, limitarse a comprar bonos preferentes con vencimientos más cortos. El problema, sin embargo, es que esos bonos suelen ofrecer rendimientos muy inferiores a los que paga la deuda subordinada. Por lo tanto, en una liquidación provocada por una subida de los tipos en el mercado general, sus cupones no suelen ser lo suficientemente altos como para compensar las pérdidas sufridas en el precio del título.

Los bonos corporativos con vencimiento a cinco años han perdido alrededor de 2 puntos porcentuales de su valor nominal desde que comenzó la última caída a principios de febrero, según un índice ICE BofA. Los intereses que han devengado durante ese periodo sólo han cubierto una fracción de la caída.

Abundan los riesgos

Los tenedores de pagarés bancarios junior deben soportar riesgos que no preocupan demasiado a los tenedores de deuda senior. Los prestatarios que se hunden en problemas pueden saltarse los pagos de los cupones; el calendario exacto de amortización de los pagarés también puede no estar claro.

Sin embargo, el riesgo de quiebras bancarias importantes es menor ahora que históricamente, gracias a las nuevas normas que obligaron a los prestamistas a reforzar sus balances tras la crisis financiera mundial. El actual clima de subida de los tipos de interés también beneficia a los márgenes de intermediación de los bancos.

“Los balances de los emisores están en plena forma”, afirma Lieb.

Algunos analistas también se muestran más optimistas respecto a la deuda junior. Los estrategas de Barclays Plc (BCS) Soren Willemann y Chris Lau recortaron la semana pasada sus expectativas para los diferenciales de la deuda subordinada denominada en dólares y euros respecto a los bonos del Estado, y aumentaron su previsión de exceso de rentabilidad para las emisiones en dólares. Esperan que los bonos híbridos de bancos y empresas no financieras se beneficien a medida que la economía de la zona euro evite una recesión.

Y los estrategas de Bank of America Corp. (BAC) han puesto el ojo en las fuertes primas de la deuda de riesgo -que siguen superando ampliamente a las de los bonos senior- en medio de la persistente inflación y la incertidumbre sobre la política de los bancos centrales.

Los estrategas de Bank of America Barnaby Martin y Ioannis Angelakis escribieron el viernes en una nota a sus clientes: “Escóndanse del shock de los tipos sumergiéndose en el crédito de mayor beta”. “2022 demostró que cuando las tasas están subiendo, los colchones de diferenciales en el mercado de bonos corporativos adquieren un valor incalculable”.

Lea más en Bloomberg.com