Bloomberg — Los bonos de Totalplay Telecomunicaciones cayeron en territorio en dificultades al tiempo que los inversionistas sopesan si el proveedor de cable propiedad del multimillonario mexicano Ricardo Salinas está gastando demasiado para expandirse a medida que se acercan los pagos de la deuda.

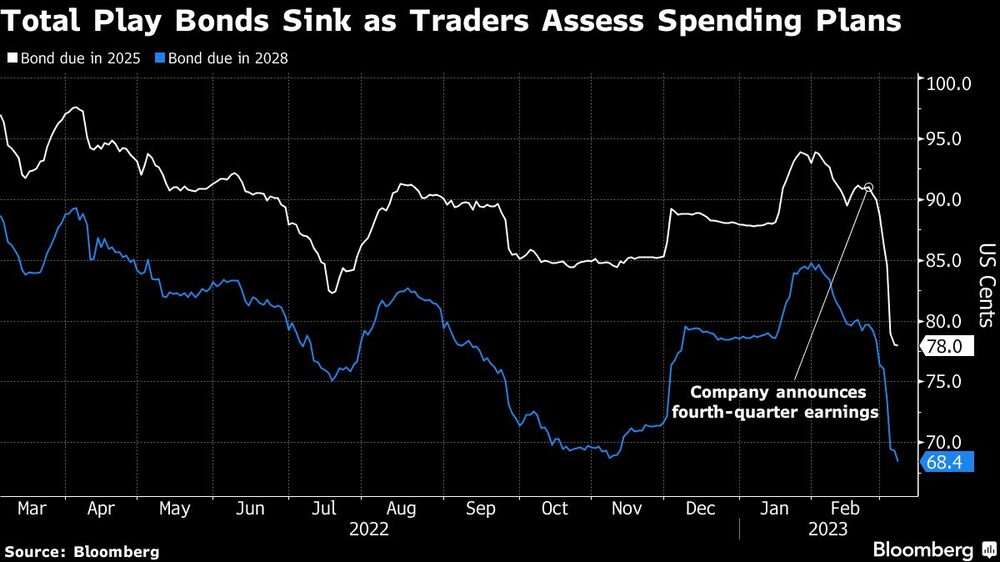

El rendimiento de los pagarés con vencimiento en 2025 aumentó el lunes por encima del 18% después de siete días consecutivos de venta, lo que hizo que el precio bajara 13 centavos a 78 centavos por dólar, según datos de Trace. Los bonos con vencimiento en 2028 se cotizan a alrededor de 69 centavos por dólar.

La liquidación —que ha causado a los inversionistas pérdidas del 12,7% desde que comenzó el 24 de febrero, el peor desempeño en América Latina— se suma a las crecientes preocupaciones sobre las empresas de Salinas. Su emisora, TV Azteca, incumplió el pago de US$400 millones en bonos en dólares en 2021, aunque continuó pagando su deuda local. La semana pasada, los tenedores de bonos de Azteca fueron notificados de que un juez mexicano había bloqueado temporalmente sus intentos de cobro de pagos, reportó Bloomberg.

Según datos compilados por Bloomberg, Salinas Pliego ha construido un patrimonio neto de alrededor de US$11.200 millones, principalmente a través de su conglomerado Grupo Elektra, al tiempo que controla Totalplay, así como empresas de seguridad y energía.

Un portavoz de la compañía dijo que que el desempeño de los bonos está vinculado al entorno de altas tasas de interés y calificó los resultados de Totalplay como “extraordinarios”.

“La reciente situación de los precios de los bonos responde exclusivamente a la decisión de la Fed de subir las tasas de interés”, escribió Rolando Villarreal-Soriano, director de Relaciones con Inversionistas de Grupo Salinas y Totalplay, en una respuesta por correo electrónico a Bloomberg. “Los bonos son extremadamente sensibles a estas decisiones, por lo que cuando las tasas de interés suben, el precio de los bonos a interés fijo baja”.

Aumenta gasto de capital

El desplome de los bonos comenzó después de que Totalplay informó sus resultados del cuarto trimestre el 23 de febrero. Si bien la compañía generó fuertes ingresos y márgenes, los analistas notaron que superó las estimaciones de gastos de capital para 2022 y 2023 que había establecido el trimestre anterior y no cumplió con su propia guía de consumo de efectivo.

Anunció que aumentaría el gasto de capital este año a un rango de entre 15.000 millones y 17.000 millones de pesos (US$830 millones a US$940 millones), desde un objetivo anterior de alrededor de US$550 millones. La compañía se fijó el objetivo de agregar 1 millón de suscriptores netos a su base actual de 4,3 millones al tiempo que compite con sus rivales Grupo Televisa y Megacable Holdings.

La analista de Barclays Megan Mcdonald, recomendó vender los bonos, argumentando que el consumo de efectivo era demasiado alto considerando que enfrenta una deuda de más de US$1.000 millones y otros pasivos a corto plazo.

Totalplay “necesitará demostrar que puede proporcionar una guía de flujo de efectivo y gasto de capital coherente y preciso, y ser transparente en términos de su estrategia comercial, para mejorar la percepción de los inversionistas y generar confianza en el mercado”, escribió McDonald en una nota del 1 de marzo.

El director financiero, Alejandro Rodríguez, dijo a los analistas en una llamada el 24 de febrero que la empresa retrasaría su expansión a nuevas ciudades y gastaría menos si no alcanza su objetivo de suscriptores. Rodríguez agregó que la compañía planeaba recaudar entre US$200 millones y US$300 millones de préstamos garantizados a través de un banco internacional para cubrir la mayoría de sus necesidades de refinanciamiento este año.

La pérdida de confianza en los prestatarios latinoamericanos también se ha sumado a los problemas de Totalplay. Una serie de incumplimientos de pago entre los prestamistas no bancarios mexicanos desde 2021 y el repentino colapso de Americanas SA de Brasil este año han agriado el estado de ánimo en los mercados crediticios, dejando a las empresas fuera del mercado y empujando a los inversionistas a ser más selectivos.

Si bien los resultados mostraron que el modelo comercial de la compañía está funcionando, el empeoramiento de las perspectivas para la deuda corporativa debería afectar los bonos, según Roger Horn, estratega sénior de SMBC Nikko Securities America en Nueva York.

“Se siente como si estuviéramos entrando en una crisis crediticia en América Latina”, dijo. “Entonces, cualquier problema, como las expectativas de flujo de efectivo libre, genera nerviosismo entre los inversionistas”.

Lea más en Bloomberg.com