En 2022, la mayoría de los inversores y banqueros centrales subestimaron hasta donde se elevaría la inflación. Ahora podrían estar subestimando hasta donde deberán subir las tasas de interés para aplacarla.

Pese a la mayor campaña de endurecimiento monetario en una generación la economía y los mercados de EE.UU. comenzaron con un ritmo sólido. El empleo subió, lo mismo que las ventas minoristas y los mercados bursátiles.

Junto con una inflación que está probando ser persistente y que sigue muy por encima del objetivo de la Fed, del 2% anual, forman una combinación para mayores tasas de interés.

“Hay muchas posibilidades de que la Reserva Federal haga más de lo que esperan los mercados”, dijo Bruce Kasman, economista jefe de JPMorgan Chase & Co (JPM).

El riesgo es que la restricción del crédito acabe afectando a la economía y desencadene una recesión, a medida que los consumidores agoten las reservas financieras que acumularon durante la pandemia. Son esos ahorros adicionales -el economista jefe de Moody Analytics, Mark Zandi, calcula que aún quedan US$1,6 billones- y un vibrante mercado laboral lo que ha permitido a los hogares capear la subida de precios y los costes de los préstamos.

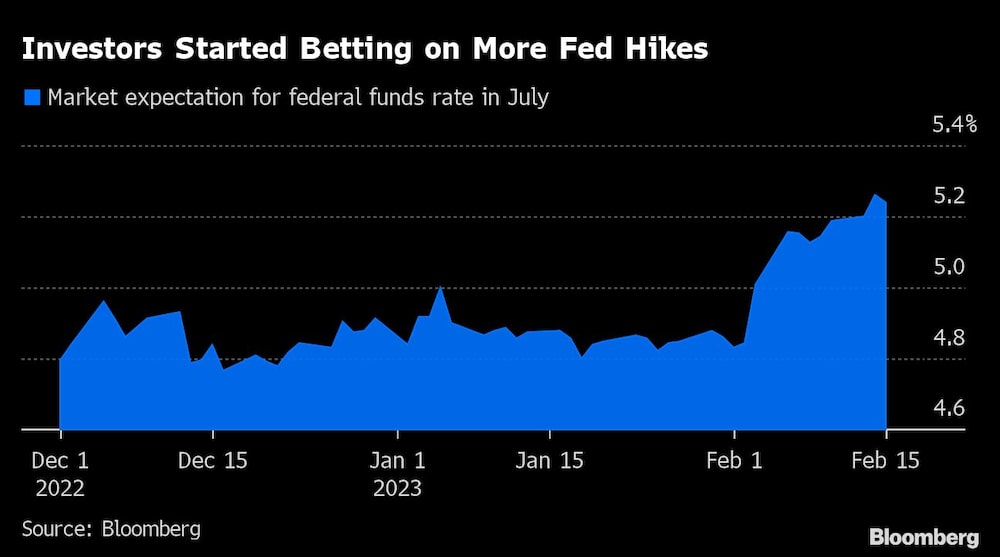

Los inversores ya están aumentando sus apuestas sobre hasta dónde subirá la Reserva Federal las tasas en este ciclo de endurecimiento. Ahora ven la tasa de fondos federales subiendo hasta el 5,2% en julio, según la negociación en los mercados monetarios estadounidenses. Esta cifra contrasta con el máximo del 4,9% percibido hace sólo dos semanas, y con el actual rango objetivo del banco central, entre el 4,5% y el 4,75%.

“Seguir preparados”

Los economistas están revisando al alza sus estimaciones de lo que se conoce como tasa terminal, es decir, el punto más alto al que llegará la Reserva Federal. El economista jefe de Deutsche Bank Securities, Matthew Luzzetti, elevó esta semana su previsión del 5,1% al 5,6%, citando un mercado laboral resistente, unas condiciones financieras más favorables y una inflación elevada.

Los responsables de la política monetaria de la Reserva Federal también se muestran más agresivos.

“Debemos estar preparados para seguir subiendo las tasas durante más tiempo del previsto, si es necesario para responder a los cambios en las perspectivas económicas o para contrarrestar cualquier relajación no deseada de las condiciones”, declaró el 14 de febrero Lorie Logan, Presidenta del Banco de la Reserva Federal de Dallas.

En su última ronda de previsiones de diciembre, los responsables de la Reserva Federal fijaron una tasa máxima del 5,1% para este año, según la mediana de sus predicciones. Los observadores de la Fed dijeron que no les sorprendería ver una cifra más alta cuando el banco central publique nuevas previsiones el mes que viene.

“Existen riesgos significativos de que probablemente sigan subiendo las tasas en las reuniones de junio y julio”, afirmó Blerina Uruci, economista jefe para EE.UU. de T. Rowe Price Associates. Suponiendo que la Reserva Federal también suba las tasas en marzo y mayo, como se espera en general, el rango objetivo se situaría entre el 5,5% y el 5,75%.

Ken Rogoff, ex economista jefe del Fondo Monetario Internacional, declaró esta semana a Bloomberg TV que no le sorprendería que acabaran en el 6% para reducir la inflación.

“Mucho mejor”

Sebastian Mallaby, miembro senior del Consejo de Relaciones Exteriores, se pregunta si la política puede desempeñar un papel a la hora de inclinar a la Fed a seguir adelante con las subidas este año en lugar de en 2024, cuando los estadounidenses votarán a un presidente.

“Si la Fed tiene que hacer algún ajuste, es mucho mejor no hacerlo en un año electoral”, dijo.

No todo el mundo está de acuerdo con la necesidad de subir los tipos. Ian Shepherdson, economista jefe de Pantheon Macroeconomics, atribuye parte de la fortaleza de la economía a principios de año a un clima invernal más cálido de lo normal, y argumenta que nuevas subidas podrían provocar una recesión innecesaria.

Sin embargo, no son sólo los sólidos datos de enero los que han puesto nerviosos a algunos economistas. También son las revisiones de los datos que sugieren que el mercado laboral y la inflación tenían más fuelle hacia finales de 2022 de lo que se pensaba.

“La inflación está empeorando”, afirmó el 14 de febrero Jason Furman, ex economista jefe de la Casa Blanca y profesor de la Universidad de Harvard, en un debate en la Brookings Institution, tras conocerse que los precios al consumo subieron un 0,5% el mes pasado, frente al 0,1% de diciembre.

Furman estima que la tasa de inflación subyacente se sitúa actualmente entre el 3,5% y el 4%. Aunque ha bajado significativamente desde hace seis meses, sigue estando muy por encima de lo que la Reserva Federal desea.

Temprano para relajarse

Powell ha declarado que el proceso desinflacionario ha comenzado, pero también ha advertido de que el camino de vuelta al objetivo de la Fed será largo y lleno de baches.

El presidente de la Fed se ha centrado en el mercado laboral como fuente de posibles presiones, argumentando que la demanda de trabajadores está superando a la oferta y que los salarios están subiendo demasiado rápido para ser coherentes con el objetivo de precios del 2% de la Fed.

Las nóminas han crecido una media de 356.000 al mes en los últimos tres meses -muy por encima de las aproximadamente 100.000 que Powell ha dicho que son coherentes con el equilibrio-, mientras que el desempleo ha caído a su nivel más bajo desde 1969.

Las empresas se han mostrado reacias a despedir trabajadores después de haber tenido tantas dificultades para dotarse de personal cuando la economía emergió de los confinamientos pandémicos. El mercado laboral también se enfrenta a tensiones estructurales a largo plazo, ya que cada vez se jubilan más trabajadores de la enorme generación del “baby boom”.

“Es muy pronto para decir que la Reserva Federal tiene motivos para relajarse”, afirmó Jens Nordvig, fundador de Exante Data.

--Con la colaboración de Augusta Saraiva y Catarina Saraiva.

Lea más en Bloomberg.com