Bloomberg — Cada vez más, los mercados están apostando por un giro de la política monetaria mundial en el segundo semestre, lo que hace más difícil que los bancos centrales acaben con la inflación definitivamente.

La subida de la renta fija registrada este año debido a que los comerciantes han apostado por un ajuste rápido de la política monetaria ha provocado una caída de la rentabilidad media a 2 años de 30 puntos básicos en el G-7, el mayor desplome en cinco semanas desde principios de 2012.

La diferencia entre las políticas monetarias de los bancos centrales, que pretenden continuar endureciendo su postura frente a la inflación, y las de los mercados, que confían en un giro en sus políticas, volvió a acentuarse durante la semana, aunque tres de los más importantes bancos centrales del mundo elevaron sus costes de financiación y volvieron a insistir en la posibilidad de hacerlo.

La Fed moderó sus subidas de los tipos de interés y admitió un descenso de la inflación, pero indicó que se necesitarán “un par de subidas más” para alcanzar unos niveles suficientemente ajustados. El BCE y el BoE avisaron igualmente de que todavía queda mucho por hacer en la lucha contra la inflación.

Los inversores alcistas vieron las cosas de manera diferente, celebrando las declaraciones del presidente de la Fed, Jerome Powell, de que el proceso de desinflación ha comenzado. Agradecieron especialmente la señal de que sus colegas tendrían que ajustar la política si la inflación baja más rápido de lo esperado, aunque dijo que ese no es su caso base.

“El mercado está jugando un poco a enfrentarse, con la esperanza de que puedan influir en la Reserva Federal para que recorte este año”, dijo Shana Sissel, fundadora y presidenta de Banrion Capital Management, con sede en Chicago.

Ella no ve que eso suceda, ya que los funcionarios de la Fed “quieren ver que la inflación baje a su objetivo del 2% y permanezca allí, durante unos meses, antes de siquiera considerar algo así”, dijo Sissel a Bloomberg Radio.

De manera similar, los operadores ignoraron las advertencias del BoE y el BCE esta semana y, en cambio, actuaron ante las señales de debilitamiento económico que, según ellos, forzarán una pausa y luego girarán hacia los recortes de las tasas de interés.

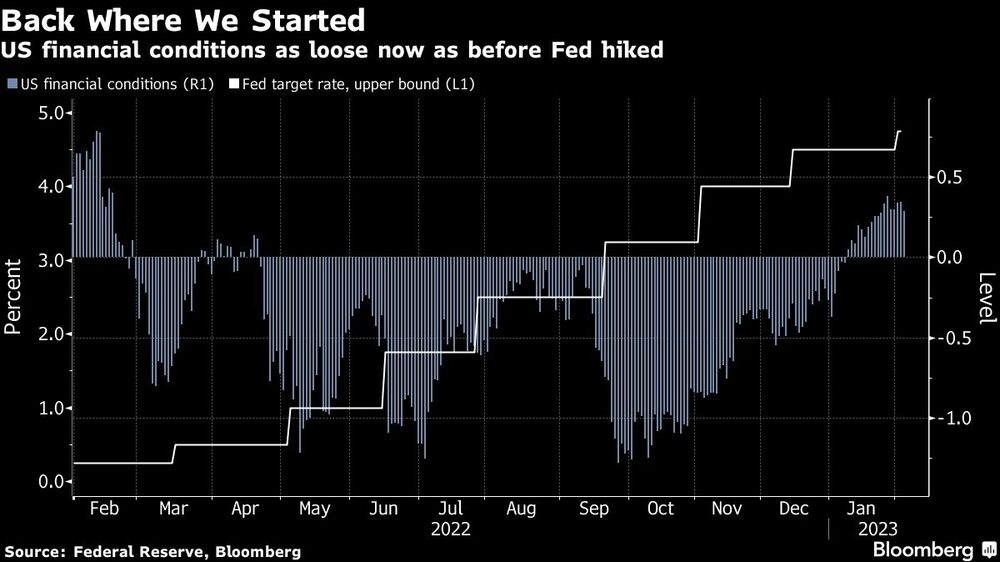

La disonancia entre el banco central y el mercado es más que una simple guerra de palabras. Las apuestas alcistas en un cambio hacia recortes de tasas pueden, de hecho, significar que los políticos se ven obligados a mantener las tasas en niveles más altos durante más tiempo para lograr el ajuste que los inversores ahora están socavando activamente.

Tres funcionarios del Fondo Monetario Internacional advirtieron en una publicación de blog esta semana que los bancos centrales necesitaban hacer retroceder a los mercados y “permanecer resueltos” sin aflojar prematuramente o correr el riesgo de un fuerte resurgimiento de la inflación a medida que repunta la actividad.

Aun así, algunos en los mercados están convencidos de que tienen razón.

“Los bancos centrales están hablando con dureza: ‘más alto por más tiempo, el trabajo no está hecho’, pero una vez que las economías comiencen a colapsar debido a la velocidad y la magnitud de su endurecimiento anterior, el mercado pondrá precio a las políticas recesivas independientemente del nivel de inflación” dijo Kellie Wood, administradora de dinero de renta fija en Schroders Plc en Sydney.

“El mercado de bonos ha acertado en este ciclo y creo que volverá a hacerlo bien en el camino a la baja”, dijo.

Otros tienen su dinero en los banqueros centrales para ganar el día. El fundador de Bridgewater Associates, Ray Dalio, dijo que los inversionistas deberían creerle a Powell y a la Fed, calificándola como “una de las apuestas más fáciles y seguras” de que no verá la relajación que esperan los mercados.

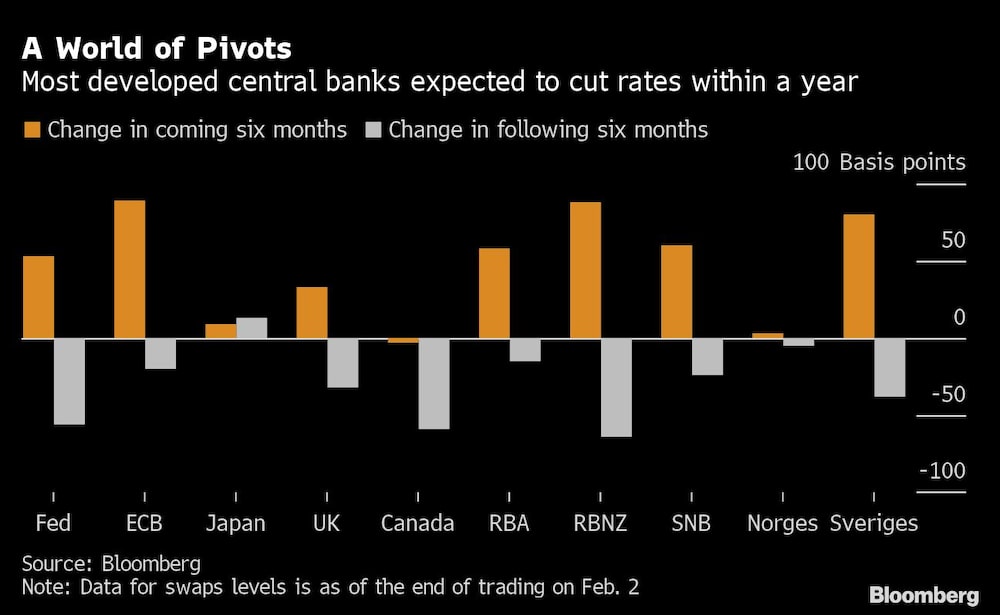

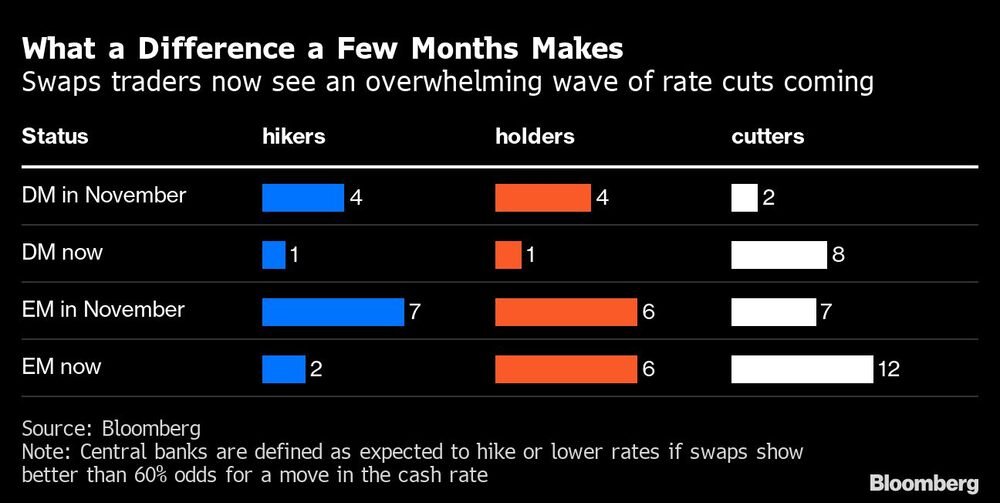

Los operadores de tasas han cambiado drásticamente su perspectiva en los últimos tres meses sobre lo que harán los bancos centrales, especialmente para los mercados desarrollados.

Hace tres meses, los contratos de swaps indexados a un día mostraban que los operadores esperaban que cuatro bancos centrales de países desarrollados subieran los tipos y sólo dos los bajaran en la segunda mitad del próximo año, mientras que el pronóstico era de ocho bajadas y una única subida de 10 puntos básicos en Japón, según los datos de swaps al cierre de las operaciones del jueves.

El panorama de 20 mercados emergentes clave se dividió en noviembre: se esperaba que siete aumentaran los costos de endeudamiento y siete los redujeran. Ahora, 12 se ven reduciendo las tasas y se espera que dos aumenten.

El movimiento de los inversores está aumentando las apuestas en un enfrentamiento dramático con los banqueros centrales mundiales, lo que genera dudas sobre si los funcionarios deberían retroceder y cómo.

“La relación para mí se siente un poco como si la Fed y las personas que hacen la política monetaria estuvieran influenciadas de muchas maneras por el mercado y no quisieran alterar el mercado y ver una venta masiva”, dijo Sissel. Eso es preocupante “porque ese no es su trabajo”.

Un informe de Deutsche Bank AG esta semana tenía un poco de cada lado para aquellos que buscan precedentes en el pasado.

Sugería que un giro hacia los recortes “podría llegar antes de lo que muchos creen”, dijo el estratega Henry Allen sobre la Fed. “Una reversión bastante rápida no sería inusual según los estándares históricos, particularmente si ocurre una recesión”.

La Fed dejó de subir en 2018, solo para revertir el rumbo siete meses después. El BCE tardó solo cuatro meses desde su aumento final de 2011 antes de recortar.

Pero el panorama de la inflación actual es diferente. La Fed no ha comenzado a reducir las tasas desde la década de 1980 con el índice de precios al consumidor, excluyendo alimentos y energía por encima del 3%, mientras que los últimos tres ciclos de recorte del BCE comenzaron con el IPC subyacente por debajo del 2%.

“Está claro que todavía tenemos un camino por recorrer en el frente de la inflación antes de que cualquiera de los bancos centrales esté en un punto en el que históricamente han recortado las tasas”, dijo Allen. “Y ambos son conscientes de la experiencia de la década de 1970, cuando la inflación volvió después de que los formuladores de políticas se relajaran demasiado rápido”.

Con la asistencia de Bryan Curtis.