Bloomberg — Los inversores bursátiles que esperan un respiro tras un 2022 brutalmente volátil tienen a la historia -y a los operadores de opciones- de su lado.

Con una desaceleración de la inflación que refuerza la especulación de que la Reserva Federal se acerca al final de sus subidas de tipos de interés, los operadores de derivados de renta variable esperan un respiro de la agitación que recorrió los mercados el año pasado. Esto ha hecho que la denominada curva de volatilidad -un gráfico que muestra las expectativas sobre la gravedad de las oscilaciones de los precios en los próximos meses- sea más baja en todos los puntos que hace un año.

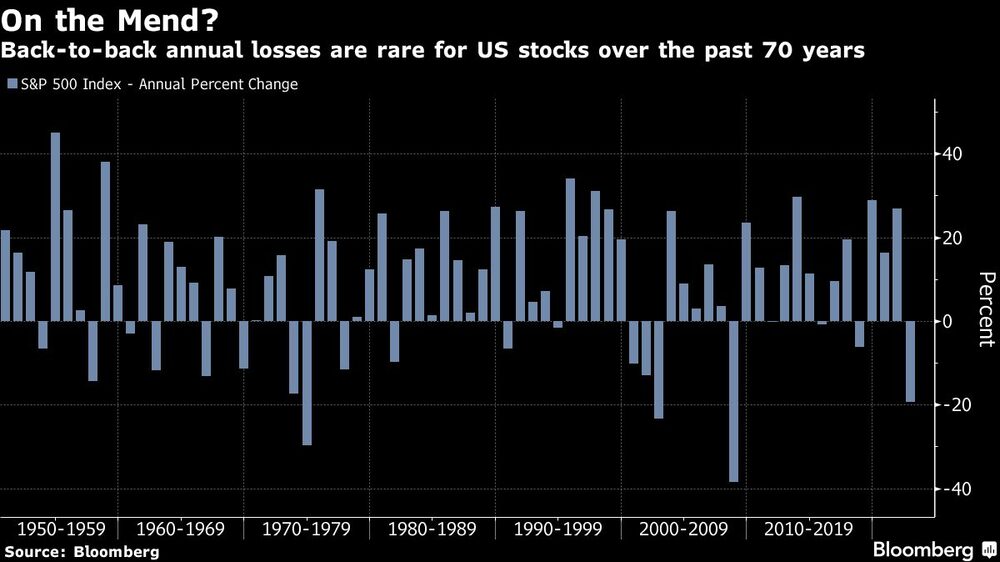

Otros datos históricos también sugieren que el optimismo de las dos últimas semanas no está fuera de lugar. Entre ellos: solo ha habido dos caídas anuales consecutivas del mercado bursátil desde 1950, durante la recesión de principios de los 70 y tras el estallido de la burbuja de las puntocom a principios de este siglo, que duró tres años. No se espera nada parecido para 2023, al menos entre los escenarios básicos de la mayoría de los estrategas de Wall Street.

“Con lo malo que fue el año pasado, hay tantas malas noticias que probablemente ya estén descontadas en los mercados”, dijo Ryan Detrick, estratega jefe de mercado de Carson Group. Cree que EE.UU. puede evitar una recesión, lo que supondría un “importante catalizador positivo” para las acciones. “Estamos viendo pasos en la dirección correcta con la inflación. Esa es la clave de todo el rompecabezas”.

Por supuesto, los inversores no deberían esperar una navegación completamente tranquila a partir de aquí. De hecho, el mes de enero que sigue a una caída anual de dos dígitos ha sido históricamente un mes duro para el índice S&P 500.

Aun así, el S&P 500 subió un 2,7% la semana pasada y supera el 4% en el año. El jueves, el Departamento de Trabajo informó de que el índice de precios al consumo cayó en diciembre con respecto al mes anterior y registró su menor incremento anual desde octubre de 2021. Se consideró que los datos daban a los funcionarios de la Fed espacio para reducir aún más el ritmo de los aumentos de tasas en la reunión de febrero.

Estas ganancias bursátiles son una buena noticia para los alcistas después de que el S&P 500 registrara una pérdida de más del 19% en 2022, el peor resultado desde la crisis financiera de 2008. La buena noticia es que estos años de caídas suelen ir seguidos de un repunte: El S&P 500 se ha recuperado de ellos una media del 15% en los 12 meses siguientes, según datos desde 1950 recopilados por Carson Group.

Emmanuel Cau, estratega de Barclays Plc, afirma que los mercados pueden tener buenas razones para ver el vaso medio lleno en lo que respecta a la inflación y descartar la retórica de “halcones” de los bancos centrales.

Sin embargo, todavía hay motivos para que persista la ansiedad entre los inversores en bolsa, que retiraron 2.600 millones de dólares de los fondos de renta variable de EE.UU. en la semana hasta el 11 de enero, según una nota de Citigroup Inc. que cita datos de EPFR Global.

Es posible que la Reserva Federal acabe desafiando las expectativas del mercado. Por ejemplo, los funcionarios están indicando que los operadores se equivocan al anticipar recortes de los tipos de interés a finales de este año. Además, la última ronda de informes de beneficios empresariales está empezando a publicarse y conlleva sus propios riesgos.

Los escépticos sobre la sostenibilidad de las ganancias de enero también pueden recurrir a sus propios precedentes. En las cuatro ocasiones en que los mercados han registrado descensos de dos dígitos en un año desde principios de siglo, las acciones han caído tres veces en el primer mes del año siguiente.

Pero de momento, los operadores no esperan grandes sobresaltos. Los dos principales informes económicos del mes -las cifras de empleo y el índice de precios al consumo- ya se han publicado y han mostrado que el crecimiento sigue manteniéndose y que la inflación está remitiendo.

El índice Cboe VIX -un indicador de las oscilaciones de precios previstas en el S&P 500 que normalmente se mueve en dirección contraria al índice- terminó la semana pasada en torno a 18, el nivel más bajo desde el pasado mes de enero.

Los inversores institucionales han estado cubriendo sus apuestas cortas en renta variable en las últimas semanas y a principios de este mes aumentaron su posición larga neta hasta la más alta desde mayo de 2022, según muestra el análisis de Ned Davis Research de los datos de la CFTC.

“Si hay una recesión en la que dura unos dos trimestres, para cuando lleguemos a la segunda mitad del año, los mercados deberían estar poniendo en precio una recuperación”, dijo Ed Clissold, estratega jefe de Estados Unidos en Ned Davis Research. “Si los datos de inflación siguen siendo favorables y los beneficios son bastante buenos, se podría argumentar que los fondos de cobertura seguirán cubriendo sus posiciones cortas, lo que sería un buen combustible para que continuara la subida”.

Lea más en Bloomberg.com