Bloomberg — La compañía de contabilidad que varias grandes empresas cripto, entre ellos Binance, contrataron para que analizara los activos que mantenían en reserva, Mazars Group, ha suspendido este tipo de trabajo para clientes de la industria, un nuevo golpe mientras buscan aumentar la confianza tras el colapso de FTX.

La firma, con sede en Francia, dijo que tomó la decisión porque hay indicadores de que los mercados no se han tranquilizado con los reportes de “pruebas de reservas” que publicó hasta ahora.

La empresa también estaba preocupada por el escrutinio de los medios, dijo en un correo. Un vocero de Mazars dijo que la suspensión se limita a los reportes de prueba de reservas, citando “preocupaciones sobre la manera en que estos reportes son entendidos por el público”.

“Mazars ha indicado que pausará temporalmente su trabajo con todos sus clientes de criptomonedas a nivel mundial”, dijo un portavoz de Binance en una declaración a Bloomberg News el viernes. “Desafortunadamente, esto significa que no podremos trabajar con Mazars por el momento”.

La decisión es un revés para una industria que ha estado tratando de reforzar su credibilidad ante los inversores tras el colapso de la criptobolsa FTX, acusada de malversar los fondos de los clientes. Los auditores se han enfrentado a una reacción similar en las últimas semanas, dado que la propia FTX había contratado dichos servicios antes de su colapso, que aparentemente no detectaron ninguna señal de advertencia.

Mazars, con sede en París, ha estado a la vanguardia de la fiebre de la industria de las criptomonedas por realizar informes de prueba de reservas para empresas como Binance y otras grandes bolsas, incluidas Crypto.com y Kucoin. Portavoces de Crypto.com y KuCoin declararon que estarían abiertos a colaborar con otras empresas de auditoría. El sitio web que alberga los informes de Mazars para clientes de criptomonedas está actualmente inactivo.

Imagen incompleta

Los informes de prueba de reservas se han enfrentado al escrutinio, ya que no son comparables a una auditoría completa, en el sentido de que sólo muestran los activos de una empresa, no sus pasivos, y en su lugar sirven como instantáneas en el tiempo que dicen que la información proporcionada por los clientes comprueba ampliamente.

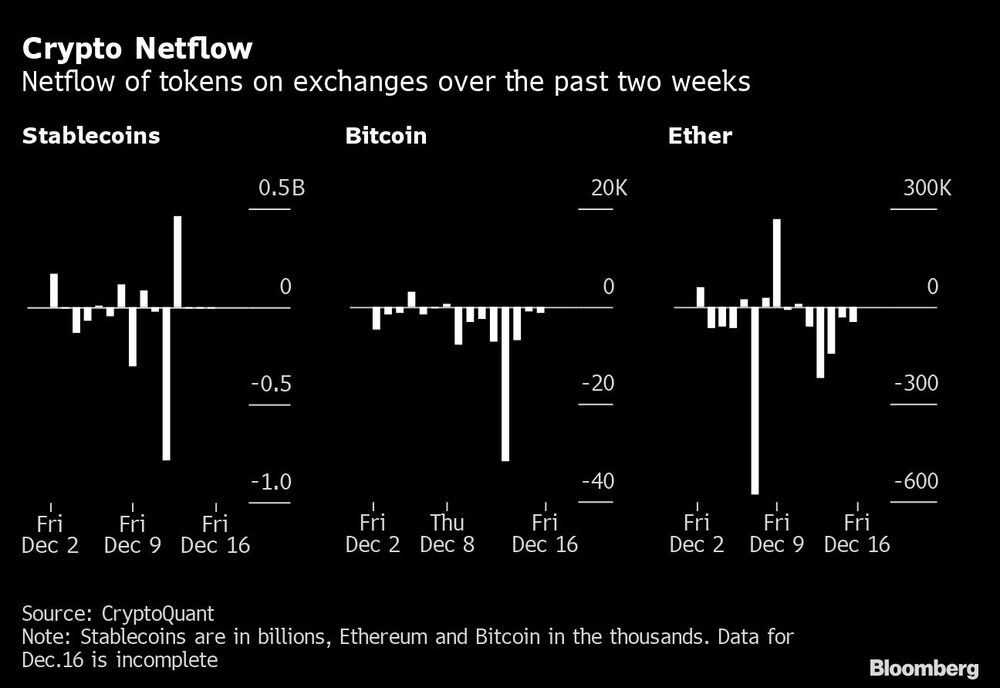

Estas revelaciones no han logrado calmar a los inversores, y muchos han optado por retirar sus tokens de las bolsas por temor a nuevas implosiones. En las últimas dos semanas, se han retirado de las bolsas centralizadas US$554 millones netos en stablecoins y más de US$2.000 millones en bitcoin (XBT) y ether (XET), según datos de CryptoQuant, aunque esta cifra se ha estabilizado en gran medida en comparación con las retiradas masivas que se produjeron cuando FTX se derrumbó a principios de noviembre.

“No está claro hasta dónde puede llegar el contagio de solvencia, y la prueba de reservas no es lo mismo que la prueba de solvencia”, dijo Simon Taylor, jefe de estrategia y contenido de la startup de criptomonedas Sardine. “El problema con FTX era que, si bien tenía reservas, esas reservas estaban masivamente sobrevaloradas en relación con su riesgo en un escenario de corrida bancaria”.

El portavoz de Binance dijo que el exchange está explorando cómo podría proporcionar transparencia adicional sobre sus reservas en los próximos meses.

El sector de las criptomonedas lleva mucho tiempo adoleciendo de una falta de normas de auditoría establecidas, cuyas consecuencias han quedado al descubierto con el reciente desmantelamiento de FTX. El cofundador y ex CEO de la bolsa, Sam Bankman-Fried, fue detenido esta semana en las Bahamas y se enfrenta a cargos civiles y penales en Estados Unidos por fraude electrónico, entre otras acusaciones.

John J. Ray, nuevo CEO de FTX, declaró el martes ante los legisladores estadounidenses que la desaparecida bolsa había utilizado el programa de contabilidad QuickBooks para intentar llevar un control de sus finanzas, un sistema que, según él, era totalmente inadecuado para una empresa de su tamaño.

FTX había contratado previamente los servicios de auditoría de Armanino LLP y Prager Metis CPAs LLC. Ray dijo que FTX aún tenía que revisar la reciente auditoría de Armanino de los libros de la empresa, y añadió: “Tenemos que examinar los libros y registros y las auditorías en sí y ver hasta qué punto fueron exhaustivas para ver si la auditoría habría detectado algo que nosotros veamos. Desde luego, vamos a examinar las declaraciones de partes vinculadas que figuran en esas auditorías, si hay notas a pie de página o excepciones”.

¿Miedo a las criptomonedas?

Muchas empresas de criptomonedas han argumentado que han tenido dificultades para que los auditores de la parte superior de la cadena alimentaria echen un vistazo más profundo a sus libros, debido en parte a la mala imagen de la industria como vector de blanqueo de dinero y otros comportamientos fraudulentos. Varias empresas se han comprometido a publicar auditorías completas a su debido tiempo, entre ellas Binance.

“Muchas empresas de auditoría tienen miedo de trabajar con empresas de criptomonedas”, dijo el CEO de Binance, Changpeng “CZ” Zhao, en una entrevista el jueves en CNBC. Cuando se le preguntó por qué Binance no ha contratado a un auditor Big Four - un apodo que se refiere a las mayores empresas de contabilidad PwC, Deloitte, EY y KPMG - Zhao añadió que tales empresas “ni siquiera saben cómo auditar cripto intercambios.”

Las cuatro firmas declinaron o no respondieron a las solicitudes de Bloomberg News para ser entrevistadas.

Los críticos han señalado que, si bien puede ser difícil, no es imposible para las empresas de criptomoneda asegurar auditorías completas. Coinbase (COIN), la bolsa estadounidense que cotiza en bolsa, trabaja con Deloitte para sus estados auditados anuales.

“En los últimos años, hemos visto a más auditores desarrollar su práctica para atender los desafíos únicos a los que se enfrentan las empresas de criptomonedas”, dijo Maya Zehavi, un inversor ángel en criptomonedas. “Es una pena que las normas comerciales ofuscadas que se han convertido en el estándar para los intercambios en el extranjero arruinen el acceso de las criptoempresas legítimas para obtener una auditoría profesional”.

Otros han lamentado una falta de experiencia entre los auditores de primer nivel sobre cómo analizar las transacciones de blockchain y los criptoactivos. Jean-Marie Mognetti, CEO de la firma de gestión de criptoactivos CoinShares, describió varias dificultades para conseguir una auditoría de 2017 de sus libros por Deloitte sobre la línea.

“Siempre ha sido difícil para ellos ponerse al día, porque las personas que tienen internamente realmente no tienen las habilidades”, dijo Mognetti en una entrevista. El proceso requirió una cantidad significativa de formación por parte de CoinShares para enseñar a los auditores de Deloitte cómo examinar adecuadamente los libros de una empresa de criptomonedas, dijo, y el informe se pasó luego a numerosos socios en el extranjero por preocupación por la reputación de la empresa.

Al año siguiente, el equipo de Deloitte a cargo de CoinShares como cliente fue sustituido por nuevo personal, lo que significaba que CoinShares tendría que empezar la formación de nuevo, dijo Mognetti. CoinShares trabaja ahora con Grant Thornton para su auditoría anual. Un portavoz de Deloitte declinó hacer comentarios sobre las declaraciones de Mognetti.

Mejor que nada

En última instancia, se mantiene el consenso de que los informes de prueba de reservas son insuficientes, incluso como paso intermedio para las empresas de criptomonedas deseosas de mostrar su salud financiera.

“Si, por ejemplo, hay diferentes partes que tienen reclamaciones sobre estos activos, eso no necesariamente podría salir a través de un informe de prueba de reservas, y del mismo modo que no se vería en el entorno de control interno de estas empresas”, dijo Esther Mallowah, jefe de política de tecnología en el ICAEW, un organismo profesional mundial de contadores públicos. “Es un comienzo, y es mejor que nada, pero no creo que ofrezcan la imagen completa que necesitan los inversores”.

Un informe publicado el jueves por el grupo del sector UK Finance incluía sugerencias de que, como primer paso, se debería exigir a las criptoempresas que cumplieran las normas locales de contabilidad y auditoría establecidas en las denominadas normas sobre activos de clientes, que se reforzaron tras la crisis financiera de 2008. “Esto proporcionaría un marco para la identificación de los activos de los clientes, la segregación y la salvaguarda, la conciliación y el registro y la titularidad legal”, dijo el grupo.

--Con la colaboración de Anna Irrera, Sidhartha Shukla y Philip Lagerkranser.

Lea más en Bloomberg.com