Bloomberg Opinión — La Reserva Federal acaba de recibir malas noticias sobre el sector de los servicios, uno de los últimos reductos de la obstinada inflación en Estados Unidos. Eso está alimentando la especulación de que las alzas de las tasas de interés pueden tener todavía un recorrido, y a los mercados no les está gustando.

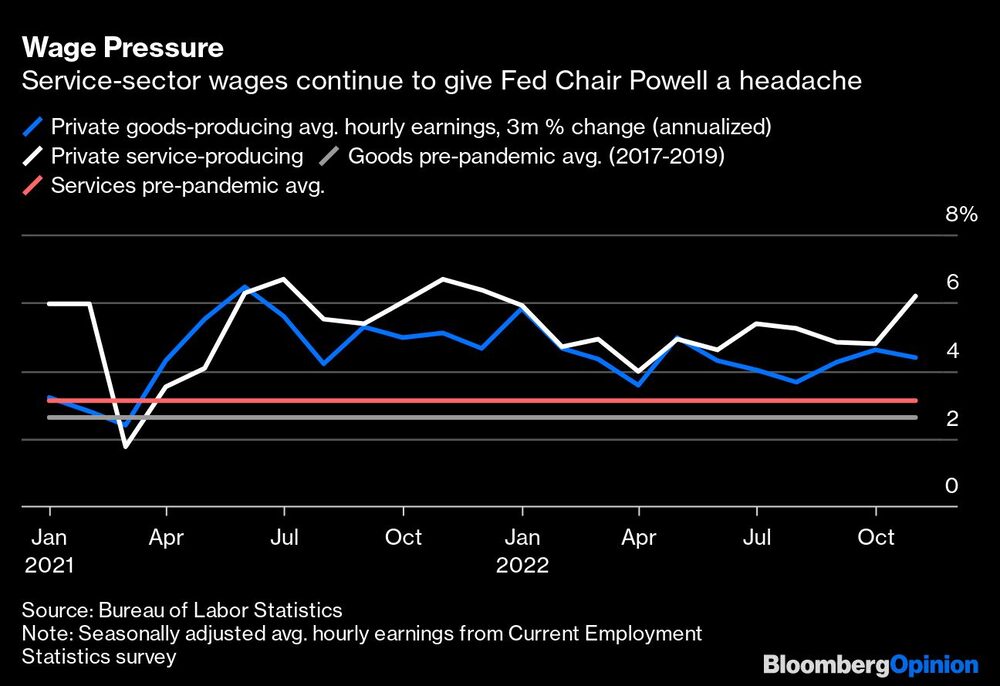

Es comprensible. El viernes, un informe del Departamento de Trabajo mostró que los ingresos medios por hora en los empleos del sector privado que prestan servicios aumentaron un 0,6% en noviembre con respecto al mes anterior, el ritmo más rápido desde octubre de 2021. Anualizando los últimos tres meses de datos, las cifras sugieren una tasa de tendencia de la inflación de los salarios de los servicios de alrededor del 6,2%, demasiado alta para la Fed, que probablemente ve la tasa sostenible no inflacionaria sentada en algún lugar por debajo del 3,5%. Los ingresos globales por hora aumentan un poco menos, ayudados por los sectores de producción de bienes, y el crecimiento de las nóminas no agrícolas se redujo ligeramente hasta los 263.000 puestos de trabajo en noviembre. Pero los empleos en el sector de los servicios son fundamentales.

¿Por qué poner el foco ahí? Tal y como expuso el presidente de la Fed, Jerome Powell, en su discurso de esta semana, el sector de los servicios es probablemente la pieza más molesta del rompecabezas inflacionista estadounidense. Los problemas de la cadena de suministro que probablemente iniciaron todo el lío han mostrado fuertes signos de enderezarse, y los precios de muchos bienes y productos básicos han estado cayendo. Las mediciones prospectivas de los alquileres de la vivienda, otro factor clave de la mayor inflación de los últimos 40 años, también apuntan a la moderación. Pero las otras categorías de servicios básicos siguen desafiando a la Fed, y los salarios son probablemente una parte importante de ello. Así lo expresó Powell en su discurso del miércoles en la Brookings Institution:

Esta puede ser la categoría más importante para entender la futura evolución de la inflación subyacente. Dado que los salarios constituyen el mayor coste de la prestación de estos servicios, el mercado laboral es la clave para entender la inflación en esta categoría.

Hay un elemento perverso en el hecho de celebrar un crecimiento salarial más débil, que generalmente se asocia con un mercado laboral blando y un mayor desempleo. La idea de la transmisión de los precios de los salarios tiene muchos escépticos que señalan, con razón, que el actual brote de inflación no fue causado por un mercado laboral tenso. De hecho, las décadas que precedieron a la pandemia de Covid-19 dieron lugar a muchas críticas inteligentes de la otrora célebre Curva de Phillips, el modelo económico que durante mucho tiempo ha sustentado la idea de un vínculo entre la inflación y un desempleo demasiado bajo.

Pero la economía de finales de la pandemia fue única respecto a décadas anteriores por la extrema escasez de mano de obra que creó, y es lógico sospechar que, por ejemplo, habría una línea directa entre el rápido aumento de los salarios de los barberos y el costo de un corte de pelo, o los ingresos de los trabajadores de los hoteles y el precio de unas vacaciones. Powell parece pensar lo mismo, a juzgar por su discurso del miércoles. En el caso de los datos de este mes, los aumentos salariales en el sector de los servicios parecían tener una base bastante amplia, incluyendo saltos en el comercio minorista, los servicios profesionales y un repunte en los servicios de salud y educación, que recientemente habían estado mostrando signos de enfriamiento en los mismos datos.

Como siempre, es importante tomar los datos del viernes con un grano de sal. El índice S&P 500 bajó un 1,1%, y la rentabilidad de los bonos del Tesoro a 10 años subió 9 puntos básicos, hasta el 3,59%, pero los mercados se están recuperando de un noviembre por lo demás eufórico. En última instancia, podría hacer falta algo más que este informe para cambiar el estado de ánimo del mercado, y el próximo gran catalizador podría no llegar hasta que se publique el índice de precios al consumo el 13 de diciembre. Es sólo un mes de datos del mercado laboral, y la Fed tiende a favorecer el índice de costes de empleo del Departamento de Trabajo para una amplia evaluación de la imagen de la compensación que se ajusta a los efectos de la composición. (La próxima actualización de ese indicador no se publicará hasta finales de enero del año que viene, justo antes de la primera decisión de tipos de la Fed de 2023).

El rastro de los datos también está plagado de algunas señales de esperanza. Hace apenas un día, el Departamento de Comercio informó de que el deflactor de los gastos de consumo personal básicos (el indicador de inflación preferido por la Fed) subió un 0,2% relativamente apagado en octubre, incluyendo un razonable aumento del 0,3% en los servicios, excluyendo la vivienda y la energía. Pero con el compromiso de la Reserva Federal de evitar que la inflación se consolide, es probable que los responsables de la política monetaria se equivoquen al hacer demasiado en lugar de demasiado poco. Cada vez que obtienen un dato como los aumentos salariales, sólo refuerza su voluntad de mantener el rumbo.

Esta nota no refleja necesariamente la opinión del consejo editorial o de Bloomberg LP y sus propietarios.