Bloomberg — Wall Street está encontrando una razón para seguir invirtiendo en el mercado de bonos, incluso con una Reserva Federal que todavía está lejos de declarar la victoria en su guerra contra la inflación.

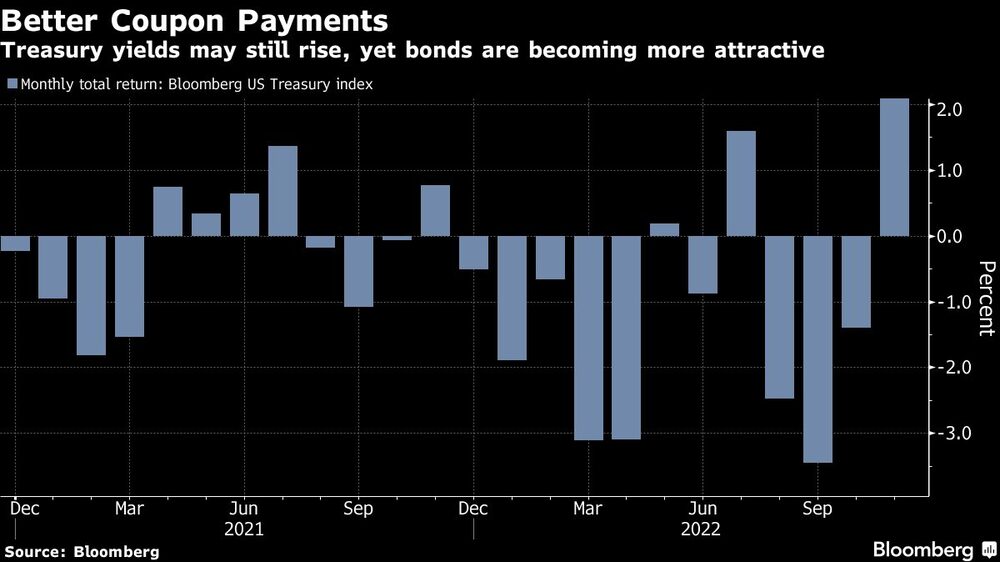

La venta de bonos, que supuso un récord de pérdidas para los inversores durante los primeros 10 meses del año, también puso fin a una era de pagos de intereses mínimos en los bonos del Tesoro, al elevar los rendimientos a su nivel más alto en más de una década.

Esos pagos de cupones, que ahora superan el 4% en los bonos a 2 y 10 años emitidos recientemente, han llegado a ser lo suficientemente grandes como para atraer a los compradores y se considera que proporcionan un amortiguador contra futuras caídas de precios. La resistencia de la economía también refuerza los argumentos: Si la Reserva Federal tiene que endurecer tanto la política monetaria que desencadene una recesión, es probable que los bonos del Tesoro se recuperen cuando los inversores busquen un lugar donde esconderse.

“El cupón se está convirtiendo en una fuente de rentabilidad más significativa”, afirma Jack McIntyre, gestor de carteras de Brandywine Global Investment Management. “La matemática de los bonos se está convirtiendo en un viento de cola”.

El mercado de bonos ganó apoyo el miércoles cuando el presidente de la Fed, Jerome Powell, indicó que el banco central probablemente reducirá el ritmo de sus subidas de tipos en la reunión del 13 y 14 de diciembre.

Los comentarios añadieron combustible a un repunte que comenzó a principios de noviembre después de que la tasa de inflación de los precios al consumidor se ralentizara. Esto hizo que el índice Bloomberg de bonos del Tesoro ganara más de un 2% en el mes, el primer avance desde julio y el mayor desde marzo de 2020, cuando el inicio de la pandemia del virus Covid en EE.UU. provocó una carrera hacia los activos más seguros.

La moderación de Powell de su tono de halcón impulsó la demanda de los inversores que buscaban fijar los niveles actuales de rendimiento o cerrar las apuestas cortas contra los bonos.

Las compras continuas hicieron que los rendimientos del Tesoro a dos años pasaran del 4,55% del miércoles al 4,18% a primera hora del viernes, antes de que los rendimientos subieran tras un informe de empleo de noviembre más fuerte de lo esperado. Más allá de la curva, los rendimientos a 5 y 10 años siguieron bajando y se mantienen en los niveles más bajos desde septiembre.

El aumento de los rendimientos del Tesoro tras el informe sobre el empleo ha desaparecido en gran medida

McIntyre advirtió que la volatilidad del mercado podría no haber terminado, ya que las señales de una inflación persistentemente alta podrían limitar la escala de futuros repuntes o hacer que los rendimientos vuelvan a subir.

“Si bien la inflación está bajando, tiene un largo camino por recorrer”, dijo. “No sabemos cuándo y si necesitamos una recesión significativa para lograrlo”.

Pero la reacción del viernes ante el todavía rápido crecimiento del empleo y de los salarios muestra el apoyo subyacente que el mercado ha obtenido de la subida de los tipos en el último año. Eso ha hecho subir constantemente los pagos de los cupones de los bonos que el Departamento del Tesoro vende en subasta.

“La tendencia al alza de los tipos no va a desaparecer de la noche a la mañana”, afirma Kathryn Kaminski, estratega jefe de investigación y gestora de carteras de AlphaSimplex Group, cuyo fondo de inversión público es netamente corto de renta fija y ha subido más del 34% este año. “Pero hemos visto que la volatilidad ha aumentado continuamente a lo largo del año. Así que la fuerza relativa de la señal bajista en relación con la volatilidad se ha vuelto menos fuerte.”

Además, ha habido señales adicionales de debilitamiento del crecimiento y de relajación de las presiones inflacionistas. El indicador de los precios al consumo, objetivo de la Reserva Federal, subió en octubre a un ritmo más lento de lo previsto, según un informe publicado el jueves.

La semana que viene, los inversores estarán atentos a los datos sobre la economía de los servicios, los precios de producción y las expectativas de inflación, en busca de nuevos indicios de cómo está afectando la subida de tipos a la economía. Los responsables de la política monetaria de la Fed no hablarán antes de la reunión de mediados de diciembre, en la que el banco central actualizará sus proyecciones económicas.

Las expectativas de que el endurecimiento de la política monetaria ralentice la economía han llevado a los bonos de más larga duración a obtener las mayores ganancias desde principios de noviembre, y los rendimientos a 30 años volvieron a caer el viernes. Pero los títulos a corto plazo también han avanzado durante el último mes, lo que pone de manifiesto el atractivo de los pagos de cupones más elevados para los inversores que buscan obtener una rentabilidad hasta su vencimiento.

“Escuchamos que los asesores del sector minorista están contentos de colocar a sus clientes en una inversión con un rendimiento del 4% durante los próximos dos años”, dijo Scott Solomon, gestor de cartera asociado de T. Rowe Price.