Bloomberg — En consonancia con las potentes pautas del mercado que han permanecido a lo largo de los últimos setenta años, Wall Street, en una ocasión, lo ha visto venir, con las elecciones de medio término firmemente atrás, este mes el índice S&P 500 ha gozado oportunamente de un alza nuevamente, aun teniendo en cuenta que el índice registró mayor número de días en rojo que en verde.

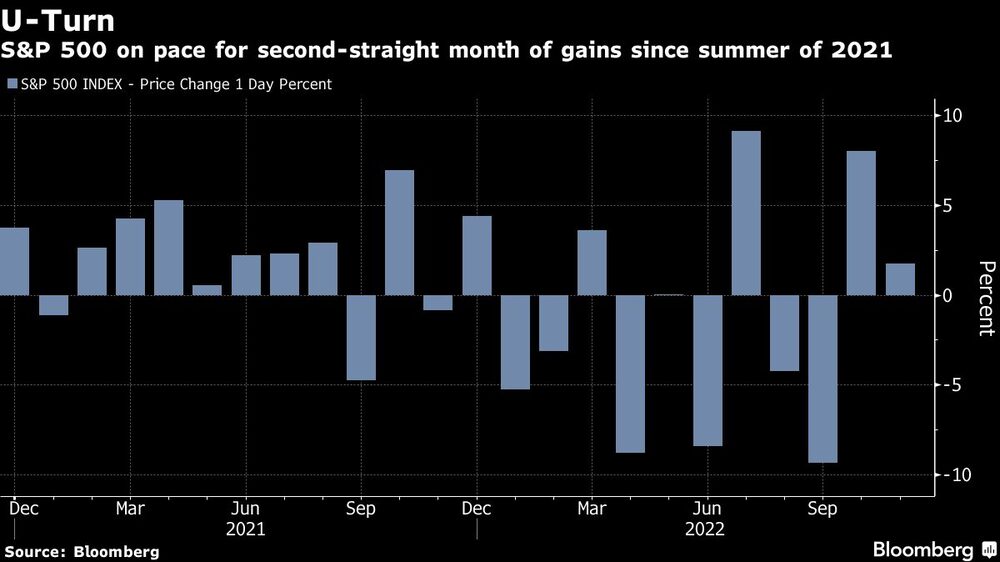

Mientras que un mayor número de comerciantes acepta la campaña de endurecimiento de la política monetaria de la Fed, el índice de referencia de la renta variable está en vías de obtener dos ascensos mensuales seguidos por vez primera desde el pasado verano de 2021. Si el rebote perdura durante diciembre, el S&P 500 acabaría un año por lo demás muy duro para los administradores de dinero a nivel global, y con su mejor serie de avances trimestrales desde el retorno pandémico de 2020.

Aunque las mini subidas son comunes en los mercados a la baja, el ascenso puede ser un disparate para los pesimistas, teniendo en cuenta la amenaza del presidente de la Reserva Federal, Jerome Powell, de continuar con su política monetaria restrictiva en el 2023, aunque el peligro de recesión es cada vez mayor. Entretanto, las previsiones sobre los márgenes de las empresas se están ensombreciendo y el riesgo de inflación sigue siendo grande. Sin embargo, las acciones registraron una subida este miércoles en la tarde, ya que Powell confirmó que los encargados de la política monetaria reducirán su ritmo de endurecimiento ya en la reunión del mes que viene.

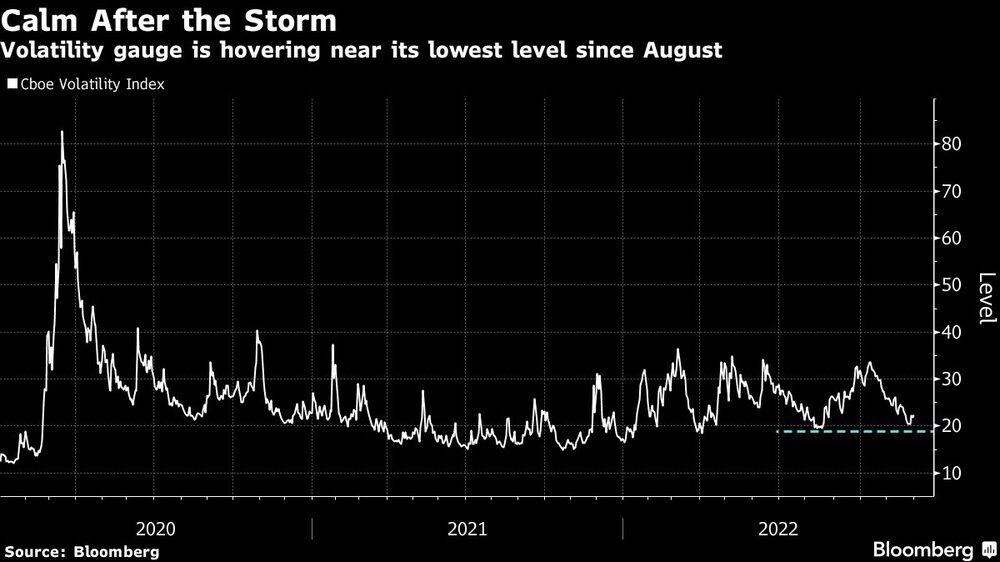

Por todo ello, puede afirmarse que la vía más sencilla a corto plazo para las bolsas es la de las alzas, puesto que hay menos amenazas de sucesos en el horizonte, una menor volatilidad de los activos, y una serie de acciones abatidas que para ciertos inversionistas resultan muy económicas y no pueden permitirse el lujo de dejarlas pasar.

Joe Gilbert, gerente de cartera de Integrity Asset Management, por ejemplo, está aconsejando a los clientes que compren empresas baratas de pequeña capitalización en sectores que incluyen constructores de viviendas, minoristas y transporte.

“Estamos evaluando muchos de los nombres e industrias que han tenido el peor desempeño este año, que tienen valoraciones al menos poco exigentes”, dijo. “Creemos que, en última instancia, esos serán los que serán el liderazgo que surja de esto”.

De cara a noviembre, los estrategas proyectaron correctamente un resultado alcista en caso de que las elecciones estadounidenses arrojaran un gobierno dividido que careciera de la capacidad para cambiar las perspectivas económicas. Los eventos clave del mercado, incluidos los datos laborales y de inflación, así como la mayor parte de los informes de ganancias corporativas, se adelantaron este mes en un lapso de solo siete sesiones de negociación.

Desde entonces, la volatilidad ha disminuido significativamente, con el índice de volatilidad Cboe, o VIX, cayendo a casi 20 la semana pasada, después de alcanzar un máximo de 34,53 intradía el 12 de octubre.

A pesar de las tendencias ya alcistas que se han mostrado últimamente, Goldman Sachs (GS) sigue favoreciendo vender opciones de venta de protección vinculadas al S&P 500.

Louise Goudy Willmering, socia de la firma de gestión de patrimonio Crewe Advisors, apuesta a que las acciones estadounidenses suban a largo plazo. Su firma está instando a los clientes a mantenerse diversificados comprando acciones de compañías industriales y de atención de la salud mientras esperan el resultado de la reunión de la Fed de mediados de diciembre, donde se espera que los encargados de formular políticas aumenten las tasas en medio punto porcentual.

“Los inversores están claramente frustrados porque todo se derrumbó de repente en el mercado de valores este año, pero ahora están buscando pasar página para poder reposicionarse para lo que impulsará los mercados en 2023″, dijo Goudy. “La inflación y las tasas de interés fueron los principales obstáculos en 2022, pero el próximo año la gente piensa que la tasa de inflación probablemente disminuirá, mientras que los grandes movimientos de las tasas jumbo probablemente ya hayan ocurrido, lo que debería ayudar a respaldar mercados más amplios”.

Además los inversionistas que buscan mejorar los rendimientos de su cartera a menudo recurren a la recolección de pérdidas fiscales a finales de año, donde venden acciones que han perdido valor y usan las pérdidas para ayudar a compensar la obligación tributaria de las ganancias de capital para reducir las facturas fiscales generales.

Con una serie de acciones deprimidas que parecen decididamente baratas y que atraen a los compradores de inmersión, Bank of America Corp.(BAC) apuesta por que los mayores perdedores pueden estar preparados para un rebote a principios de 2023. Desde 1986, los valores del S&P 500 que bajaron un 10% o más entre el 1 de enero y el 31 de octubre, subieron una media del 5,5% en los tres meses siguientes, superando al índice de referencia en 1,8%, según un grupo de estrategas dirigido por Savita Subramanian.

En total, es extremadamente raro que las acciones se vendan mucho en diciembre, según The Stock Trader’s Almanac. Si bien la primera mitad del mes suele ser más débil, en la segunda mitad los inversores institucionales suelen aprovechar las gangas cuando los inversores minoristas se van de vacaciones. De hecho, el mes es el tercero mejor para el S&P 500 desde 1950, con una ganancia promedio del 1,5%, según muestran los datos de The Stock Trader’s Almanac.

Para Adam Sarhan, fundador de 50 Park Investments, un enérgico repunte de diciembre está en las cartas si el S&P 500 retoma su promedio móvil de 200 días, lo que constituye un repunte del 2,1% de los niveles comerciales actuales.

“La marea ha cambiado a donde el impulso del mercado ahora está a favor de los alcistas después del repunte masivo desde los mínimos de octubre”, dijo Sarhan.

Lea más en Bloomberg.com