Bloomberg — Una fuerte demanda de productos y servicios podría estar comenzando a convertirse en el factor principal de la inflación de EE.UU., superando a los problemas de oferta derivados de la pandemia y la guerra, según nuevos indicadores creados por economistas de la Reserva Federal.

Ello sugeriría que es más probable que la inflación persista aún luego de que las disrupciones de la pandemia y la guerra se disipan, fortaleciendo el argumento de la Fed para implementar mayores subidas de tasas de interés.

No obstante, la investigación contiene evidencia que también apunta en la otra dirección, ilustrando lo difícil que es determinar el impacto de la oferta y la demanda sobre los precios.

“Es una especie de problema económico ancestral”, dijo Mark Zandi, economista jefe de Moody’s Analytics en West Chester, Pennsylvania. “Realmente importa en términos de la política monetaria actual, porque si sientes que está más impulsada por la oferta, en contraposición a la demanda, podrías apoyar más la idea de que la Fed debe ser cautelosa”.

Para determinar los distintos factores que impulsan la inflación, los economistas de la Reserva Federal se centraron en la relación entre los precios de los distintos bienes y servicios y las cantidades de los mismos que compran los consumidores.

En las categorías en las que los precios y las cantidades suben a la vez, la inflación se clasifica como impulsada principalmente por la demanda. Cuando los precios suben y las cantidades bajan, la inflación se califica de impulsada por la oferta.

Normalmente, la variedad impulsada por la demanda se considera más persistente que la impulsada por la oferta. Pero el nuevo estudio muestra que esa conclusión no es tan clara.

Contra el viento

Se espera que la medida preferida por la Fed de la llamada inflación subyacente, que excluye las categorías de alimentos y energía, se reduzca al 5% cuando se publiquen los datos de octubre el jueves.

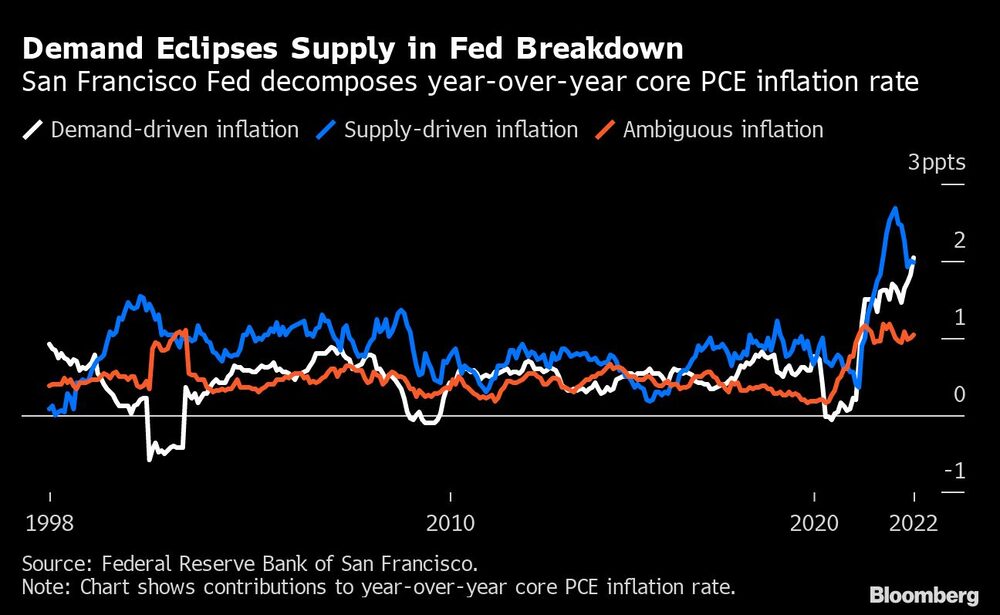

La cifra se situó en el 5,1% en septiembre, y ese mes, por primera vez desde que la inflación despegó en el verano boreal de 2021, las presiones de precios impulsadas por la demanda superaron a las impulsadas por la oferta en la cifra anual, según el desglose de la Fed de San Francisco utilizando el enfoque de precios y cantidades.

Una advertencia importante: sigue habiendo una considerable categoría “ambigua” de bienes y servicios que no encajan claramente ni en la oferta ni en la demanda, y que representa aproximadamente una quinta parte del total. Esto significa que la demanda sigue representando menos de la mitad de la inflación subyacente global en el desglose.

Otra cuestión: No es necesariamente el caso que la inflación impulsada por la demanda requiera una respuesta más dura del banco central en forma de tasas de interés más altas. Eso depende de si se puede esperar que los efectos se desvanezcan rápidamente, un elemento adicional que los economistas de la Fed de Boston han estado estudiando.

“Los choques de demanda persistentes requerirían mucho más “apoyo contra el viento” que los choques de demanda transitorios”, dijo Viacheslav Sheremirov, economista de la Fed de Boston que publicó recientemente un artículo basado en la investigación de San Francisco.

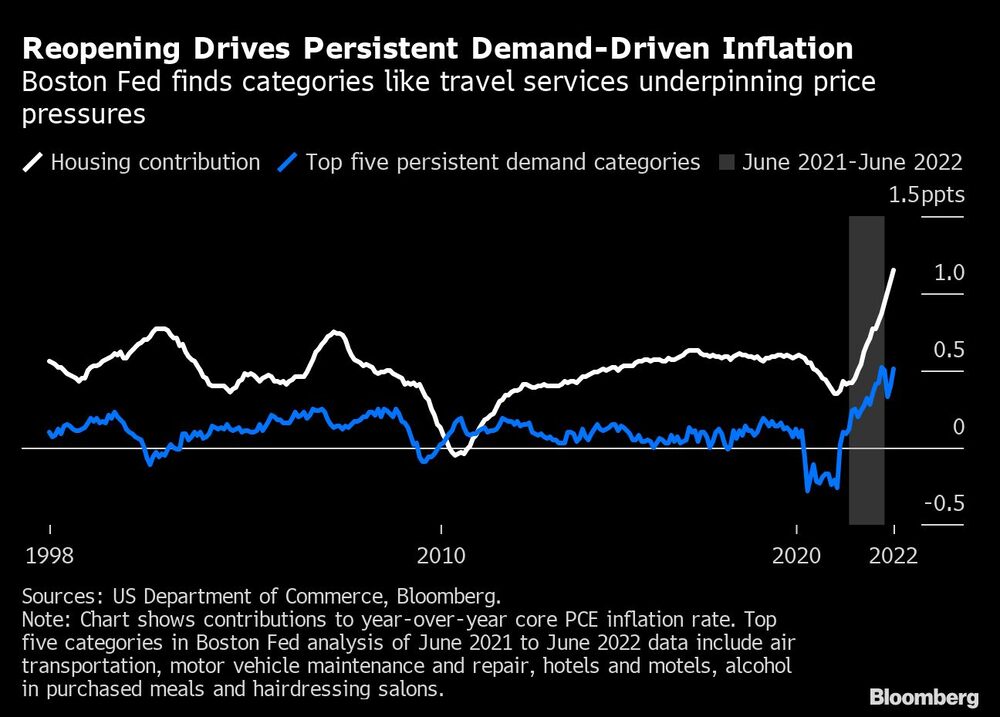

Una vez identificada la inflación en una categoría determinada de bienes o servicios como impulsada por la demanda o por la oferta, el estudio de Sheremirov intentó dar un paso adicional clasificándola como temporal o persistente.

“De hecho, encuentro un componente de demanda persistente no trivial, y en comparación con los datos históricos, no es habitual”, dijo en una entrevista. “Normalmente, la mayor parte del componente de demanda procede de fuentes transitorias”.

¿Efectos de la vivienda?

En el desglose de la Fed de San Francisco, la vivienda desempeña un papel importante en el lado de la demanda, en parte por su enorme peso en los presupuestos mensuales de los hogares. Pero la investigación de la Fed de Boston descubrió que no es tan fácil clasificar la vivienda como una fuente persistente de inflación impulsada por la demanda.

En cambio, identificó otras categorías de servicios -especialmente los relacionados con los viajes, como las tarifas aéreas y el alojamiento en hoteles- como los contribuyentes más persistentes al grupo de la inflación impulsada por la demanda.

Esto es coherente con la prisa por gastar los ahorros acumulados durante los cierres cuando las industrias de servicios volvieron a abrir sus puertas, aunque en junio de 2022, cuando el análisis de la Fed de Boston se detuvo, el efecto estaba empezando a retroceder.

Zandi, por su parte, está realizando un ejercicio similar de precios y cantidades. Su trabajo sugiere que el impacto de las presiones de la demanda alcanzó su punto máximo durante la primavera y el verano de 2021 -después de que la aprobación del Plan de Rescate Americano y la puesta en marcha de las vacunas impulsaran el gasto a medida que la economía se reabría- y que los choques de la oferta son los que han impulsado la inflación a los máximos de cuatro décadas desde entonces.

Ahora que esas presiones de la oferta están empezando a remitir, la inflación puede volver a estar más impulsada por la demanda. Pero eso coincidirá con una tasa de inflación general mucho más baja: Los analistas prevén que se sitúe por debajo del 3% a finales del próximo año.

“Si nada cambia, dentro de seis o doce meses la inflación estará más orientada a la demanda que a la oferta”, dijo Zandi. “Pero en ese momento, la inflación será mucho más baja, y no será un problema. Es un problema ahora, y la razón por la que es un problema ahora es por el lado de la oferta”.

Lea más en Bloomberg.com