Bloomberg — Los dos máximos responsables de Credit Suisse Group AG (CS) calificaron de “radical” y “decidido” este nuevo plan de reorganización de la entidad en apuros, al tiempo que garantizaban el abandono de las soluciones a medias.

La reestructuración, que durará años, y que será financiada por un nuevo patrocinador de Arabia Saudí, supone un movimiento sin precedentes para no enfrentarse a los grandes actores de Wall Street, y un intento inédito por transformarlo en un banco de inversión especializado.

No obstante, numerosos analistas e inversionistas manifestaron su inquietud ante el hecho de que ciertos aspectos más resolutivos no se concreten hasta un tiempo después, y varios de ellos se preguntaron incluso si las medidas eran lo verdaderamente extremas.

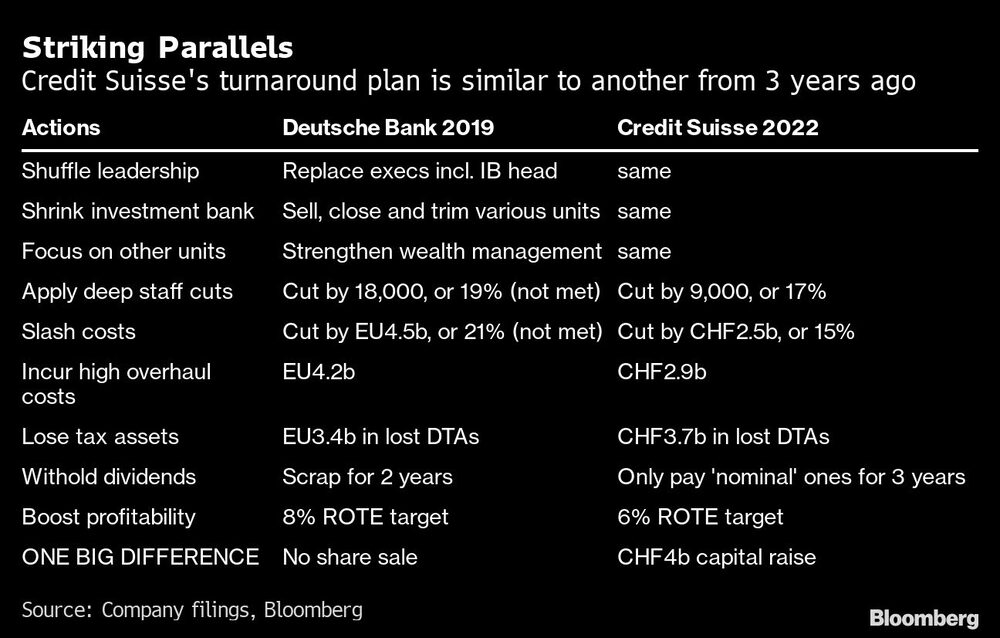

“Hubiéramos deseado un recorte más drástico”, señaló Stefan Stalmann, analista de Autonomous Research. Kian Abouhossein, de JPMorgan Chase & Co. (JPM), compartió esa opinión, al indicar que “confiaba en una mayor reducción en la banca de inversiones” y consideró que la planificación era más compleja que los reajustes en Deutsche Bank AG (DB) y UBS Group AG (UBS).

En medio de la dilución de acciones por la próxima venta y la perspectiva de dividendos solo “nominales” hasta 2025, las acciones cayeron un 19%, la mayor caída registrada en un solo día.

La necesidad de algo dramático se puede ver en la escala de la caída del banco. Un golpe de US$4.000 millones en el tercer trimestre aseguró que la pérdida de Credit Suisse este año eliminara las ganancias que obtuvo durante la última década. El valor de mercado de la empresa cayó por debajo de los US$10.000 millones este mes desde los US$50.000 millones de hace menos de cinco años.

Eso llevó al prestamista asediado a reenfocarse en la gestión patrimonial y la banca suiza básica. La compleja reestructuración presentada por el CEO Ulrich Koerner y el presidente Axel Lehmann implica recaudar 4.000 millones de francos (US$4.100 millones) en un aumento de capital respaldado por el Saudi National Bank, recortar la plantilla en un 17% y dividir su unidad de banca de inversión.

Pero los costos son altos y la otrora venerable firma está pidiendo a los accionistas que esperen mucho tiempo para obtener un rendimiento limitado.

El aumento de capital, equivalente a cerca de un tercio del valor de mercado de Credit Suisse, es una indicación del nivel de desesperación. Los ejecutivos bancarios querían evitar vender acciones dado que las acciones se cotizaban cerca de mínimos históricos, pero las salidas de los clientes de gestión de patrimonio los forzaron.

Los analistas expresaron su decepción por el modesto objetivo de aumentar el rendimiento del capital tangible del grupo al 6% en 2025, y Andrew Coombs de Citigroup (C) lo calificó de “insignificante”. La cifra es inferior al objetivo de Deutsche Bank para este año, que inició un esfuerzo de reestructuración sorprendentemente similar en 2019.

Credit Suisse se sumergió en el pasado para su cambio al revivir el nombre de First Boston, que se abandonó en 2005 después de caer en mala reputación tras los escándalos y la disminución de la rentabilidad. El banco de inversión se convertirá en una unidad separada basada en un modelo de asociación, un retroceso a la era de Wall Street cuando a los empleados clave se les otorgaba un nivel de propiedad.

La entidad, denominada CS First Boston, junto con la venta de la mayoría de los activos en su grupo de productos titulizados a Apollo Global Management Inc. (APO)y Pacific Investment Management Co., son parte de un esfuerzo por reducir la banca de inversión. La empresa quiere reducir los activos ponderados por riesgo en un 40%. Stalmann de Autonomous Research dijo que estaba buscando un recorte de alrededor del 75%.

CS First Boston estará dirigido por Michael Klein, un veterano ex negociador de Citigroup, e incluirá la históricamente fuerte unidad de asesoría y finanzas apalancadas del banco. Pero la estructura de propiedad sigue siendo turbia, lo que significa que algún día se le podría pedir a Credit Suisse que rescate la unidad como lo hizo en 1990.

Koerner dijo que una vez que la unidad sea una entidad legal separada, el banco podría reducir su participación, pero conservar la propiedad mayoritaria y, con el tiempo, incluso podría reducirla a una participación minoritaria o una OPI del negocio. Credit Suisse ya tiene un compromiso de US$500 millones de una inversión ancla no revelada para la unidad CS First Boston.

“Todavía no está claro dónde terminamos, obviamente, porque estamos al comienzo de ese viaje”, dijo Koerner a los analistas.

Lo que dicen nuestros analistas:

Queda por ver si esto es suficiente: las perspectivas de los mercados son desafiantes y el riesgo de ejecución es alto. Los resultados del 3T fueron débiles en general, lo que subraya la urgencia del plan. Jeroen Julius, inteligencia de Bloomberg.

El giro marca un gran paso atrás para Credit Suisse, que no hace mucho estaba en el círculo interno de los gigantes comerciales mundiales. En los cinco años que terminaron en 2014, Credit Suisse generó más de US$50.000 millones en ingresos comerciales, superando a Morgan Stanley (MS) en ese período.

Pero durante la última década, las firmas de Wall Street han ganado terreno continuamente y varios bancos europeos han reducido los negocios con mayor capital. Deutsche Bank salió del comercio de acciones y el banco de inversión de UBS recortó activos en más del 80% desde el pico anterior a la crisis.

Credit Suisse ya había reducido el tamaño de su negocio de mercados a través de una serie de movimientos. En los cinco años que terminaron en junio, su volumen de operaciones fue de unos US$30.000 millones, menos de la mitad de los US$80.000 millones de Morgan Stanley.

Las ganancias del tercer trimestre proporcionaron un amargo telón de fondo para el anuncio. Los ingresos cayeron en toda la división de banca de inversión, el único banco importante de Wall Street que lo hizo, mientras que los clientes de gestión de patrimonio retiraron fondos.

Los problemas operativos se sumaron a las preguntas pendientes sobre la revisión, lo que llevó a algunos analistas a recomendar alejarse de la firma suiza.

Las últimas cifras trimestrales muestran un “deterioro en el impulso que encontramos preocupante, aunque no muy sorprendente”, dijo en una nota Flora Bocahut, analista de Jefferies Financial Group Inc. (JEF) “Dada la incertidumbre significativa y el riesgo de ejecución, seguimos viendo un mejor riesgo/recompensa en otros lugares”.

Los próximos meses seguirán siendo accidentados. Credit Suisse pronosticó otra pérdida en el cuarto trimestre e indicó que el próximo año sería difícil antes de volverse rentable en 2024. Aun así, Koerner rechazó el escepticismo.

“Lo que estamos anunciando hoy es básicamente un nuevo Credit Suisse”, dijo en una entrevista en Bloomberg Television. “No queremos prometer demasiado ni cumplir de manera insuficiente. Queremos hacerlo al revés”.

Con la asistencia de Steven Arons, Francine Lacqua y Myriam Balezou.

Lea más en Bloomberg.com