Bloomberg — Por sexta semana consecutiva, los clientes de Bank of America Corp. (BAC) invirtieron en acciones estadounidenses, encabezados por los fondos de cobertura y los clientes privados, y la entrada de valores individuales se acercó a los extremos históricos.

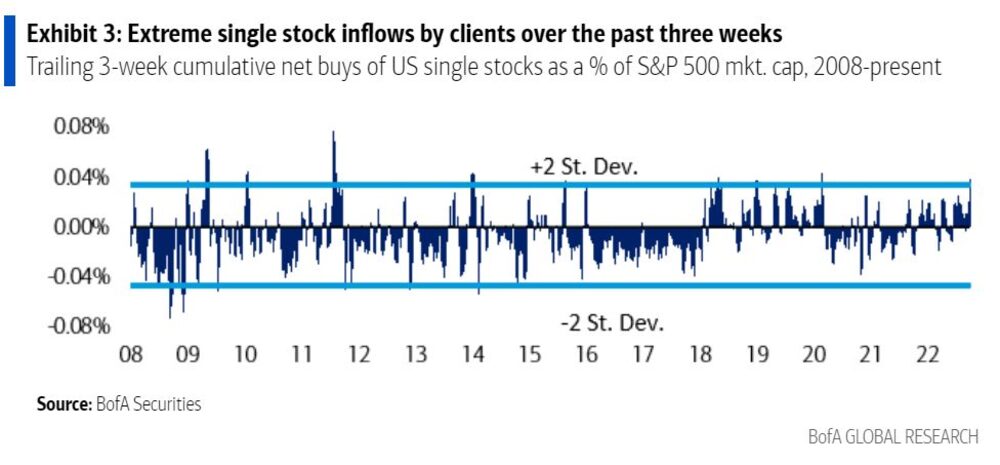

Según los estrategas de BofA, dirigidos por Jill Carey Hall, en las últimas tres semanas las entradas en valores individuales como porcentaje de la capitalización bursátil del índice S&P 500 se situaron en el percentil 99 de la historia desde 2008. Los extremos anteriores como éste fueron seguidos por rendimientos superiores a la media para el indicador de renta variable en los meses posteriores y un año después, dijeron.

No obstante, “la mayoría de los casos anteriores de entradas extremas tras la crisis financiera mundial solían ir precedidos de salidas extremas en los meses anteriores”, escribió Carey Hall en una nota a los clientes el martes. Pero ese “no es el caso esta vez”, ya que las entradas acumuladas este año en dólares han sido las más positivas en la historia de los datos de BofA, añadió.

La semana pasada, las compras fueron lideradas por los clientes de fondos de cobertura de BofA. Los clientes privados también compraron acciones por cuarta semana consecutiva, mientras que los clientes institucionales vendieron acciones después de comprar durante dos semanas.

En general, los clientes compraron acciones en siete de los 11 sectores del S&P 500, encabezados por tecnología, atención médica y servicios de comunicación, mientras que las acciones financieras y de energía registraron las mayores salidas de capital. Se han observado grandes compras netas de acciones de tecnología, medios y telecomunicaciones en un momento en que los flujos de acciones de consumo discrecional estuvieron bajos.

Las acciones de valor, en particular, podrían estar preparadas para un rebote. En una nota separada, los estrategas de BofA liderados por Savita Subramanian señalaron el martes que dichos fondos de valor pueden beneficiarse de la estacionalidad ya que el 43% de esos fondos históricamente superan a su índice de referencia de noviembre a enero.

“Los fondos de cobertura, que han estado reduciendo su exposición cíclica la mayor parte del año, ahora están sobreponderados en posiciones defensivas en relación con las cíclicas por primera vez desde octubre de 2021″, escribió Subramanian en una nota a los clientes. El cambio fue impulsado principalmente por la reducción de la exposición de los fondos de cobertura a los materiales, la industria y la energía, dijo.

Lea más en Bloomberg.com