Bloomberg — Las entidades bancarias más poderosas en el mundo se han visto obligadas a utilizar unos US$30.000 millones de sus fondos propios durante este año para facilitar créditos destinados a adquisiciones y compras que no pudieron transferir a los inversores.

En Estados Unidos y Europa, las entidades de crédito se vieron forzadas a facilitar la financiación como mínimo de 15 operaciones, porque la inflación y el miedo a la recesión mermaron el interés de los inversionistas respecto a la arriesgada deuda de las empresas. La cifra total, elaborada a partir de la información obtenida por Bloomberg, puede llegar a doblarse durante los siguientes meses, cuando se cierren más transacciones.

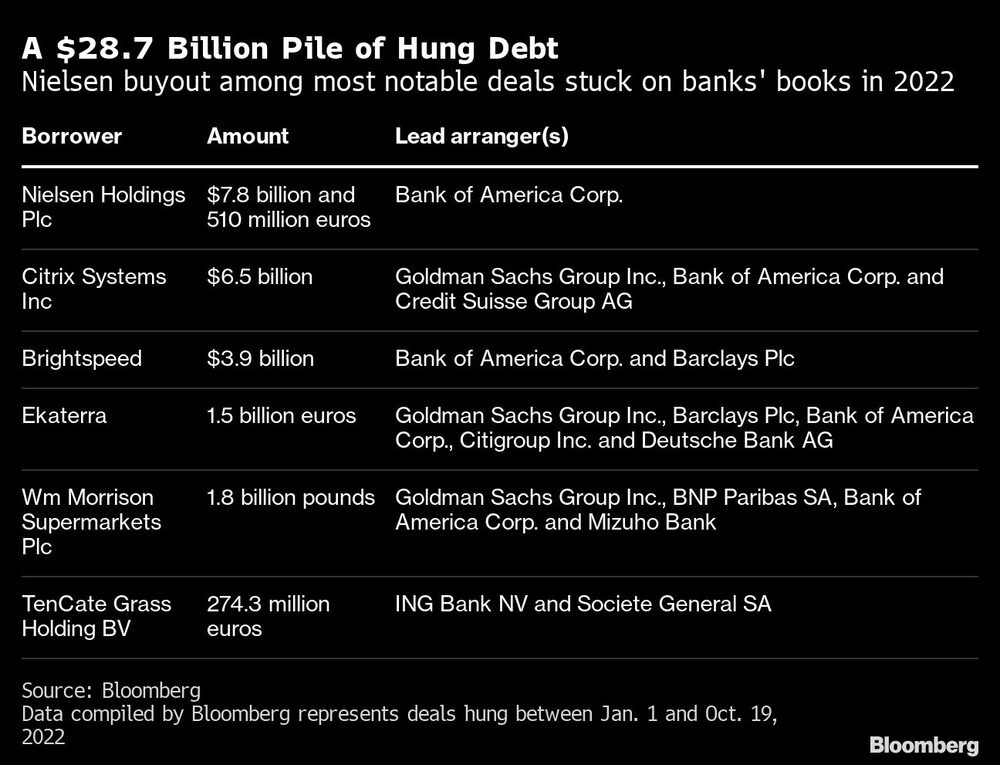

Aunque no es poco frecuente que las entidades de crédito se financien a sí mismas cuando el clima del mercado se deteriora, la enorme cifra de deuda contraída, que incluye US$3.900 millones para la compra de Brightspeed por parte de Apollo Global Management Inc. (APO) y los más de US$8.000 millones para la compra de Nielsen Holdings Plc (NLSN), está desalentando a las entidades bancarias a adquirir nuevos compromisos.

“A futuro, a los departamentos de riesgos se les hará difícil autorizar a las instituciones bancarias para que adquieran obligaciones adicionales y se arriesguen con el balance”, señaló Steven Oh, jefe global de finanzas apalancadas de Pinebridge Investments LLC. “Aún va a haber ciertas operaciones de LBO (por sus siglas en inglés, compra apalancada), aunque será complicado, ya que será más oneroso, y es menos probable que las propias entidades bancarias proporcionen garantías de cobertura”.

Eso es un problema porque los patrocinadores de capital privado se sientan en una montaña de capital desplegable y el temor a una recesión hace que los mercados públicos maduren para adquisiciones. Los fondos de capital privado tenían alrededor de US$1,2 billones disponibles a mediados de 2022, según datos de Pitchbook.

Además, los bancos tienen alrededor de US$43.000 millones en bonos de alto rendimiento de EE.UU. y préstamos apalancados en trámite, y se espera que se lancen alrededor de US$30.000 millones para fin de año, según un informe del 17 de octubre de Deutsche Bank AG (DB).

Eso incluye el paquete de financiamiento original de US$12.500 millones para la compra de Twitter Inc. (TWTR) por parte de Elon Musk, que los bancos encabezados por Morgan Stanley (MS) están obligados a financiar, así como una deuda de US$5.000 millones para la compra de Tenneco Inc. (TEN) por parte de Apollo.

En Europa, los aseguradores tienen 1.500 millones de euros (US$1.500 millones) en préstamos a plazo para financiar la compra del negocio de té de Unilever (UL), Ekaterra, que aún no se ha lanzado. A principios de este mes, los bancos encabezados por ING Bank NV (ING) obtuvieron un préstamo de 274,3 millones de euros (US$274,3 millones) para respaldar la adquisición de Hellas Construction Inc. por parte del fabricante holandés de césped artificial TenCate Grass Holding BV.

Incluso cuando el incipiente negocio de préstamos apalancados de Asia está en auge, la adquisición de Toshiba Corp. (6502), que podría ser la mayor adquisición de la región este año, corre el riesgo de retrasarse. Los grupos de licitación están luchando para asegurar los compromisos de financiación de los bancos, informó Bloomberg a principios de esta semana.

Mirando a otra parte

Con la cantidad de deuda colgada que ya asciende a decenas de miles de millones, algunos buscan mercados de crédito privados para llenar cualquier vacío, aunque también ha habido cierto retroceso .

Aun así, el año brinda una oportunidad única en una generación para que el crédito privado aumente la participación de mercado, dijo Todd Koretzky, socio del grupo de financiamiento apalancado de Allen & Overy.

“Es una tormenta perfecta de oportunidad y preparación”, dijo. “En el momento en que se dislocó el mercado ampliamente sindicado, los fondos privados de crédito estaban listos con grandes cantidades de capital y la capacidad de emitir cheques”.

Los patrocinadores también han adoptado otras maniobras. Las firmas de capital privado han anunciado nuevas adquisiciones en las últimas semanas sin financiamiento de deuda, respaldando efectivamente el precio de compra completo con efectivo de sus propios fondos.

En otros lugares de los mercados de crédito:

Américas

Diebold Nixdorf Inc. (DBD), un fabricante de cajeros automáticos que ha estado luchando durante años para mantenerse al día con la deuda y los gastos operativos, llegó a un acuerdo de reestructuración con los acreedores que proporcionará nuevo financiamiento y le dará más tiempo para pagar la deuda.

- Norinchukin Bank se ha retirado de invertir en un nuevo acuerdo de obligación de préstamo garantizado que vende CVC Credit Partners, un paso poco común que destaca la rapidez con la que el gigante japonés de CLO se está retirando del mercado.

- Barclays Plc (BCS) ha contratado a Rob Zahra, un comerciante de productos titulizados en Credit Suisse Group AG (CS) en Nueva York, según su perfil de LinkedIn.

- Wall Street confía cada vez más en que Elon Musk completará a tiempo su compra de Twitter Inc. por US$44.000 millones.

- El jefe de préstamos comerciales de Toronto-Dominion Bank en EE.UU. prevé un crecimiento de la demanda de préstamos, incluso cuando la Reserva Federal aumenta agresivamente las tasas, que ya están en su nivel más alto desde 2008.

- Vanguard Group Inc. (VTI) está preparando sus fondos de deuda para una recesión, utilizando liquidaciones en los mercados crediticios asediados del mundo para comprar activos de mayor calidad con descuento.

EMEA (Europa, Oriente medio y África)

- Un puñado de prestatarios recurrió al mercado primario de Europa el jueves, con un nuevo mandato en libras esterlinas emergente para probar el apetito de los inversores en medio de la agitación política en el Reino Unido.

- Northumbrian Water Ltd. es el primer mandato de bonos en libras esterlinas en más de un mes, y la empresa de servicios públicos mantiene pedidos de inversores para una venta a 12 años de al menos £250 millones (US$282 millones).

- Los banqueros están comenzando a analizar todas las formas en que el cambio climático afectará el valor de sus operaciones comerciales, según un estudio conjunto de la Asociación Internacional de Swaps y Derivados y Ernst & Young.

- UniCredit SpA ha puesto a la venta un paquete de alrededor de 1.500 millones de euros en préstamos improductivos y poco probables de pagar, informa MF sin citar a nadie.

Asia

Los bonos en dólares de alto rendimiento de China cayeron el jueves en medio de ganancias en los rendimientos de la deuda soberana en Asia y la caída de los precios de las acciones a medida que persisten las preocupaciones por la inflación.

- El costo de asegurar los bonos contra el incumplimiento aumentó por segundo día en Asia, ya que los rendimientos de la deuda aumentaron debido a la preocupación de que la fuerte inflación y los aumentos agresivos de las tasas afectarán el crecimiento económico mundial.

- Los emisores de Asia todavía tienen un gran interés en vender notas ESG a pesar de la caída de los bonos globales que ha reducido la oferta este año, dijo Madhur Agarwal, jefe de originación de DCM de JPMorgan (JPM) para Asia excepto Japón. El banco dijo en una conferencia de prensa el miércoles que espera que las notas ESG representen entre el 35% y el 40% de las emisiones soberanas, corporativas y bancarias de la región en 2023.

Con la asistencia de Harry Suhartono, David Scigliuzzo, Hannah Benjamin-Cook y James Crombi .

Lea más en Bloomberg.com