Bloomberg — El sorprendente giro de la renta variable hizo que Wall Street buscara algo, cualquier cosa, para explicar cómo otra cifra de inflación al rojo vivo se tradujo en uno de los mejores días del año.

Entre las respuestas: un posicionamiento cada vez más sólido que incluía coberturas bien provistas, un momento decisivo para los observadores de los gráficos y varios informes de beneficios menos que terribles. Si añadimos algunas coberturas de posiciones cortas, el resultado fue una subida de mínimos a máximos en los futuros del S&P 500 que alcanzó el 5,6% en su máxima expresión.

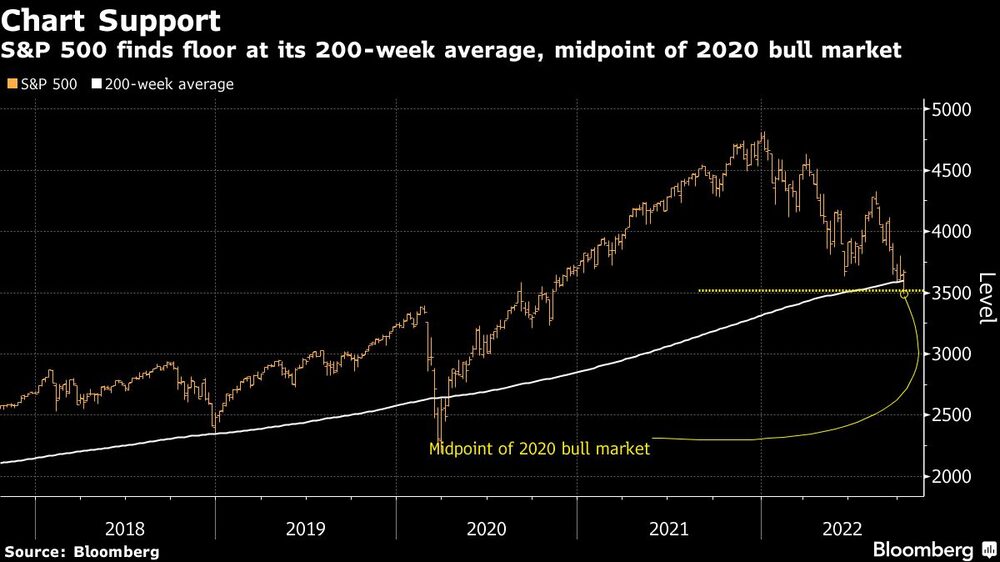

Esperar lo inesperado se ha convertido en el único mantra en un mercado en el que fluyen corrientes cruzadas desde todas las direcciones, incluida una Reserva Federal empeñada en contener la inflación mientras mantiene medio ojo en la estabilidad financiera. El giro del jueves se produjo después de que el S&P 500 borrara la mitad de su subida desde el mínimo pandémico de 2020, un golpe a la riqueza que, si bien no da señales todavía de frenar la inflación, podría algún día desempeñar un papel en la consecución de ese objetivo.

“Es la naturaleza de la bestia en estos días, donde a veces se producen estas grandes oscilaciones intradía. Todos podemos especular sobre lo que puede haber detrás”, dijo Liz Ann Sonders, estratega jefe de inversiones de Charles Schwab & Co. “Mucho tiene que ver, a falta de una palabra mejor, con la mecánica del mercado, el hecho de que hay más dinero a corto plazo en el mercado, hay más dinero que se mueve en base a algoritmos, estrategias cuantitativas. Y en cualquier momento puede haber desencadenantes que provoquen un giro de 180º en mitad del día”.

Al ser casi imposible predecir la dirección de las acciones, los operadores profesionales se han dedicado a limitar su exposición a los movimientos sorpresa. Las instituciones compraron más de 10.000 millones de dólares en opciones de venta sobre acciones individuales la semana pasada, un récord para ese grupo y casi la mayor cantidad jamás realizada por cualquier cohorte de operadores, según Sundial Capital Research.

Hubo pruebas circunstanciales de que esas apuestas dieron sus frutos inmediatamente después del informe del gobierno sobre los precios al consumo, que mostró una inflación superior a la esperada. Mientras que los futuros sobre acciones se vendieron, el índice de volatilidad Cboe, un indicador de la ansiedad del mercado vinculado a las opciones sobre el S&P 500, cayó, lo que podría ser una señal de recogida de beneficios por parte de los operadores con cobertura. Y como esas posiciones se monetizaron, eso hizo que los creadores de mercado deshicieran las posiciones cortas que habían colocado para mantener su postura neutral en el mercado.

“Se trata de una combinación de cobertura de posiciones cortas y venta de posiciones”, dijo Danny Kirsch, jefe de opciones de Piper Sandler & Co. “Es un evento muy bien cubierto. Está cotizando como evento superado, vendiendo sus coberturas, contribuyendo al repunte del mercado”.

Por otra parte, un conjunto de señales técnicas estaba del lado de los toros, entre ellas el retroceso del 50% en el rally de 22 meses que estalló en el S&P 500 en marzo de 2020. Cuando el índice bajó del nivel de 3.517, algunos observadores del mercado lo interpretaron como una señal de que la venta de nueve meses había ido demasiado lejos.

Otra barrera fue la media de 200 semanas del índice, un umbral que ronda los 3.600 y que se ha convertido en una línea de batalla para toros y osos en las últimas semanas. En 2016 y 2018, la línea de tendencia a largo plazo detuvo las grandes caídas del S&P 500.

“Rebotamos desde este nivel de soporte y eso se autoalimenta”, dijo Ellen Haze, estratega jefe de mercado y gestora de carteras de F.L.Putnam Investment Management. “Hay tanta incertidumbre en el mercado y tantos datos contradictorios que el mercado responde a lo más reciente”.

Es la primera vez desde julio que el S&P 500 borra una caída intradía de más del 2%, otra de las salvajes oscilaciones es una firma del mercado bursátil de 2022 mientras los operadores se esfuerzan por adivinar la trayectoria de la política de la Fed y su impacto en la economía. El índice ha registrado días de reversión del 2%, al alza o a la baja, seis veces desde enero, lo que supone el año más salvaje desde la crisis financiera de 2008.

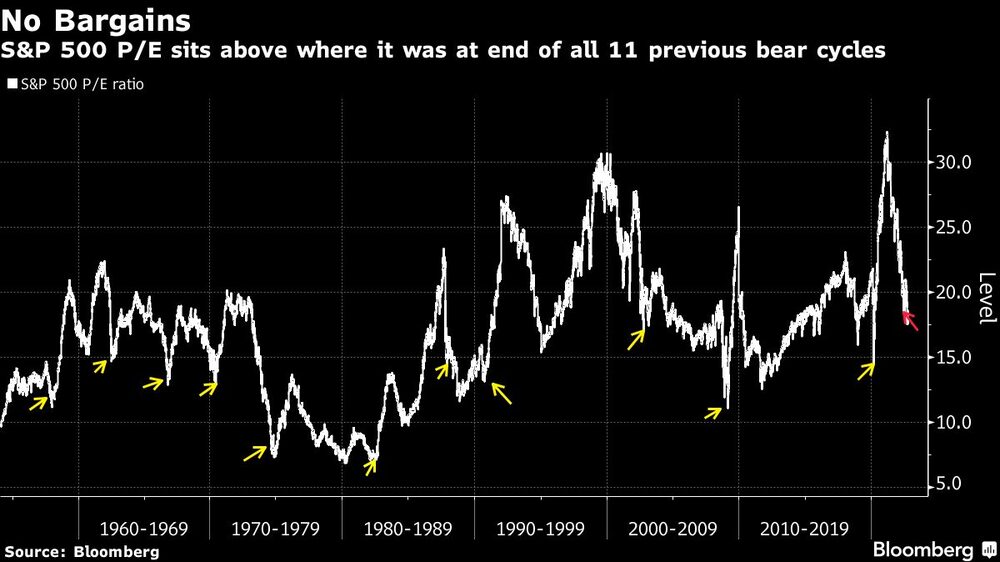

Aunque proporciona apoyo a los operadores tácticos, el borrado de la mitad de la recompensa del mercado alcista es otro sombrío recordatorio de lo brutal que ha sido el mercado en 2022. El S&P 500 corre el riesgo de sufrir su tercera pérdida de más del 20% en un año natural en todo el siglo. El estado de ensueño que gobernaba los mercados tras el estallido del Covid-19 se está levantando lentamente, dejando a los inversores expuestos al impacto de una Fed hiperagresiva y a unas valoraciones similares a las de las burbujas.

Un argumento alcista que ha persistido a lo largo de la venta es la resistencia de los beneficios empresariales. Con la temporada de presentación de informes del tercer trimestre a punto de entrar en pleno apogeo, los alcistas pueden estar tomando como referencia los resultados mejores de lo esperado del jueves de empresas como Delta Air Lines Inc. y Walgreens Boots Alliance Inc.

A pesar de los 15 billones de dólares de este año, las acciones están lejos de ser compras a gritos. A 17,3 veces los beneficios, el múltiplo del índice está por encima de las valoraciones mínimas observadas en los 11 ciclos bajistas anteriores, según datos recopilados por Bloomberg. En otras palabras, si la renta variable se recupera a partir de aquí, este fondo del mercado bajista habrá sido el más caro desde la década de 1950.

“La gente se ha dado cuenta de que la prolongada paliza a los activos de riesgo tiene que terminar en algún momento. El FOMO lleva a la gente a perseguir este rally”, dijo Larry Weiss, jefe de operaciones de renta variable en Instinet. “Por desgracia, aún tenemos mucho tiempo para arruinar este rally”.