Bloomberg — Dado que un pivote dovish de la Fed está fuera de consideración tras el reporte de empleos de la semana en EE.UU., todas las miradas están puestas en el próximo dato de inflación en el país norteamericano para determinar la magnitud del endurecimiento monetario del banco central.

Cualquier lectura que suponga un incremento con respecto a la cifra interanual actual, del 8,3%, implicaría serios problemas para el mercado bursátil, según la mesa de operaciones de JPMorgan Chase & Co. (JPM).

“Se siente como otro día de -5%”, dijo el equipo en una nota el lunes, recordando que el S&P 500 cayó 4,3% el 13 de septiembre, cuando el dato de inflación fue mayor al esperado.

La descripción es el escenario más sombrío en el marco de las distintas posibilidades presentadas por los operadores para los clientes que buscan lidiar con la volatilidad del mercado.

Los economistas de JPMorgan, dirigidos por Mike Feroli, esperan que el IPC de septiembre descienda hasta el 8,1%, en línea con la mediana de las previsiones de una encuesta de Bloomberg. En caso de que los datos lleguen en un rango entre el 8,1% y el 8,3%, el equipo de operaciones de venta del banco ve una posible “huelga de compradores” en la que el S&P 500 se desliza entre el 1,5% y el 2%.

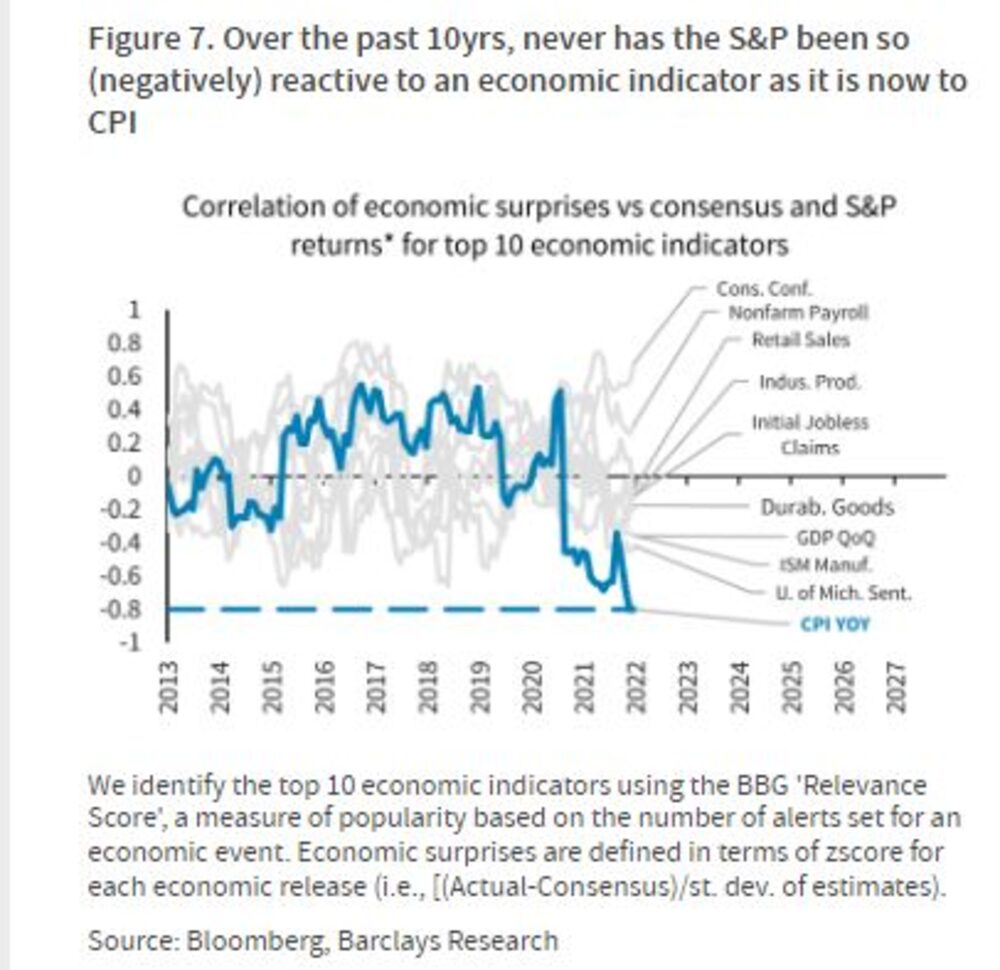

No es de extrañar que los datos sobre la inflación ejerzan una gran influencia en el mercado bursátil. Al trazar el rendimiento del S&P 500 frente a los 10 principales indicadores económicos, como las nóminas mensuales y el producto interior bruto trimestral, los estrategas de Barclays Plc (BCS), entre los que se encuentran Anshul Gupta y Stefano Pascale, descubrieron que, en la última década, las acciones nunca habían reaccionado tan negativamente a un indicador económico como ahora al IPC.

Con la excepción del informe del IPC del mes de julio, el S&P 500 ha caído cada vez que se publicaron los datos, ya que los precios al consumo fueron en su mayoría más altos de lo esperado.

Es probable que los próximos datos fijen la futura senda de endurecimiento de la Fed, en medio de persistentes temores del mercado. La semana pasada, el S&P 500 registró sus mejores dos días desde abril de 2020, después de que el debilitamiento del sector manufacturero avivara la especulación sobre un banco central menos agresivo, para luego caer cuando un sólido informe sobre el empleo dio la razón a los que dicen que los pensamientos sobre un giro de la Fed son ilusorios.

“El IPC de esta semana será el catalizador más importante para la reunión de la Fed del 2 de noviembre; 75pbs parece una conclusión inevitable, pero las dos reuniones siguientes carecen de consenso”, escribió Tyler de JPMorgan, añadiendo que una inflación más fuerte impulsará la revalorización del mercado de bonos para aumentar la probabilidad de otra gran subida de tasas en diciembre.

Por otro lado, según el equipo, una inflación más suave puede provocar una subida de la renta variable, y que es “muy probable” que el S&P 500 suba entre un 2% y un 3% si el IPC se sitúa por debajo del 7,9%. La reacción positiva puede ser más pronunciada si el IPC retrocede en una cantidad que supere los 60 puntos básicos experimentados en julio.

“En ese caso, los llamamientos a una pausa/pivote de la Reserva Federal pueden resultar ensordecedores”, escribió el equipo.

| Fecha | Lectura real (%) | Estimación mediana (%) | Movimiento del S&P 500 (%) |

|---|---|---|---|

| 13/10/2022 | ? | 8,1 | ? |

| 13/9/2022 | 8,3 | 8,1 | -4,32 |

| 10/8/2022 | 8,5 | 8,7 | 2,13 |

| 13/7/2022 | 9,1 | 8,8 | -0,45 |

| 10/6/2022 | 8,6 | 8,3 | -2,91 |

| 11/5/2022 | 8,3 | 8,1 | -1,65 |

| 12/4/2022 | 8,5 | 8,4 | -0,34 |

| 10/3/2022 | 7,9 | 7,9 | -0,43 |

| 10/2/2022 | 7,5 | 7,3 | -1,81 |

| 12/1/2022 | 7 | 7 | 0,28 |

Lea más en Bloomberg.com