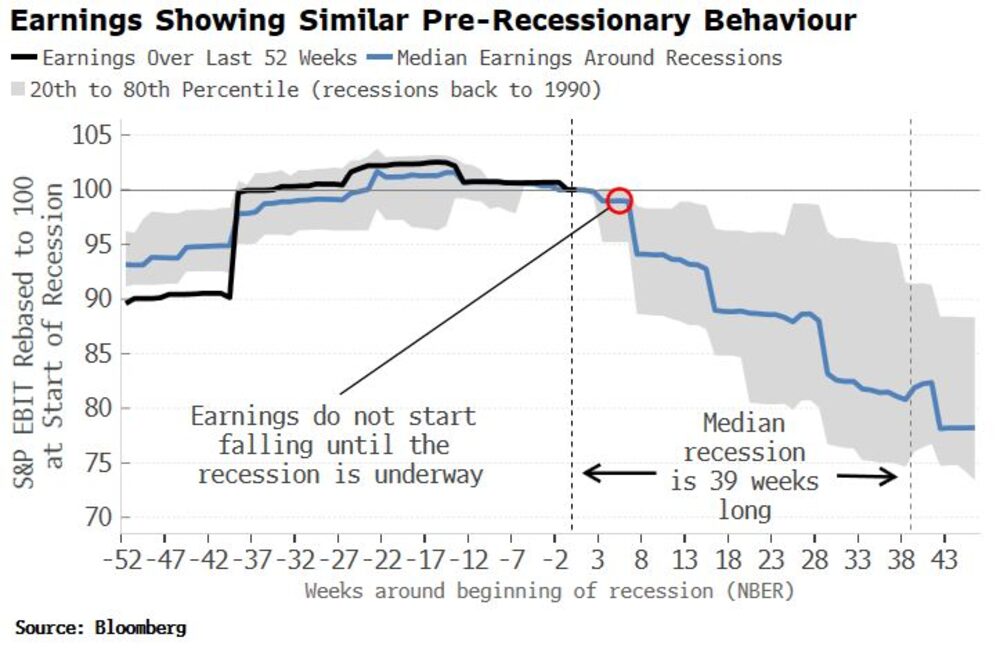

Bloomberg — Los beneficios de la renta variable en EE.UU. se están comportando de manera similar a como lo han hecho en la antesala de recesiones anteriores, sumándose a muchos otros indicadores que apuntan a que el país norteamericano se encamina a una.

La temporada de resultados comenzará a acelerarse la semana que viene cuando los grandes bancos realicen sus llamadas. El crecimiento de los ingresos se ha ralentizado de manera significativa en los últimos meses, a medida que la economía siente el impacto de tasas de interés más altas.

El ISM, las exportaciones mundiales y las sorpresas en los beneficios son indicios fiables para determinar el crecimiento de los beneficios del S&P, y todas ellas apuntan a una debilidad en los próximos meses.

Si efectivamente tiene lugar una recesión, la desaceleración de los beneficios se acelerará rápido. Los márgenes de ganancias y los múltiplos de beneficios sobre ganancias ya son un lastre para la rentabilidad de la renta variable.

Desgraciadamente, los beneficios y las expectativas de beneficios, por sí solos, no ayudan a calibrar si se avecina una recesión, ya que ambos tienden a retrasar el ciclo. Pero si se combinan con otros datos principales, el argumento sobre el advenimiento de una recesión se vuelve mucho más fuerte.

Las recesiones son cambios de régimen y tienden a producirse rápidamente o no producirse. Por eso los economistas a menudo las pasan por alto. Ningún indicador es fiable al 100%, pero cualquiera de los de alta calidad mostrará este comportamiento de cambio de régimen. Uno de ellos es el índice estatal de difusión coincidente de la Fed de Filadelfia. Actualmente ha caído a un nivel que sólo se ve antes de las recesiones.

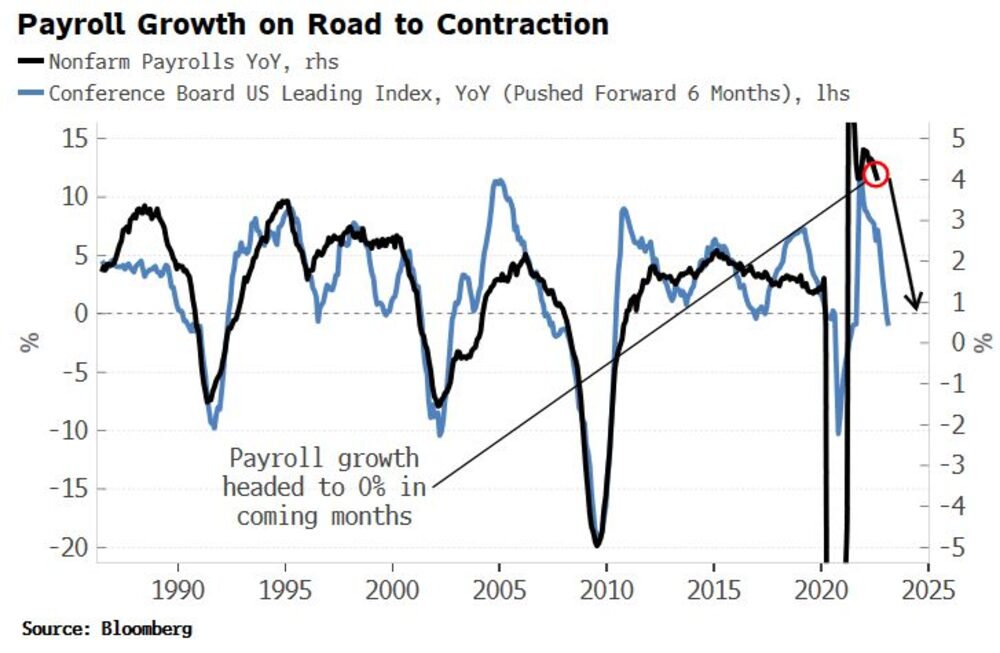

La Reserva Federal ha insistido en que está centrada en la inflación y que prefiere apretar más que menos. Esto es más fácil de decir cuando el mercado de trabajo sigue siendo ajustado y el desempleo vuelve a estar en mínimos de varias décadas.

Las nóminas de hoy no mostraron ningún signo de debilidad, ya que se situaron por encima de las expectativas, pero el camino está claro: el crecimiento de las nóminas caerá bruscamente en los próximos meses y pronto se contraerá.

A menos que la inflación sea sustancialmente más baja para entonces (debería caer, pero no lo suficiente como para dar confianza a que haya vuelto a un régimen bajo y estable), la Fed se enfrentará a su primera verdadera prueba Volcker: seguir subiendo las tasas en una economía en recesión.

Apuesto por la realización de ese infame pivote, o por la pronta desaparición del endurecimiento cuantitativo, impulsando la liquidez y ofreciendo una excelente oportunidad para reponer el riesgo.

Simon White es un estratega macro del blog Markets Live de Bloomberg. Las observaciones que hace son suyas y no pretenden ser un consejo de inversión.

Lea más en Bloomberg.com