Bloomberg — El referéndum constitucional de Chile, realizado el mes pasado, debería haber comenzado un nuevo período de toma de riesgos en el mercado local. En cambio, eventos locales e internacionales volvieron a los inversionistas más cautelosos que nunca.

Un 56% de los operadores y analistas de 16 entidades diferentes encuestados por Bloomberg News recomendó, dentro de la deuda corporativa, la mejor calificada. Esto se compara con 18% el mes pasado y es la cifra más alta desde que comenzó la encuesta mensual, en abril de 2021. El porcentaje que prefiere deuda corporativa sobre soberana cayó del 53% al 37%. Además, el 70% cree que los spreads bancarios se ampliarán en octubre.

La encuesta del mes anterior se realizó poco antes de que los chilenos rechazaran la nueva constitución, un resultado que debería haber impulsado a los activos locales. Sin embargo, ese efecto fue de corta duración ya que el Gobierno y la oposición dijeron que continuarán el proceso constitucional, la inflación se aceleró más de lo previsto y la Reserva Federal intensificó su discurso hawkish.

“Son demasiados los focos de incertidumbre como para asumir cualquier tipo de riesgo en este momento”, dijo Jaime Achondo, gerente general de la corredora Fynsa. “En el frente local, las reformas tributaria y previsional, y las dudas sobre un nuevo proceso constitucional preocupan en demasía. A esto se suman los riesgos globales, en especial la fuerte subida de tasa por parte de la Fed”, señaló.

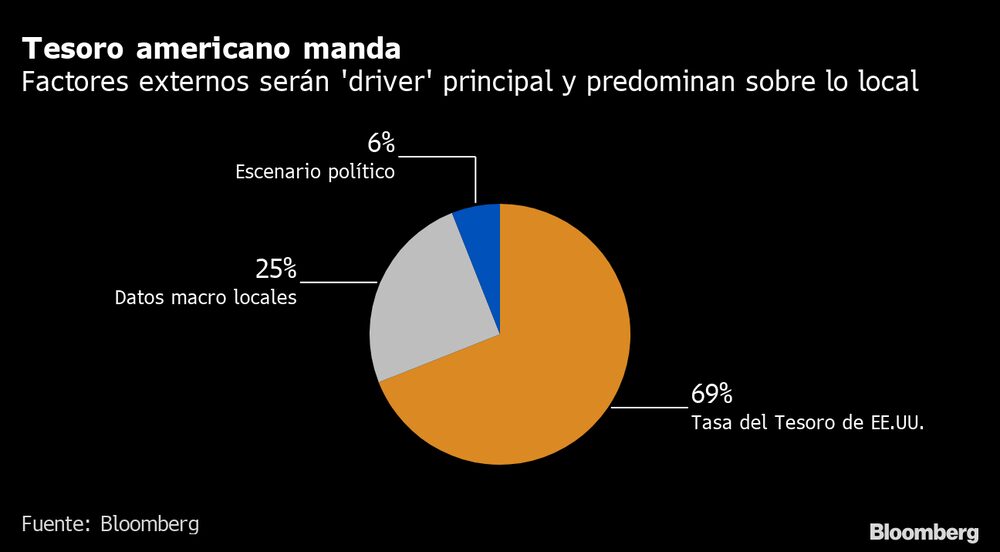

Poco más de dos tercios de los encuestados dijeron que los Treasuries serían el principal catalizador en octubre, la cifra más alta desde abril de 2021. Solo un analista mencionó el escenario político local, que en el último año había sido la mayor preocupación. Los datos macroeconómicos fueron citados por el 25% de los encuestados.

La decisión de la Fed de aumentar las tasas de interés en 75 puntos básicos y la señal de aumentos más agresivos el mes pasado está afectando al mercado local. Al mismo tiempo, el Banco Central de Chile advirtió que es posible que los costos de endeudamiento tengan que aumentar “significativamente” si la inflación resulta más persistente de lo que se esperaba.

“La incertidumbre sobre la trayectoria del bono del Tesoro de EE.UU. a 10 años, sumado a la incertidumbre sobre la terminal rate de la tasa de política monetaria de la Fed, son factores de presión preponderantes sobre las tasas locales”, dijo Mariano Álvarez, gerente de renta fija de LarrainVial.

Cuando se consultó a los encuestados sobre factores políticos locales, el 56% mencionó las reformas tributaria, laboral y de pensiones del presidente Gabriel Boric, el nivel más alto desde que asumió el poder en marzo. El 44% restante dijo que el nuevo proceso constitucional es su principal preocupación.

El Gobierno presentaría su reforma de pensiones hacia fin de mes. El mercado está particularmente preocupado por el rol que tendrán los fondos de pensiones privados —que actualmente administran unos US$150.000 millones en activos— en el nuevo sistema.

Simultáneamente, los partidos políticos están en conversaciones para reanudar el proceso de redacción de una segunda Carta Magna. La actual Constitución data de la dictadura del general Augusto Pinochet y se ha vuelto ampliamente impopular.

Otros datos clave de la encuesta

- Tasas nominales

Debiesen subir: 38%

Debiesen caer: 44%

Se mantendrían igual: 19% - Curva nominal

Curva se aplanará: 38%

Curva de empinará: 31%

Se mantendrá sin cambio: 31% - Tasas en UF

Debiesen subir: 38%

Debiesen caer: 50%

Se mantendrían igual: 12% - Curva en UF

Curva se aplanará: 31%

Curva se empinará: 25%

Se mantendrá sin cambio: 44% - Flujos en renta fija en contraste con mes anterior

Debiesen subir: 56%

Debiesen caer: 19%

Se mantendrán igual: 25% - Portfolios en octubre

Recomienda comprar bonos de Tesorería: 38%

Recomienda comprar bonos corporativos: 37%

No recomienda invertir en la renta fija local: 25%

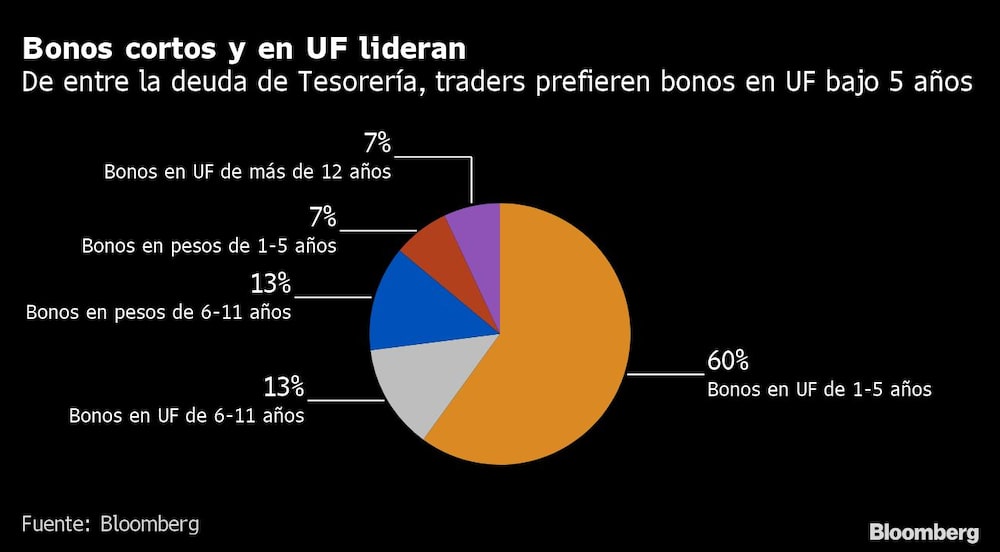

Preferencias entre deuda de Tesorería

- Bonos en UF con vencimiento en 1-5 años: 60%

- Bonos en pesos con vencimiento en 1-5 años: 7%

- Bonos en UF con vencimiento en 6-11 años: 13%

- Bonos en pesos con vencimiento en 6-11 años: 13%

- Bonos en UF con vencimiento sobre 12 años: 7%

- Bonos en pesos con vencimiento sobre 12 años: 0

Lea Bloomberg.com.