Bloomberg — Goldman Sachs Group Inc. (GS) y BlackRock Inc. (BLK) son más bajistas con respecto a las acciones en el corto plazo. Dicen que los mercados no han terminado de incorporar a los precios los riesgos de una recesión global.

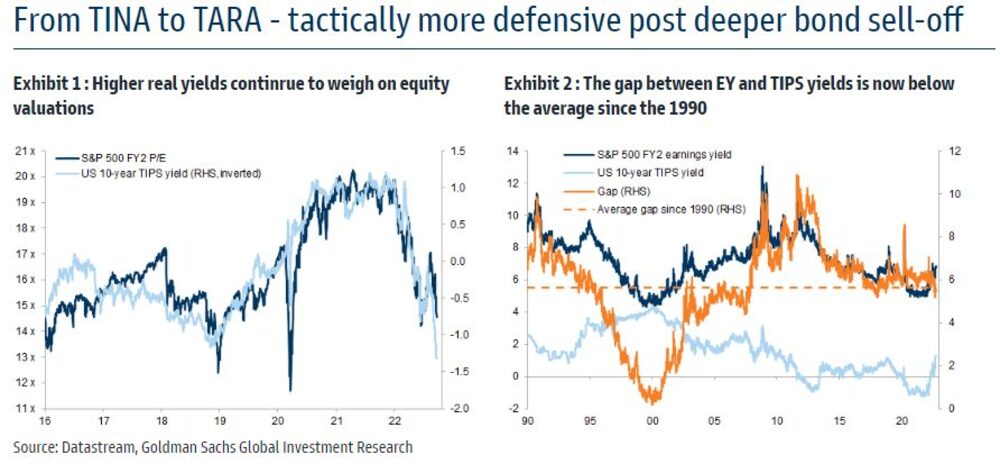

Los estrategas de Goldman, que señalan el aumento de los rendimientos reales como un importante viento en contra, han rebajado la renta variable a una infraponderación en la asignación global del banco para los próximos tres meses, mientras que mantienen una sobreponderación en efectivo.

“Los niveles actuales de las valoraciones de la renta variable pueden no reflejar plenamente los riesgos relacionados y podrían tener que descender aún más para alcanzar un mínimo en el mercado”, escribieron el lunes en una nota los estrategas de Goldman, entre ellos Christian Mueller-Glissmann. La probabilidad de recesión implícita en el mercado de Goldman ha subido por encima del 40% tras la reciente venta de bonos, “lo que históricamente ha indicado un elevado riesgo de caída de la renta variable”, escribieron.

BlackRock, por su parte, aconseja a los inversores “evitar la mayoría de las acciones”, añadiendo que infrapondera tácticamente las acciones de los mercados desarrollados y prefiere el crédito a corto plazo.

Morgan Stanley (MS) y JPMorgan Asset Management (JPM) se hacen eco de preocupaciones similares después de que los bancos centrales, desde Estados Unidos hasta Europa, anunciaran su determinación de luchar contra la inflación, lo que ha provocado una caída libre de las acciones mundiales en los últimos días. Parece que no se vislumbra un respiro, incluso cuando los miembros del índice MSCI World han perdido más de us$8 billones en valor de mercado desde el máximo alcanzado a mediados de septiembre, en medio de un aumento de los rendimientos estadounidenses y del dólar.

“No vemos un ‘aterrizaje suave’” en el que la inflación vuelva al objetivo rápidamente sin aplastar la actividad, escribieron el lunes en una nota los estrategas del Instituto de Inversión BlackRock, entre ellos Jean Boivin y Wei Li. “Eso significa más volatilidad y presión sobre los activos de riesgo”.

De TINA a TARA

Mientras la volatilidad de los mercados bursátiles sigue aumentando, JPMorgan Asset también mantiene su infraponderación en renta variable de cara al cuarto trimestre. La firma favorece “fuertemente” el crédito con grado de inversión sobre el alto rendimiento, escribió el martes Sylvia Sheng, estratega global de multiactivos, anticipando un crecimiento lento en EE.UU. y una recesión en Europa en los próximos 12 meses.

Un modelo de probabilidad de recesión global de Ned Davis Research se elevó recientemente por encima del 98%, provocando una señal de recesión “severa”. Las únicas veces que ha sido tan alto fue durante anteriores recesiones agudas, como en 2020 y 2008-2009, según la firma.

Los días del mantra TINA (There Is No Alternative to Stocks, o no hay alternativa a las acciones) para las acciones han terminado, escribieron los estrategas de Goldman. Si bien la caída de los rendimientos había aumentado el atractivo de la renta variable desde la crisis financiera mundial, “los inversores se enfrentan ahora al TARA (There Are Reasonable Alternatives, o hay alternativas razonables) y los bonos parecen más atractivos”, escribieron.

“Lo mucho que han subido los rendimientos, especialmente los reales en este momento, ha sido muy difícil de ver, esto es lo que nos hace sentir tan incómodos”, dijo Mueller-Glissmann el martes en una entrevista con Bloomberg TV.

“Porque 150 puntos básicos no los hemos visto en mucho tiempo, eso cambia la narrativa de TINA a TARA”, dijo. “Puedes ir al crédito para obtener tu rendimiento nominal con relativamente poco riesgo, puedes ir al mercado TIPS para obtener tu rendimiento real con relativamente poco riesgo, por lo que tu incentivo para poseer acciones es menor”.

La postura bajista de Goldman se produce después de que sus estrategas estadounidenses redujeran su objetivo de final de año para el índice S&P 500 a 3.600 desde los 4.300 de la semana pasada. Del mismo modo, los estrategas europeos, entre los que se encuentra Sharon Bell, han reducido los objetivos de los índices de renta variable regionales, rebajando su previsión de crecimiento de los beneficios por acción para 2023 del índice Stoxx Europe 600 a un -10% desde cero.

Tanto el S&P 500 como el Stoxx Europe 600 terminaron la sesión del lunes en sus niveles más bajos desde diciembre de 2020.

“Este mercado bajista aún no ha alcanzado un punto mínimo”, escribieron Bell y sus colegas sobre las acciones europeas en una nota separada el lunes.

Lea más en Bloomberg.com