La decisión de política monetaria por parte de la Fed este miércoles podría traer algo de alivio para los golpeados inversores en renta variable.

Los mercados bursátiles de EE.UU. se han teñido de rojo de cara a la reunión de política monetaria del banco central: el S&P y el Nasdaq 100 han caído 6,2% y 7% respectivamente durante los últimos seis días ante la posibilidad de que la entidad endurezca más su ciclo de ajuste para aplacar la inflación.

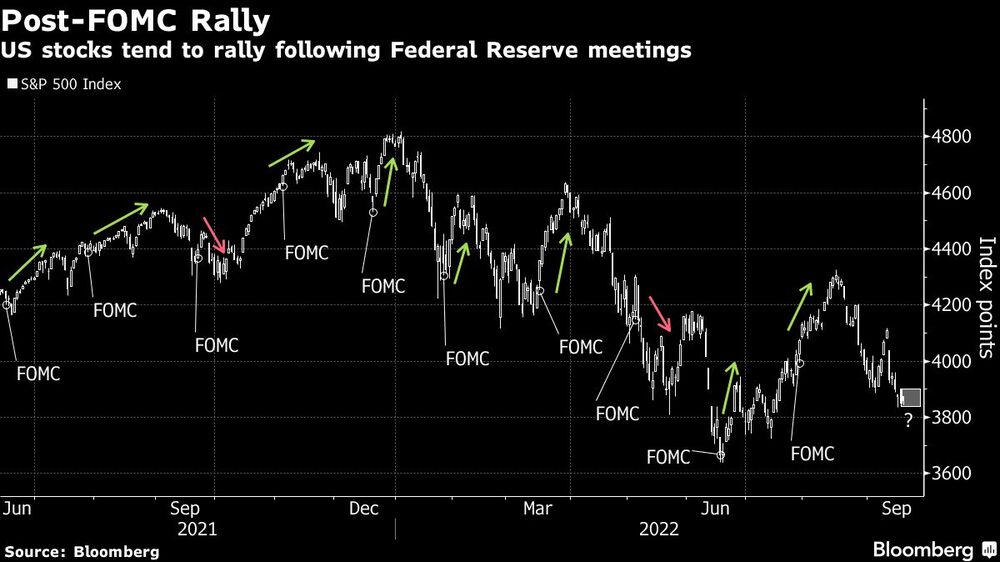

No obstante, si la historia sirve de guía, los mercados podrían ver un rebote una vez finalizada la reunión.

El S&P 500 subió tras 8 de las últimas 10 decisiones de la Fed. Y en los días posteriores a las reuniones de enero, marzo y junio, saltaron entre 6% y 9% tras caer de manera pronunciada en la antesala.

“Las expectativas son muy hawkish , y la Reserva Federal puede salir como se espera y seguir siendo más moderada de lo previsto”, dijo Brad McMillan, director de inversiones de Commonwealth Financial Network, en comentarios enviados por correo electrónico. “Eso probablemente limita la caída del mercado a partir de esta reunión y puede proporcionar un poco de alza en el futuro”.

Se espera que el miércoles la Reserva Federal suba las tasas por quinta vez consecutiva este año, llevando los costos de endeudamiento de referencia al 3,25%. Eso ha llevado los rendimientos del Tesoro a 10 años por encima del 3,5%, el más alto desde 2011, obligando a muchos inversores a deshacerse de las acciones.

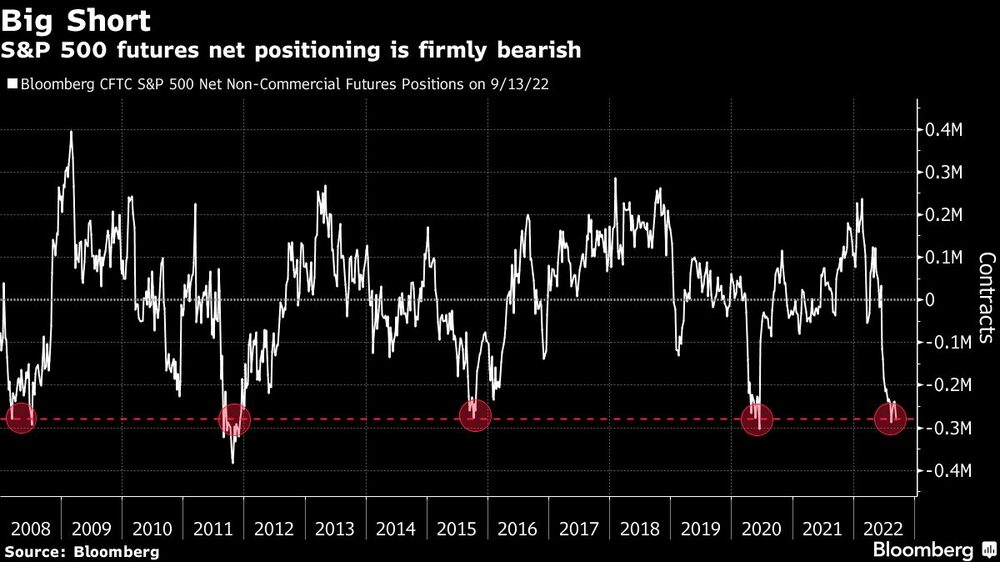

Pero el posicionamiento extremadamente bajista también podría ser una fuente de apoyo para las acciones. Los gestores de fondos están más infraponderados que nunca en la renta variable, mientras que los niveles de efectivo están en su nivel más alto registrado, según la última encuesta mensual de Bank of America Corp (BAC).

Otro indicador, los futuros no comerciales netos del S&P 500 de la CFTC, también muestra una visión extremadamente negativa, habiendo alcanzado niveles vistos por última vez durante las recesiones de 2008, 2011, 2015 y 2020. Este sentimiento tan sombrío suele considerarse un indicador contrario, que señala un rebote.

“Los sólidos beneficios, el bajo posicionamiento de los inversores y las expectativas de inflación a largo plazo bien ancladas deberían mitigar cualquier caída de los activos de riesgo a partir de aquí”, dijeron los estrategas de JPMorgan Chase & Co. (JPM), dirigidos por Marko Kolanovic, en una nota el lunes.

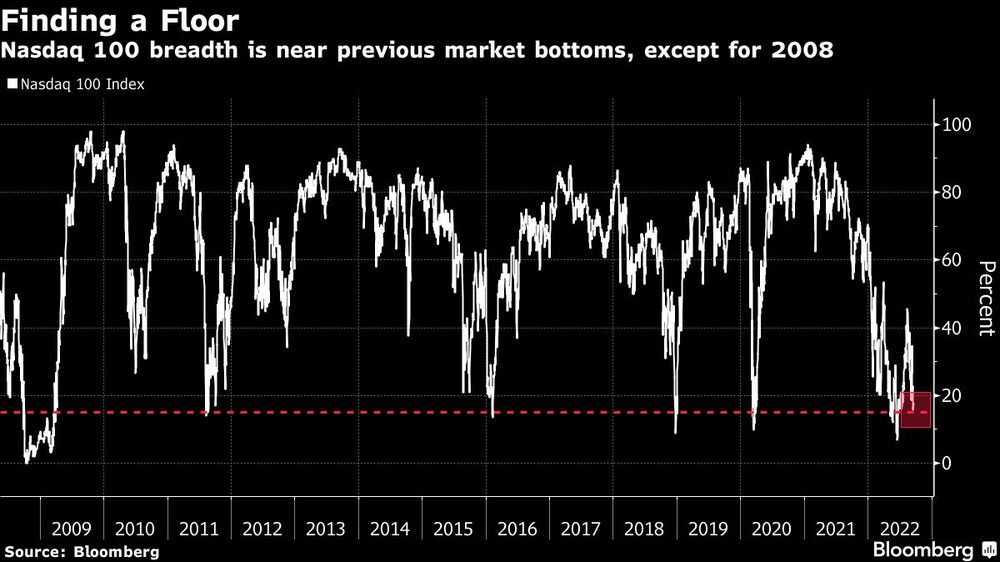

Los datos técnicos del mercado también podrían indicar que se está tocando fondo, especialmente en las acciones tecnológicas. El Nasdaq 100, de gran peso tecnológico, ha caído un 27% este año, y alrededor del 16% de sus componentes cotizan actualmente justo por encima de su media móvil de 200 días.

Los análisis demuestran que este tipo de amplitud técnica deprimida ha coincidido con los anteriores mínimos del mercado, con la excepción de 2008.

No obstante, todo el mundo confía en la inminencia de un repunte. Las valoraciones de la renta variable estadounidense siguen siendo elevadas en comparación con la historia y con las anteriores recesiones económicas, lo que hace que algunos inversores se muestren cautelosos a la hora de aumentar su exposición mientras la Reserva Federal sigue subiendo las tasas.

“Esperamos un endurecimiento excesivo de la política que provoque recesiones”, dijo Wei Li, estratega jefe global de inversiones de BlackRock Inc. (BLK) en una nota el lunes. Tiene una postura táctica de infraponderación en la renta variable, porque “los riesgos de recesión todavía no se tienen en cuenta”.

Según el analista cuantitativo de Nomura (NMR), Yoshitaka Suda, la dinámica de la oferta y la demanda entre los inversores especulativos está preparando la renta variable estadounidense para una mayor debilidad, con los fondos macro acumulando posiciones cortas justo después de los últimos datos de inflación de EE.UU. Los fondos macroeconómicos “se mantendrán en el lado corto de la renta variable estadounidense al menos hasta la publicación de los datos de empleo” el 7 de octubre, dijo Suda en una nota.

--Con la ayuda de Sagarika Jaisinghani y Lynn Thomasson.

Lea más en Bloomberg.com